2016 г. стал годом пусть и умеренного, но роста после 2 лет экономического спада. Положительные тенденции, вероятно, были бы невозможны без макроэкономической стабилизации — именно она стала почвой, на которой произрастали первые семена восстановления рынка. В 2016 г. курс национальной валюты по отношению к доллару США оставался относительно стабильным, колеблясь в узком коридоре. Согласно данным Государственной службы статистики Украины с марта 2016 г. отмечается повышение реальной заработной платы. Уровень доходов населения увеличивается. Со ІІ кв. 2016 г. зафиксирован прирост реального располагаемого дохода населения. Безусловно, эти факторы оказали благоприятное влияние на развитие розничного фармрынка Украины.

«АПТЕЧНАЯ КОРЗИНА»

Общий объем аптечных продаж всех категорий товаров «аптечной корзины», в частности лекарственных средств, медицинских изделий, диетических добавок и косметики, по итогам 2016 г. достиг 60 млрд грн. за 1,6 млрд упаковок (табл. 1). Важно отметить рост рынка как в денежном (на уровне 21,9%), так и в натуральном выражении (5,7%). Таким образом, в 2016 г. украинский фармрынок уже продемонстрировал небольшой прирост в натуральном выражении по сравнению с предыдущим годом.

| Таблица 1 | Розничные продажи различных категорий товаров «аптечной корзины» в денежном и натуральном выражении по итогам 2014–2016 гг. |

| Год | Лекарственные средства | Медицинские изделия* |

Диетические добавки |

Косметика | Рынок в целом |

|||||||||

| Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в «аптечной корзине»,% | Объем аптечных продаж, млн грн./уп. | ∆, % | |

| Денежное выражение | ||||||||||||||

| 2014 | 30 188,6 | 16,8 | 84,9 | 2 861,9 | 17,4 | 8,0 | 1 108,7 | 15,6 | 3,1 | 1 410,4 | 11,9 | 4,0 | 35 569,6 | 16,6 |

| 2015 | 41 481,8 | 37,4 | 84,3 | 4 161,6 | 45,4 | 8,4 | 1 674,3 | 51,0 | 3,4 | 1 897,6 | 34,5 | 3,9 | 49 215,3 | 38,4 |

| 2016 | 50 635,6 | 22,1 | 84,4 | 4 709,8 | 13,2 | 7,9 | 2 404,5 | 43,6 | 4,0 | 2 219,6 | 17,0 | 3,7 | 59 969,5 | 21,9 |

| Натуральное выражение | ||||||||||||||

| 2014 | 971,2 | –10,3 | 63,0 | 486,8 | –6,9 | 31,6 | 37,7 | –5,3 | 2,4 | 46,9 | –9,1 | 3,0 | 1 542,5 | –9,1 |

| 2015 | 975,3 | 0,4 | 64,7 | 452,0 | –7,1 | 30,0 | 37,5 | –0,5 | 2,5 | 42,4 | –9,6 | 2,8 | 1 507,1 | –2,3 |

| 2016 | 1 048,5 | 7,5 | 65,8 | 452,3 | 0,1 | 28,4 | 49,2 | 31,1 | 3,1 | 42,7 | 0,8 | 2,7 | 1 592,6 | 5,7 |

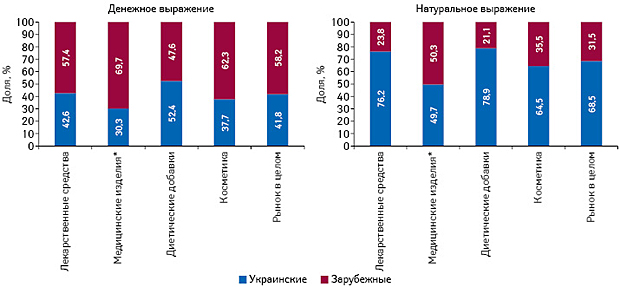

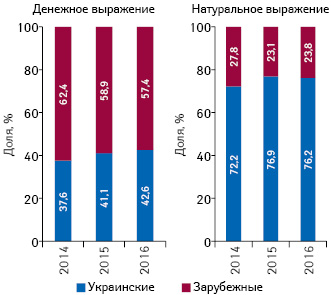

В денежном выражении в структуре аптечных продаж товаров «аптечной корзины» превалируют товары зарубежного производства, за исключением сегмента диетических добавок. В натуральных величинах, напротив, позиции украинских товаров сильнее, за исключением сегмента медицинских изделий. В этой категории структура продаж распределена практически поровну между товарами украинского и зарубежного производства (рис. 1).

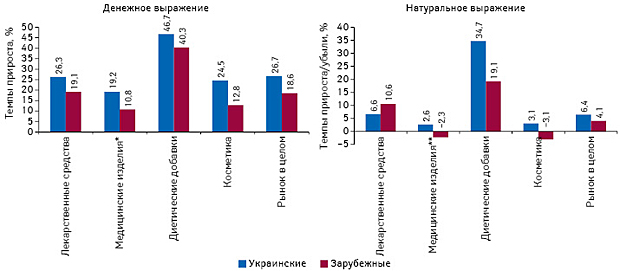

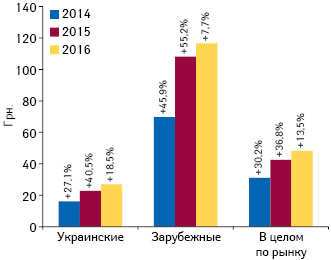

В минувшем году украинские производители опередили зарубежных конкурентов по темпам прироста объема аптечных продаж в денежном выражении. По сравнению с 2015 г. для всех категорий товаров «аптечной корзины» были отмечены двузначные темпы прироста розничной реализации в денежном выражении. В натуральном выражении украинские производители демонстрируют прирост во всех категориях товаров «аптечной корзины». Среди товаров зарубежного производства положительная динамика отмечена лишь для лекарственных средств и диетических добавок, в то время как в сегментах медицинских изделий и косметики в 2016 г. реализовано меньшее количество упаковок, нежели годом ранее (рис. 2).

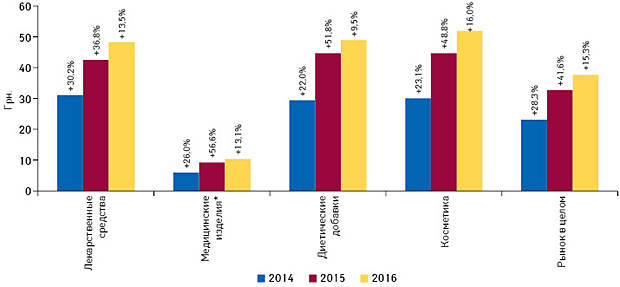

Повышение цен на товары «аптечной корзины» существенно замедлилось по сравнению с показателями предыдущих 2 лет. Средневзвешенная стоимость 1 упаковки товаров «аптечной корзины» в целом по рынку по итогам 2016 г. составила 37,7 грн., увеличившись на 15,3% по сравнению с предыдущим годом. Для сравнения — годом ранее темпы прироста этого показателя составляли 41,6%. Причем замедление динамики отмечено для всех категорий товаров «аптечной корзины» (рис. 3). Самой дорогостоящей категорией является косметика, для которой этот показатель составляет 51,9 грн. за упаковку. Средневзвешенная стоимость 1 упаковки лекарственных средств составляет 48,3 грн., диетических добавок — 48,9 грн., медицинских изделий — 10,4 грн.

рынок Лекарственных СРЕДСТВ

Лекарственные средства аккумулируют львиную долю розничных продаж товаров «аптечной корзины». Более детально остановимся на анализе развития самого крупного сегмента отечественного розничного фармрынка.

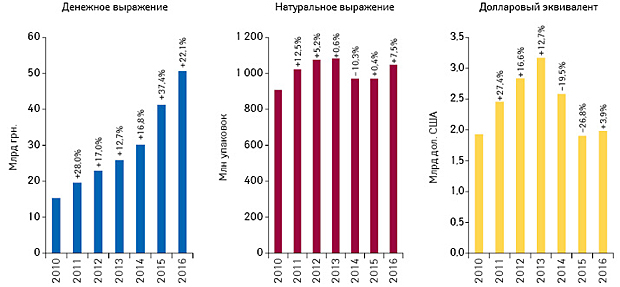

По итогам 2016 г. объем продаж лекарственных средств составил 50,6 млрд грн. за 1,05 млрд упаковок. В долларовом эквиваленте этот показатель составил 1,98 млрд дол. США.

Объем продаж лекарственных средств продолжает уверенно увеличиваться в денежном выражении. В натуральном выражении по итогам 2016 г. отмечен прирост на уровне 7,5%. Таким образом, в 2016 г. наметились положительные тенденции к восстановлению потребления лекарственных средств в упаковках, хотя уровень 2013 г. пока еще не достигнут (рис. 4). По объему продаж в долларовом эквиваленте украинский рынок лекарственных средств отброшен на 6 лет назад. Однако результаты последних месяцев 2016 г. вселяют оптимизм. В долларовом выражении, начиная с середины 2016 г., отмечается прирост розничных продаж лекарственных средств, который постепенно набирает обороты (рис. 5). Прирост розничной реализации лекарственных средств за декабрь 2016 г. в гривневом выражении составляет 42,5%, в натуральном — 27,9%, в долларовом — 27,5% по сравнению с аналогичным периодом 2015 г.

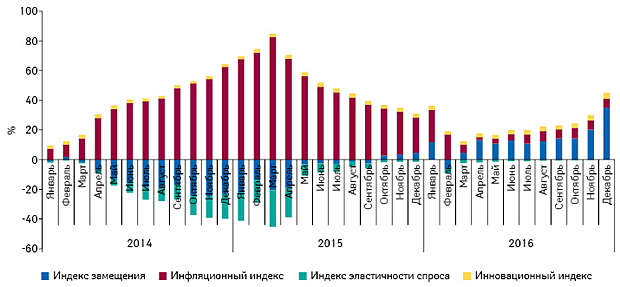

По итогам минувшего года наиболее сильное влияние на увеличение объема рынка оказал индекс замещения, что обусловлено увеличением объема аптечных продаж в натуральном выражении, а также смещением структуры потребления в сторону более дорогостоящих препаратов (рис. 6). По сравнению с предыдущими годами вклад инфляционной составляющей значимо снизился. Также следует отметить увеличение вклада в прирост рынка инновационного индекса. Благодаря относительно стабильной макроэкономической ситуации индекс эластичности спроса приближен к нулю.

В период кризиса украинские компании получили некоторые преимущества для укрепления своих позиций на рынке. Во многом вследствие повышения курса доллара и значительного удорожания лекарственных средств зарубежного производства доля отечественных препаратов на украинском фармацевтическом рынке увеличилась как в денежном, так и в натуральном выражении (рис. 7).

В 2016 г. тренд к опережающему увеличению объема аптечных продаж препаратов украинского производства сохранился в денежном выражении, однако в натуральных величинах отмечается противоположная ситуация — объем розничной реализации лекарственных средств зарубежного производства прирастает более высокими темпами по сравнению с локальными конкурентами (см. рис. 2). Такая ситуация коррелирует с динамикой средневзвешенной стоимости 1 упаковки лекарственных средств. Хотя повышение средневзвешенной стоимости 1 упаковки лекарственных средств замедлилось в обоих сегментах, более умеренные темпы прироста этого показателя характерны для зарубежных препаратов по сравнению с отечественными (рис. 8).

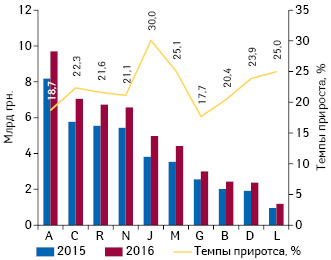

В разрезе АТС-классификации 1-го уровня по объему аптечных продаж в денежном выражении лидирует группа А «Средства, влияющие на пищеварительную систему и метаболизм». Следом за ней расположились группы С «Средства, влияющие на сердечно-сосудистую систему» и R «Средства, влияющие на респираторную систему» (рис. 9).

В анализируемый период двузначный прирост объема продаж продемонстрировали все группы АТС-классификации. Стоит отметить высокие темпы прироста препаратов групп J «Противомикробные средства для системного применения» и L «Антинеопластические и иммуномодулирующие средства».

КЛЮЧЕВЫЕ ИГРОКИ розничного РЫНКА ЛЕКАРСТВЕННЫХ СРЕДСТВ

Рейтинг брэндов лекарственных средств по объему розничных продаж в денежном выражении по итогам 2016 г. возглавляют АКТОВЕГИН, НУРОФЕН и НАТРИЯ ХЛОРИД (табл. 2).

| Таблица 2 | Рейтинг брэндов лекарственных средств по объему аптечных продаж в денежном выражении за 2016 г. с указанием их позиции в рейтинге за 2014–2015 гг. |

| Брэнд | № п/п, год | ||

| 2016 | 2015 | 2014 | |

| АКТОВЕГИН | 1 | 1 | 1 |

| НУРОФЕН | 2 | 4 | 10 |

| НАТРИЯ ХЛОРИД | 3 | 3 | 7 |

| НИМЕСИЛ | 4 | 5 | 5 |

| НО-ШПА | 5 | 2 | 2 |

| ЭССЕНЦИАЛЕ | 6 | 6 | 4 |

| ФАРМАЦИТРОН | 7 | 10 | 8 |

| ЦИТРАМОН | 8 | 7 | 3 |

| СПАЗМАЛГОН | 9 | 8 | 9 |

| ТИВОРТИН | 10 | 11 | 15 |

| СИНУПРЕТ | 11 | 17 | 23 |

| РЕОСОРБИЛАКТ | 12 | 13 | 18 |

| АЦЦ | 13 | 23 | 32 |

| ЦЕФТРИАКСОН | 14 | 14 | 47 |

| АМИКСИН | 15 | 29 | 44 |

| КАРДИОМАГНИЛ | 16 | 12 | 6 |

| НОВИРИН | 17 | 56 | 241 |

| ЭМСЕФ | 18 | 38 | 42 |

| ПАНКРЕАТИН | 19 | 24 | 65 |

| НАЛБУФИН | 20 | 9 | 13 |

| ЛИНЕКС | 21 | 16 | 11 |

| ДИКЛОБЕРЛ | 22 | 19 | 25 |

| КАПТОПРЕС | 23 | 22 | 34 |

| АУГМЕНТИН | 24 | 20 | 29 |

| ТИОТРИАЗОЛИН | 25 | 26 | 19 |

| КАНЕФРОН | 26 | 21 | 22 |

| СТРЕПСИЛС | 27 | 30 | 17 |

| ЭВКАЗОЛИН | 28 | 36 | 39 |

| ГРОПРИНОЗИН | 29 | 37 | 12 |

| ФАНИГАН | 30 | 25 | 31 |

В рейтинге маркетирующих организаций по объему продаж в денежном выражении тройку лидеров представляют отечественные компании: «Фармак», «Корпорация Артериум» и «Фармацевтическая фирма «Дарница» (табл. 3).

| Таблица 3 | Рейтинг маркетирующих организаций по объему аптечных продаж лекарственных средств в денежном выражении за 2016 г. с указанием из позиций в рейтинге за 2014–2015 гг. |

| Маркетирующая организация | № п/п, год | ||

| 2016 | 2015 | 2014 | |

| Фармак (Украина) | 1 | 1 | 1 |

| Артериум Корпорация (Украина) | 2 | 5 | 5 |

| Дарница (Украина) | 3 | 3 | 4 |

| Teva (Израиль) | 4 | 4 | 3 |

| Berlin-Chemie (Германия) | 5 | 2 | 2 |

| Sanofi (Франция) | 6 | 7 | 7 |

| Здоровье Группа компаний (Украина) | 7 | 6 | 9 |

| Takeda (Япония) | 8 | 8 | 6 |

| Киевский витаминный завод (Украина) | 9 | 11 | 14 |

| KRKA (Словения) | 10 | 9 | 10 |

| Sandoz (Швейцария) | 11 | 12 | 11 |

| Кусум Фарм (Украина) | 12 | 14 | 19 |

| Юрия-Фарм (Украина) | 13 | 13 | 16 |

| Gedeon Richter (Венгрия) | 14 | 10 | 8 |

| Борщаговский ХФЗ (Украина) | 15 | 15 | 18 |

| Stada (Германия) | 16 | 19 | 22 |

| Servier (Франция) | 17 | 18 | 12 |

| GlaxoSmithKline (Великобритания) | 18 | 16 | 17 |

| Bayer Consumer Health (Швейцария) | 19 | 17 | 15 |

| Acino-Pharma Start (Украина) | 20 | 22 | 29 |

| Alpen Pharma AG (Швейцария) | 21 | 24 | 21 |

| Abbott Products GmbH (Германия) | 22 | 21 | 20 |

| Дельта Медикел (Украина) | 23 | 26 | 23 |

| Sopharma (Болгария) | 24 | 23 | 26 |

| ИнтерХим (Украина) | 25 | 25 | 24 |

| GlaxoSmithKline Consumer Healthcare (Великобритания) | 26 | 20 | 13 |

| Reckitt Benckiser Healthcare International (Великобритания) | 27 | 31 | 32 |

| Bionorica (Германия) | 28 | 28 | 28 |

| Dr. Reddy’s (Индия) | 29 | 30 | 39 |

| Heel (Германия) | 30 | 27 | 38 |

СЕГМЕНТ ДИСТРИБУЦИИ

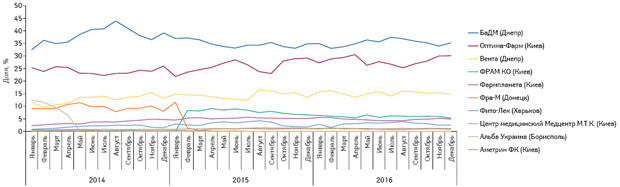

Состав топ-5 дистрибьюторов по итогам 2016 г. не изменился по сравнению с предыдущим годом (табл. 4). Удельный вес топ-5 крупнейших дистрибьюторов аккумулировал 89,4% общего объема оптовых поставок лекарственных средств в денежном выражении. Это компании «БаДМ», «Оптима-Фарм», «Вента», «ФРАМ КО» и «Фармпланета». На протяжении 2014–2016 гг. отмечалась напряженная конкурентная борьба за долю рынка поставок лекарственных средств в аптечные сети (рис. 10).

| Таблица 4 | Топ-10 крупнейших дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения в денежном выражении по итогам 2016 г. с указанием их позиций в рейтинге за 2014–2015 гг. |

| Дитрибьютор | № п/п, год | ||

| 2016 | 2015 | 2014 | |

| БаДМ (Днепр) | 1 | 1 | 1 |

| Оптима-Фарм (Киев) | 2 | 2 | 2 |

| Вента (Днепр) | 3 | 3 | 3 |

| ФРАМ КО (Киев) | 4 | 4 | – |

| Фармпланета (Киев) | 5 | 5 | 5 |

| Фито-Лек (Харьков) | 6 | 6 | 7 |

| Центр медицинский Медцентр М.Т.К. (Киев) | 7 | 7 | 8 |

| Аметрин ФК (Киев) | 8 | 9 | 10 |

| Фармако (Киев) | 9 | 10 | 9 |

| Медфарком (Одесса) | 10 | 20 | 20 |

ИТОГИ

В 2016 г. динамика развития аптечного рынка Украины набирала обороты.

По итогам года суммарный объем продаж всех категорий товаров «аптечной корзины» составил 60 млрд грн. за 1,6 млрд упаковок, превысив показатель прошлого года на 21,9% в денежном и 5,7% в натуральном выражении.

Рынок розничной реализации лекарственных средств продемонстрировал умеренный прирост в натуральном и долларовом выражении на уровне 7,5 и 3,9% соответственно. Таким образом, в 2016 г. наметились положительные тенденции к восстановлению потребления препаратов в упаковках, а также положительная динамика в долларовом выражении. По итогам 2016 г. рынок лекарственных средств достиг объема продаж в размере 50,6 млрд грн. за 1 млрд упаковок.

Стабилизация курса гривни по отношению к доллару США способствовала стабилизации розничных цен на лекарственные средства. В 2016 г. влияние инфляционной составляющей значительно уменьшилось. В то же время наиболее сильное влияние на увеличение объема рынка оказал индекс замещения, что обусловлено увеличением объема аптечных продаж в натуральном выражении, а также смещением структуры потребления в сторону более дорогостоящих препаратов. Особенно активно рынок проявил себя в конце года.

Отечественные фармкомпании удерживают свои позиции в структуре рынка, а тройку лидеров по объему продаж лекарственных средств в денежном выражении формируют 3 украинских компании.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим