«АПТЕЧНАЯ КОРЗИНА»

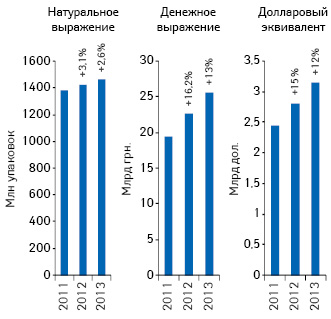

По итогам 9 мес 2013 г. сохранилась наметившаяся ранее тенденция — розничный фармрынок в денежном и натуральном выражении развивается умеренными темпами. Общий объем аптечных продаж всех категорий товаров «аптечной корзины», в частности лекарственных средств, изделий медицинского назначения (ИМН*), косметики и диетических добавок, по итогам 9 мес 2013 г. достиг 25,6 млрд грн. за 1,46 млрд упаковок, превысив показатель предыдущего года на 13% в денежном и 2,6% в натуральном выражении (рис. 1). В долларовом эквиваленте данный показатель в исследуемый период составил 3,15 млрд дол. США (по курсу Reuters), что на 12% больше по сравнению с показателем за январь–сентябрь 2012 г. Основными драйверами украинского фармрынка традиционно являются лекарственные средства — темпы прироста этого сегмента в денежном выражении несколько опережают общерыночную динамику.

В анализируемый период все категории товаров «аптечной корзины» продемонстрировали положительную динамику темпов роста, как в денежном, так и в натуральном выражении (табл. 1). Следует также отметить, что темпы роста рынка в целом и его отдельных категорий в денежном выражении замедлились по сравнению с аналогичным периодом 2012 г. Если же говорить о долевом соотношении категорий, то оно остается практически неизменным из года в год. Безоговорочным лидером среди категорий по уже сложившейся традиции являются лекарственные средства, аккумулирующие 85% рынка в денежном и 63,5% в натуральном выражении. ИМН при сравнительно скромном удельном весе в денежном выражении (7,9%) обеспечивают почти треть всех проданных упаковок аптечного ассортимента. В исследуемый период наилучшую динамику аптечных продаж продемонстрировала категория диетических добавок, темпы прироста продаж которой в денежном выражении составили 17,1%, а в натуральном — 5,7%.

| Таблица 1 | Розничные продажи различных категорий товаров «аптечной корзины» в денежном и натуральном выражении по итогам января–сентября 2011–2013 гг. |

| Год | Денежное выражение | |||||||||||||

| Лекарственные средства | ИМН* | Косметика | Диетические добавки | Рынок в целом | ||||||||||

| Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | |

| 2011 | 16 463 | — | 84,4 | 1 637 | — | 8,4 | 863 | — | 4,4 | 546 | — | 2,8 | 19 509 | — |

| 2012 | 19 213 | 16,7 | 84,7 | 1 854 | 13,2 | 8,2 | 960 | 11,3 | 4,2 | 650 | 19,1 | 2,9 | 22 676 | 16,2 |

| 2013 | 21 785 | 13,4 | 85,0 | 2 029 | 9,5 | 7,9 | 1054 | 9,8 | 4,1 | 761 | 17,1 | 3,0 | 25 629 | 13,0 |

| Год | Натуральное выражение | |||||||||||||

| Лекарственные средства | ИМН* | Косметика | Диетические добавки | Рынок в целом | ||||||||||

| Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | |

| 2011 | 879 | — | 63,5 | 439 | — | 31,7 | 40,8 | — | 2,9 | 26,3 | — | 1,9 | 1 385 | — |

| 2012 | 917 | 4,3 | 64,2 | 438 | -0,2 | 30,7 | 41,7 | 2,0 | 2,9 | 31,2 | 18,7 | 2,2 | 1 428 | 3,1 |

| 2013 | 930 | 1,5 | 63,5 | 459 | 4,6 | 31,3 | 43,6 | 4,6 | 3,0 | 33,0 | 5,7 | 2,3 | 1 466 | 2,6 |

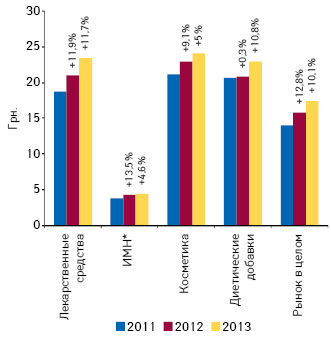

В анализируемый период для всех категорий товаров «аптечной корзины» зафиксировано повышение средневзвешенной стоимости 1 упаковки (рис. 2). Средневзвешенная стоимость 1 упаковки лекарственных средств, косметики и диетических добавок находится почти на одном уровне и составляет 23–24 грн. Для ИМН данный показатель остается на уровне 4 грн. за упаковку, при этом темпы прироста средневзвешенной стоимости 1 упаковки снизились почти в 3 раза и составили 4,6%. Максимальный прирост этого показателя отмечается у категории лекарственных средств — 11,7%.

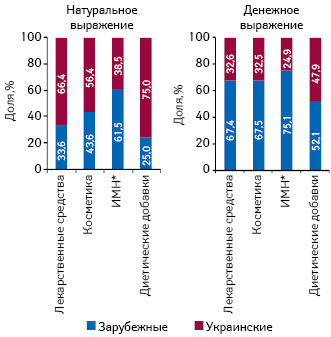

В разрезе локализации производства по итогам января–сентября 2013 г. сохраняется тенденция, характерная для последних лет. По объему продаж в натуральном выражении лидируют товары отечественного производства. Но если посмотреть на тот же рынок в денежном выражении, то наблюдается обратная тенденция, потребитель тратит больше денег на препараты зарубежного производства. Исключение составляет лишь категория ИМН, здесь и в натуральном, и в денежном выражении превалирует зарубежный производитель (рис. 3).

Рынок ЛЕКАРСТВЕННЫх СРЕДСТВ

Как отмечалось выше, лекарственные средства являются драйвером роста рынка аптечных продаж, следовательно, именно они формируют тенденции сегмента розничной реализации. Поэтому данная категория товаров «аптечной корзины» требует к себе более пристального внимания.

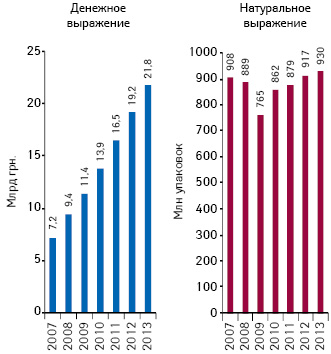

Объем продаж лекарственных средств продолжает увеличиваться из года в год. По итогам 9 мес 2013 г. этот показатель в натуральном выражении достиг 930 млн упаковок, став самым высоким за последние 7 лет (рис. 4). По сравнению с аналогичным периодом 2012 г. объем продаж препаратов увеличился на 1,5%. В денежном выражении восходящая динамика аптечного рынка лекарственных средств остается неизменно стабильной из года в год, фиксируя двузначные темпы прироста объема продаж. По итогам января–сентября 2013 г. совокупный объем продаж лекарственных средств в денежном выражении составил 21,8 млрд грн., увеличившись при этом на 13,4%.

Если же рассматривать период в разрезе III кв. текущего года, то картина несколько изменяется.

Высокие темпы прироста объема рынка в I кв. как в денежном, так и в натуральном выражении, были достигнуты благодаря высокому спросу на противопростудные препараты.

Во II кв. темпы прироста объема продаж значительно снизились как в деньгах, так и в упаковках по сравнению с аналогичным периодом 2012 г. (рис. 5, 6).

С основными причинами падения рынка во II кв. 2013 г. мы знакомили читателей в одной из предыдущих публикаций (см. «Еженедельник АПТЕКА» № 28 (899) от 22.07.2013 г.).

В III кв. 2013 г. спад темпов прироста объема аптечных продаж в денежном выражении прекратился, и рынок начал постепенно стабилизироваться.

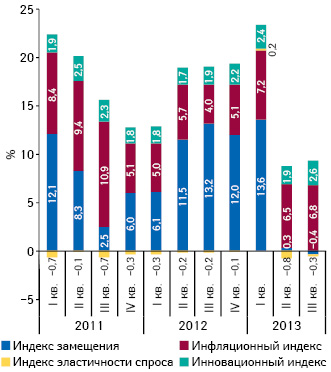

В течение 2012 г. сегмент лекарственных средств развивался преимущественно за счет увеличения объема потребления в натуральном выражении и смещения потребления в сторону дорогостоящих препаратов, о чем свидетельствует превалирование индекса замещения. В анализируемый период 2013 г. фармацевтический рынок демонстрировал рост в основном за счет инфляционной инновационной составляющей, в то время как индекс замещения во II и III кв. нынешнего года находится вблизи отметки ноль, уходя в минус (рис. 7).

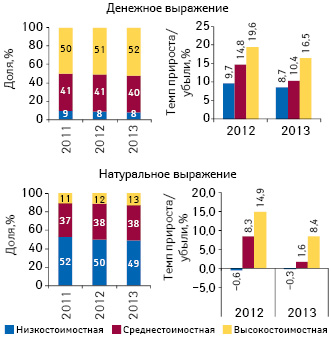

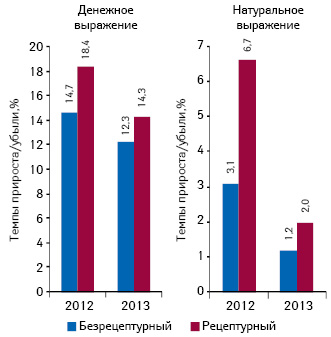

Уже на протяжении нескольких лет отмечается тенденция к увеличению потребления дорогостоящих лекарственных средств. Данная ниша является лидером по темпам прироста потребления по сравнению с препаратами средне- и низкостоимостной ниши. В натуральном выражении высокостоимостные препараты, занимая всего лишь 13% общего объема продаж, обеспечивают более половины выручки аптечных учреждений. В то время как лекарственные средства низкостоимостной ниши при довольно скромной доле выручки в размере 8% удерживают удельный вес в объеме продаж в упаковках на уровне 50% (рис. 8). Сохранилась наметившаяся ранее тенденция более активного развития реализации препаратов рецептурной группы относительно сегмента ОТС (рис. 9).

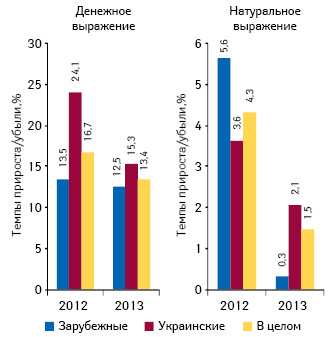

В структуре аптечных продаж лекарственных средств украинского и зарубежного производства по итогам 9 мес 2013 г. по-прежнему в денежном выражении превалируют продажи препаратов зарубежного, а в натуральном — отечественного производства. Развитие сегмента лекарственных средств в исследуемый период в денежном выражении было обеспечено двухзначными темпами прироста продаж зарубежных и украинских препаратов (рис. 10).

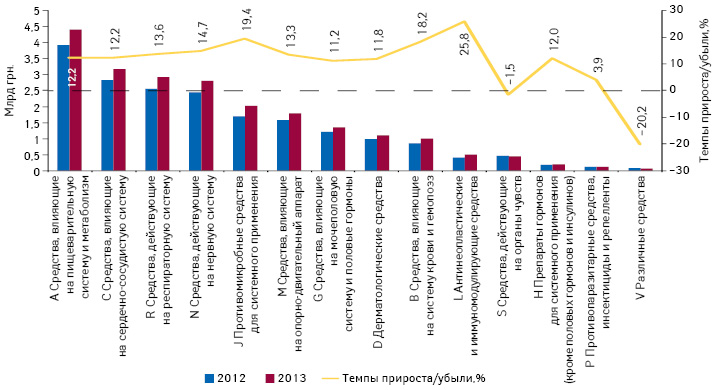

В фармакотерапевтической структуре рынка по итогам 9 мес 2013 г. по объему продаж в денежном выражении традиционно лидирует группа А «Средства, влияющие на пищеварительную систему и метаболизм». В целом по объему продаж рейтинг групп АТС-классификации 1-го уровня не изменился, но высокий уровень заболеваемости в I кв. 2013 г., а также затянувшаяся в этом году зима способствовали существенному увеличению объема продаж препаратов групп L «Антинеопластические и иммуномодулирующие средства» и J «Противомикробные средства для системного применения», которые продемонстрировали максимальные темпы прироста объема продаж в I полугодии 2013 г. по сравнению с аналогичным периодом 2012 г. (рис. 11).

КЛЮЧЕВЫЕ ИГРОКИ

Рейтинг брэндов лекарственных средств по объему аптечных продаж в денежном выражении стабильно возглавляет АКТОВЕГИН (табл. 2). По итогам 9 мес 2013 г. пятерка лидеров рейтинга осталась неизменной по сравнению с аналогичным периодом прошлого года. Значительно улучшили свои позиции в рейтинге препараты МЕТАМАКС, ГРОПРИНОЗИН, НУРОФЕН, ФАРМАЦИТРОН, ДЕКСАЛГИН, НАЛБУФИН.

| Таблица 2 | Рейтинг брэндов лекарственных средств по объему аптечных продаж в денежном выражении за 9 мес 2013 г. с указанием их позиции в рейтинге за аналогичный период 2011–2012 гг. |

| Брэнд | № п/п, год | ||

| 2013 | 2012 | 2011 | |

| АКТОВЕГИН | 1 | 1 | 1 |

| КОДТЕРПИН | 2 | 2 | 3 |

| КАРДИОМАГНИЛ | 3 | 4 | 5 |

| НО-ШПА | 4 | 5 | 4 |

| ЭССЕНЦИАЛЕ | 5 | 3 | 2 |

| ЦИТРАМОН | 6 | 7 | 29 |

| НАТРИЯ ХЛОРИД | 7 | 6 | 6 |

| ЛИНЕКС | 8 | 12 | 10 |

| СПАЗМАЛГОН | 9 | 14 | 17 |

| ЦЕРАКСОН | 10 | 9 | 11 |

| НИМЕСИЛ | 11 | 18 | 20 |

| ПРЕДУКТАЛ | 12 | 10 | 8 |

| КАРСИЛ | 13 | 19 | 22 |

| КЕТАНОВ | 14 | 16 | 19 |

| МЕТАМАКС | 15 | 37 | 72 |

| ГРОПРИНОЗИН | 16 | 42 | 76 |

| ТИОТРИАЗОЛИН | 17 | 11 | 21 |

| НУРОФЕН | 18 | 34 | 24 |

| АУГМЕНТИН | 19 | 15 | 9 |

| РЕОСОРБИЛАКТ | 20 | 22 | 26 |

| ФАРМАЦИТРОН | 21 | 38 | 36 |

| КАНЕФРОН | 22 | 17 | 15 |

| МЕЗИМ | 23 | 24 | 16 |

| КРЕОН | 24 | 21 | 46 |

| СТРЕПСИЛС | 25 | 29 | 38 |

| КАПТОПРЕС | 26 | 23 | 37 |

| ДЕКСАЛГИН | 27 | 45 | 45 |

| НАЛБУФИН | 28 | 88 | 603 |

| ОМЕЗ | 29 | 31 | 51 |

| ДИАБЕТОН | 30 | 28 | 31 |

В рейтинге маркетирующих организаций по объему аптечных продаж лекарственных средств в денежном выражении по итогам 9 мес 2013 г. неизменным лидером остается компания «Фармак», за ней следуют немецкая «Berlin-Chemie/Menarini Group» и японская «Takeda» — на 2-й и 3-й позиции соответственно (табл. 3). Из 9 маркетирующих украинских организаций, представленных в рейтинге, 7 изменили свою позицию на более высокую или сохранили прежнюю. Наилучших результатов по итогам 9 мес 2013 г. достиг Киевский витаминный завод, который с прошлогоднего 20-го места поднялся в рейтинге на 16-е. Из зарубежных организаций следует отметить «Kusum Healthcare», которая поднялась с 34-го на 23-е место. Такому взлету способствовала высокая маркетинговая активность компании, позволившая достигнуть максимального показателя Evolution index по сравнению с другими компаниями топ-30 (табл. 4). При расчете показателя Evolution index за основу были взяты аптечные продажи лекарственных средств за январь–сентябрь 2013 г. в рамках топ-30 маркетирующих организаций.

| Таблица 3 | Рейтинг маркетирующих организаций по объему продаж лекарственных средств в денежном выражении за 9 мес 2013 г. с указанием из позиций в рейтинге за аналогичный период 2011–2012 гг. |

| Маркетирующая организация | № п/п, год | ||

| 2013 | 2012 | 2011 | |

| Фармак (Украина) | 1 | 1 | 1 |

| Berlin-Chemie/Menarini Group (Германия) | 2 | 2 | 2 |

| Takeda (Япония) | 3 | 3 | 4 |

| Дарница (Украина) | 4 | 5 | 6 |

| Sanofi (Франция) | 5 | 4 | 3 |

| Teva (Израиль) | 6 | 6 | 5 |

| Артериум Корпорация (Украина) | 7 | 7 | 7 |

| Gedeon Richter (Венгрия) | 8 | 8 | 12 |

| Здоровье Группа компаний (Украина) | 9 | 9 | 8 |

| Servier (Франция) | 10 | 10 | 9 |

| KRKA (Словения) | 11 | 11 | 10 |

| Sandoz (Швейцария) | 12 | 12 | 11 |

| GlaxoSmithKline (Великобритания) | 13 | 14 | 15 |

| Actavis Group (Исландия) | 14 | 15 | 14 |

| Борщаговский ХФЗ (Украина) | 15 | 17 | 16 |

| Киевский витаминный завод (Украина) | 16 | 20 | 22 |

| Abbott Products GmbH (Германия) | 17 | 18 | 19 |

| Стада-Нижфарм (Германия-Россия) | 18 | 19 | 20 |

| Bayer Consumer Care (Швейцария) | 19 | 22 | 18 |

| ИнтерХим (Украина) | 20 | 13 | 17 |

| Юрия-Фарм (Украина) | 21 | 24 | 27 |

| Дельта Медикел (Украина) | 22 | 21 | 21 |

| Kusum Healthcare (Индия) | 23 | 34 | 35 |

| Merck & Co (США) | 24 | 28 | 29 |

| Dr. Reddy’s (Индия) | 25 | 25 | 26 |

| Novartis Consumer Health (Швейцария) | 26 | 29 | 32 |

| Boehringer Ingelheim (Германия) | 27 | 26 | 25 |

| Omega Pharma (Бельгия) | 28 | 27 | 24 |

| Sopharma (Болгария) | 29 | 30 | 36 |

| Astellas Pharma Europe (Нидерланды) | 30 | 36 | 37 |

| Таблица 4 | Топ-15 маркетирующих организаций по Evolution index (нормированный к 100) за 9 мес 2013 г. в рамках топ-30 маркетирующих организаций по объему аптечных продаж лекарственных средств за аналогичный период 2011–2012 гг. |

| Маркетирующая организация | Ei |

| Kusum Healthcare (Индия) | 125,8 |

| Novartis Consumer Health (Швейцария) | 116,2 |

| Юрия-Фарм (Украина) | 115,6 |

| Astellas Pharma Europe (Нидерланды) | 115,5 |

| Merck & Co (США) | 112,8 |

| Bayer Consumer Care (Швейцария) | 111,5 |

| Дарница (Украина) | 111,3 |

| Киевский витаминный завод (Украина) | 111,1 |

| Sopharma (Болгария) | 109,5 |

| Abbott Products GmbH (Германия) | 106,8 |

| Sandoz (Швейцария) | 106,0 |

| Berlin-Chemie/Menarini Group (Германия) | 104,6 |

| Teva (Израиль) | 103,9 |

| Gedeon Richter (Венгрия) | 103,4 |

| Стада-Нижфарм (Германия-Россия) | 103,1 |

СЕГМЕНТ ДИСТРИБуЦИИ

Общий объем поставок дистрибьюторами лекарственных средств в аптечные учреждения по итогам января–сентября 2013 г. составил 17,6 млрд грн. в оптовых ценах за 916 млн упаковок, увеличившись по сравнению с соответствующим периодом предыдущего года на 13,7% в денежном и –0,8% в натуральном выражении.

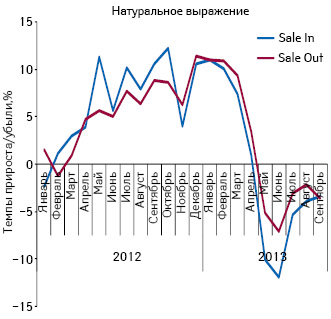

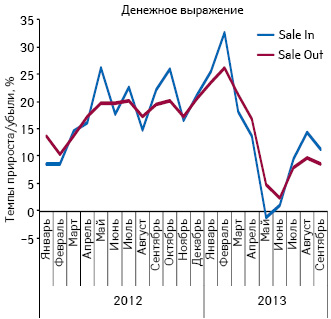

В разрезе помесячной динамики темпы прироста поставок лекарственных средств в аптечные учреждения и динамика реализации их конечному потребителю в течение последних двух лет близко коррелируют (рис. 12, 13). В последние месяцы наметилась четкая тенденция к снижению темпов прироста объема продаж в денежном и натуральном выражении. Причина тому — совокупность регуляторных и макроэкономических факторов.

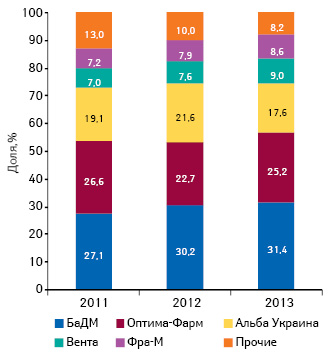

Пятерка крупнейших дистрибьюторов в последние годы также остается неизменной, ее формируют компании «БаДМ», «Оптима-Фарм», «Альба Украина», «Вента» и «Фра-М» (табл. 5). Суммарный удельный вес топ-5 крупнейших дистрибьюторов увеличивается с каждым годом (рис. 14). Динамика в рейтинге отмечается во второй пятерке дистрибьюторов лекарственных средств — «Фармпланета», «Фито-Лек», «Фармако», «Центр медицинский Медцентр М.Т.К.», «Дельта Медикел».

| Таблица 5 | Топ-10 крупнейших дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения за 9 мес 2013 г. с указанием их позиций в рейтинге за аналогичный период 2011–2012 гг. |

| Дистрибьютор | 2013 | 2012 | 2011 |

| БаДМ (Днепропетровск) | 1 | 1 | 1 |

| Оптима-Фарм (Киев) | 2 | 2 | 2 |

| Альба Украина (Борисполь) | 3 | 3 | 3 |

| Вента (Днепропетровск) | 4 | 5 | 5 |

| Фра-М (Донецк) | 5 | 4 | 4 |

| Фармпланета (Киев) | 6 | 6 | 19 |

| Фито-Лек (Харьков) | 7 | 7 | 6 |

| Фармако (Киев) | 8 | 9 | 10 |

| Центр медицинский Медцентр М.Т.К. (Киев) | 9 | 10 | 13 |

| Дельта Медикел (Вишневое) | 10 | 13 | 18 |

ИТОГИ

Позади уже большая часть 2013 г., и результаты, достигнутые по состоянию на сегодня, весьма показательны — на их основании уже можно строить предположения относительно итогов года в целом.

В денежном выражении восходящая динамика аптечного рынка лекарственных средств остается неизменно стабильной — из года в год фиксируют двузначные темпы прироста объема продаж. По итогам 9 мес 2013 г. объем аптечных продаж лекарственных средств в натуральном выражении достиг максимального объема за последние 6 лет. Это, в свою очередь, благоприятно отразилось на структуре прироста рынка в денежном выражении. Доминирующее влияние на развитие рынка оказывают увеличение физического потребления лекарственных средств и смещение структуры спроса с дешевых на более дорогостоящие препараты.

При сохранении заданного темпа развития аптечный рынок может выйти с хорошими результатами на финишную прямую 2013 г.

Коментарі