Прогнозирование и планирование деятельности в сфере фармацевтической и биотехнологической промышленности в 2017 г., пожалуй, было бы бессмысленным перед одним из важнейших событий 2016 г. — выборами президента США, поэтому инвестиционные решения и стратегические ходы компаний были во многих случаях «поставлены на паузу», чтобы оценить потенциальные изменения политического климата. Сегодня же инвесторы прогнозируют довольно «солнечную погоду» для фармацевтической отрасли в связи с победой в выборах Дональда Трампа из республиканской партии. Это, в свою очередь, позволило инвесторам, ожидающим ужесточения правил в отношении ценообразования на лекарственные средства от Хиллари Клинтон, несколько расслабиться и увеличить объемы производства лекарственных средств. Таким образом, многие считают, что политический «ветер» на одном из крупнейших фармацевтических рынков сегодня дует в правильном направлении. Это может дать новый толчок для проведения сделок по слиянию и поглощению (mergers and acquisitions — M&А), а также создать благоприятную почву для инвестиций в R&D. Подробнее о том, что ждет мировую фармацевтическую индустрию в 2017 г., по прогнозам аналитической компании «Evaluate», можно будет узнать из данной публикации.

Прогнозирование и планирование деятельности в сфере фармацевтической и биотехнологической промышленности в 2017 г., пожалуй, было бы бессмысленным перед одним из важнейших событий 2016 г. — выборами президента США, поэтому инвестиционные решения и стратегические ходы компаний были во многих случаях «поставлены на паузу», чтобы оценить потенциальные изменения политического климата. Сегодня же инвесторы прогнозируют довольно «солнечную погоду» для фармацевтической отрасли в связи с победой в выборах Дональда Трампа из республиканской партии. Это, в свою очередь, позволило инвесторам, ожидающим ужесточения правил в отношении ценообразования на лекарственные средства от Хиллари Клинтон, несколько расслабиться и увеличить объемы производства лекарственных средств. Таким образом, многие считают, что политический «ветер» на одном из крупнейших фармацевтических рынков сегодня дует в правильном направлении. Это может дать новый толчок для проведения сделок по слиянию и поглощению (mergers and acquisitions — M&А), а также создать благоприятную почву для инвестиций в R&D. Подробнее о том, что ждет мировую фармацевтическую индустрию в 2017 г., по прогнозам аналитической компании «Evaluate», можно будет узнать из данной публикации.Какие препараты станут самыми продаваемыми в мире?

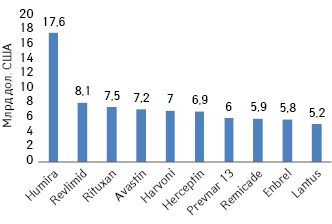

Ожидается, что объем продаж каждого из топ-10 наиболее продаваемых лекарственных средств в денежном выражении на мировом рынке в 2017 г. составит более 5 млрд дол. США, однако наиболее значимых успехов на этом поприще удастся добиться лидеру рейтинга — препарату Humira (адалимумаб) компании «AbbVie» с прогнозируемым объемом продаж в 2017 г. на уровне 17,6 млрд дол. (рис. 1). Ожидается, что доход от продаж этого препарата превысит более чем в 2 раза таковой ближайшего конкурента по рейтингу — Revlimid (леналидомид) компании «Celgene». В целом же топ-10 наиболее продаваемых препаратов в денежном выражении на мировом рынке в 2017 г., как ожидается, удастся аккумулировать доход от продаж на уровне 77,2 млрд дол. «Счастливчиком» по праву может считаться компания «Roche», поскольку сразу 3 препаратам компании, предназначенным для лечения онкопатологии, по прогнозам, удастся войти в рейтинг наиболее продаваемой топ-10 лекарственных средств на мировом фармацевтическом рынке в 2017 г. — Rituxan (ритуксимаб), Avastin (бевацизумаб) и Herceptin (трастузумаб) с доходами от продаж на уровне 7,5; 7,2 и 6,9 млрд дол. соответственно.

Однако не все так безоблачно, как хотелось бы производителям наиболее продаваемых препаратов, в 2017 г. Аналитики «Evaluate» прогнозируют, что уже в ближайшем будущем лекарственные средства биологического происхождения из данного списка могут столкнуться с конкуренцией со стороны биосимиляров, что, вероятно, негативно отразится на доходах от их продаж.

В целом же, исходя из данного рейтинга, можно сделать вывод, что основные «сливки» на мировом фармацевтическом рынке удастся собрать препаратам, давно представленным на нем. Относительным новичком на рынке будет только препарат Harvoni (софосбувир + ледипасвир) компании «Gilead Sciences», предназначенный для терапии гепатита С и одобренный Управлением по контролю за пищевыми продуктами и лекарственными средствами США (Food and Drug Administration — FDA) в 2014 г. К слову, объем продаж данного лекарственного средства вместе с таковыми 2 других препаратов на основе софосбувира компании «Gilead Sciences» принесет ей совокупный доход от продаж на уровне 11,7 млрд дол. в 2017 г., что и обеспечит место компании «Gilead Sciences» в рейтинге топ-10 компаний по прогнозируемому объему продаж лекарственных средств в денежном выражении на мировом фармрынке в 2017 г.

Кто сорвет джекпот: топ-10 компаний с наибольшим доходом от продаж на мировом фармацевтическом рынке

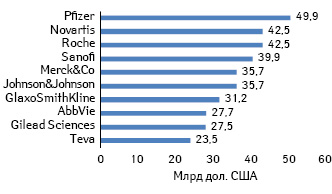

По прогнозам аналитической компании «Evaluate», первая пятерка рейтинга топ-10 фармацевтических компаний по прогнозируемому объему продаж лекарственных средств в денежном выражении на мировом рынке в 2017 г. не претерпит значительных изменений по сравнению с предыдущими годами. Лидером данного рейтинга, как ожидается, останется компания «Pfizer» с доходом от продаж лекарственных средств (рецептурных и безрецептурных) на уровне 49,9 млрд дол. (рис. 2). Аналитики «Evaluate» считают, что сохранить позицию лидера «Pfizer», вероятно, поможет несколько сделок по слиянию и поглощению, которые компания заключила ранее. Речь идет о приобретении портфеля активов компании «Hospira» за 17 млрд дол. в 2015 г. и покупке биотехнологической компании «Medivation Inc.», специализирующейся на разработке противоопухолевых препаратов, за 14 млрд дол. в 2016 г. Эти сделки позволили компании «Pfizer» укрепить свои позиции на мировом фармацевтическом рынке, в том числе в сегменте препаратов для лечения онкологических заболеваний, одном из ключевых направлений для развития бизнеса компании.

Стоит отметить, что сделки по слиянию и поглощению могут повлиять и на место компании «Johnson & Johnson» в рейтинге топ-10 компаний по прогнозируемому объему продаж препаратов в денежном выражении на мировом рынке в 2017 г. Речь идет о возможной сделке компании «Johnson & Johnson» с «Actelion». Известно, что они ведут переговоры, но детали потенциального соглашения пока не разглашаются.

На подходе всплеск M&A-сделок?

После относительно спокойного 2016 г. по показателю количества и стоимости M&A-сделок между фармацевтическими и биотехнологическими компаниями 2017 г., вероятно, наверстает упущенное в этом направлении. Относительное затишье в M&A-сфере в 2016 г. связывают с выжидательной стратегией крупных компаний, обусловленной выборами президента в США и возможной победой в них Хиллари Клинтон, обещавшей взять в свои руки процесс ценообразования на лекарственные средства. Так, по состоянию на конец ноября 2016 г. было проведено 160 M&A-сделок на общую сумму 96 млрд дол. Последний показатель практически вдвое меньше такового по итогам 2015 г. с одновременным уменьшением количества M&A-сделок в 2016 г. по сравнению с 2015 г. (табл. 1).

| Таблица 1 | Количество и средняя стоимость M&A-сделок за период 2010–2015 гг. с указанием данных показателей по итогам 11 мес 2016 г. |

| Год | Средняя стоимость 1 сделки (млрд дол.) среди таковых на сумму 250 млн дол. — 20 млрд дол. | Общая стоимость M&A-сделок, млрд дол. | Общее количество M&A-сделок |

| 11 мес 2016 г. | 1,73 | 96 | 160 |

| 2015 | 2,03 | 189 | 275 |

| 2014 | 1,95 | 220 | 217 |

| 2013 | 1,67 | 80 | 206 |

| 2012 | 1,28 | 44 | 204 |

| 2011 | 1,36 | 57 | 216 |

| 2010 | 1,39 | 110 | 206 |

Количество крупных M&A-сделок, проведенных между фармацевтическими и биотехнологическими компаниями в 2016 г., также невелико. Наиболее крупной за этот период считается сделка между «Pfizer» и «Medivation Inc.» на сумму 14 млрд дол. Если обсуждаемая сделка между «Johnson & Johnson» с «Actelion» все-таки состоится, 2017 г. может начаться как перспективный год в отношении М&A-сферы.

Будущие «звезды»

Помочь спрогнозировать увеличение объема продаж фармацевтических и биотехнологических компаний может также их R&D-деятельность, в частности «выход в свет» инновационных разработок, которым в будущем прочат судьбу блокбастеров. Среди топ-10 наиболее перспективных кандидатов в препараты, лонч которых запланирован на 2017 г., по прогнозам, будет 2 продукта, объемы продаж которых через 5 лет после лонча превысят 4 млрд дол. — Ocrevus (окрелизумаб) компании «Roche» и дупилумаб компании «Sanofi» (табл. 2).

| Таблица 2 | Топ-10 наиболее перспективных продуктов, лонч которых запланирован на 2017 г., по прогнозируемому объему продаж в денежном выражении через 5 лет после лонча |

| № п/п | Продукт | Компания | Терапевтическая область применения продукта |

Прогнозируемый объем продаж на мировом рынке в 2022 г., млрд дол. |

| 1 | Ocrevus (окрелизумаб) | Roche | Рассеянный склероз | 4,1 |

| 2 | Дупилумаб | Sanofi | Заболевания кожи | 4,1 |

| 3 | Семаглютид | Novo Nordisk | Сахарный диабет | 2,2 |

| 4 | Дурвалумаб | AstraZeneca | Онкопатология | 1,9 |

| 5 | Нирапариб | Tesaro, Inc. | Онкопатология | 1,9 |

| 6 | Барицитиниб | Eli Lilly | Ревматоидный артрит | 1,8 |

| 7 | LEE011 (рибоциклиб) | Novartis | Онкопатология | 1,6 |

| 8 | KTE-C19 | Kite Pharma | Онкопатология | 1,4 |

| 9 | Ingrezza (валбеназин) | Neurocrine Biosciences, Inc. | Поздняя дискинезия | 1,3 |

| 10 | Spinraza (нусинерсен) | Biogen | Спинальная мышечная атрофия | 1,3 |

Среди перспективных продуктов, лонч которых запланирован на 2017 г., — 4 кандидата в препараты, предназначенные для лечения онкопатологии, что в очередной раз свидетельствует, что данная терапевтическая область является весьма перспективной в отношении R&D-деятельности фармацевтических и биотехнологических компаний. Стоит отметить, что прогнозируемый объем продаж в денежном выражении продукта Ingrezza (валбеназин) в 2022 г. составит, вероятно, весь доход от продаж компании «Neurocrine Biosciences, Inc.» в этот период, а объем продаж продукта нирапариб — 77% прогнозируемого дохода от продаж компании «Tesaro, Inc.» в 2022 г.

Кто утратит патентную защиту?

Наряду со столь оптимистичными прогнозами в отношении увеличения объема продаж ряда фармацевтических и биотехнологических компаний менее оптимистичным является тот факт, что в 2017 г. в США закончится срок действия патентной защиты на несколько ключевых оригинальных лекарственных средств (табл. 3). Ожидается, что сразу 2 препарата компании «Eli Lilly» утратят патентную защиту в США в 2017 г. — Cialis (тадалафил) и Alimta (пеметрексид).

| Таблица 3 | Топ-5 ключевых оригинальных лекарственных средств, срок действия патентной защиты на которые закончится в 2017 г. |

| № п/п | Препарат | Компания | Объем продаж в США в 2016 г., млрд дол. | Доля в объеме продаж компании на мировом рынке в 2016 г., % | Доля в объеме продаж компании в США в 2016 г., % |

| 1 | Cialis (тадалафил) | Eli Lilly | 1,47 | 14 | 16 |

| 2 | Viagra (силденафил) | Pfizer | 1,20 | 3 | 6 |

| 3 | Velcade (бортезомиб) | Takeda | 1,17 | 8 | 24 |

| 4 | Alimta (пеметрексид) | Eli Lilly | 1,11 | 13 | 12 |

| 5 | Prezista (дарунавир) | Johnson&Johnson | 1,09 | 5 | 6 |

При этом в представленный список топ-5 ключевых оригинальных лекарственных средств, срок действия патентной защиты на которые закончится в 2017 г., не входят лекарственные средства биологического происхождения. Ожидается, что ряд перспективных биопрепаратов утратит патентную защиту в США в ближайшие несколько лет. В частности, ожидается, что угроза выхода на рынок биосимиляров, вероятно, «нависнет» над некоторыми препаратами биологического происхождения компании «Roche», однако нанесет ли это ущерб доходам от продаж этих препаратов в США, еще только предстоит оценить. В этом контексте стоит отметить, что на европейский фармацевтический рынок ряд биосимиляров вышел по значительно более низким ценам по сравнению с таковыми на оригинальные препараты биологического происхождения. Так, например, биосимиляр препарата Remicade (инфликсимаб), вышедший на рынок в Скандинавии, стоил в 3 раза дешевле оригинатора.

Однако следует также учитывать, что для продления срока действия патентной защиты на оригинальные препараты фармацевтические компании часто проводят дополнительные исследования оригинаторов с участием различных групп пациентов (например детей) или же разрабатывают новые лекарственные формы маркетируемых препаратов. Так, например, компания «Eli Lilly» ведет активную работу с целью продления срока действия патентной защиты на противоопухолевый препарат Alimta (пеметрексид) в США.

Подводя итог прогноза, можно отметить, что в целом игроки мирового фармацевтического рынка и, пожалуй, особенно таковые фармацевтического рынка США, в 2017 г. изменят стратегию выжидания на стратегию действия и будут вести более активную деятельность, например, в M&A- и R&D-сферах, чем в 2016 г. Кроме того, значительных изменений в расстановке сил между компаниями не ожидается, равно как и значительных потрясений на фондовых рынках, а значит, 2017 г. вполне сможет стать благоприятным периодом для развития фармацевтических компаний.

По материалам www.evaluategroup.com, www.fda.gov,

www.thepharmaletter.com, www.actelion.com

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим