Данные об импортных и экспортных поставках отображены по группе 30 ТН ВЭД «Фармацевтическая продукция» в целом, то есть по всем 6 ее подгруппам — 3001–3006. Подробнее о методологии распределения импортеров по типам (ассортиментные, специализированные и госпитальные) читайте в «Еженедельнике АПТЕКА» № 39 (560) от 9.10.2006 г. Данные о производственном сегменте фармацевтического рынка в ценах производителя базируются на сведениях по группе «Производство фармацевтических препаратов» (код КВЭД 24.42).

РЫНОК В ЦЕЛОМ, ИЛИ СЕЗОННЫЙ УПАДОК СИЛ

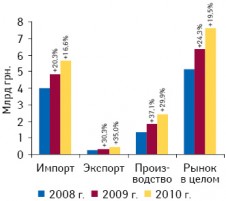

По итогам января–мая 2010 г. общий объем фармацевтического рынка в ценах производителя составил 7,6 млрд грн., превысив показатель за аналогичный период предыдущего года на 19,5% (рис. 1). Максимальный вклад в этот объем неизменно был обеспечен сегментом импорта ГЛС, объем которого в этот период составил 5,6 млрд грн., увеличившись на 16,6% по сравнению с аналогичным периодом предыдущего года. Сегменты производства и экспорта ГЛС в это время продемонстрировали опережающие среднерыночные темпы прироста — на 29,9 и 35,0% соответственно.

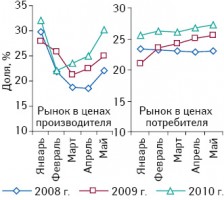

В прошлом году обозначилась тенденция к укреплению позиций отечественных фармпроизводителей, их доля (из расчета производство — экспорт) планомерно увеличивается и по итогам января–мая 2010 г. достигла 26% общего объема фармацевтического рынка в ценах производителя по сравнению с 22% за аналогичный период 2008 г. Отметим, что удельный вес препаратов отечественного производства на фармрынке в розничных ценах (розничный + госпитальный сегменты) тесно коррелировал с таковым на рынке производителя и увеличился с 23 до 26%.

Максимальный вклад отечественной продукции в общий объем фармрынка в ценах производителя приходится на январь, когда отмечена минимальная активность в сфере внешней торговли — после декабрьского сезонного пика у импортеров и экспортеров наступило некоторое затишье, а производство развивалось более равномерно, без столь значимой амплитуды в объеме (рис. 2). Примечательно, что на рынке потребителя, напротив, для первого месяца года характерен минимальный по сравнению с последующими месяцами удельный вес отечественной продукции в общем объеме продаж, что свидетельствует о вымывании декабрьских импортных запасов ГЛС.

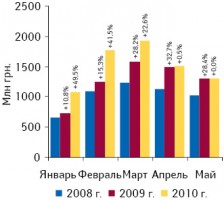

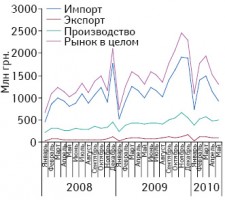

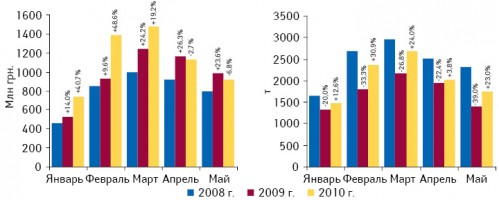

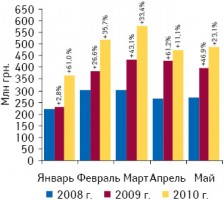

В разрезе помесячной динамики в абсолютных величинах была соблюдена традиционная динамика — начиная со скромного объема в январе к марту было достигнуто пиковое значение фармрынка, а в апреле и мае отмечено снижение его объема и темпов прироста по сравнению с аналогичным периодом предыдущего года (рис. 3). Это было обусловлено стагнацией в сегменте импорта ГЛС в последние весенние месяцы (рис. 4).

ИМПОРТ: КОМУ НА УКРАИНСКОМ ФАРМРЫНКЕ РАБОТАТЬ ХОРОШО?

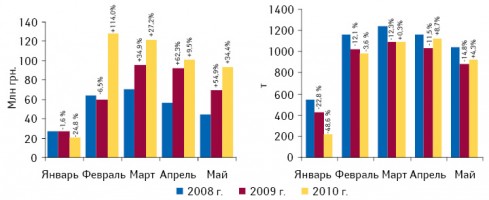

Объем импорта ГЛС в Украину по итогам января—мая 2010 г. составил 5,6 млрд грн. за 10,3 тыс. т, увеличившись по сравнению с аналогичным периодом предыдущего года на 16,6% в денежном и 19,0% в натуральном выражении. Стоимость 1 весовой единицы импортируемых ГЛС в это время снизилась на 2% до 549 грн., причем тенденция к удешевлению ГЛС относительно аналогичного периода предыдущего года на протяжении весны усиливалась и в мае достигла своего апогея — стоимость 1 весовой единицы ГЛС снизилась на 24% по сравнению с маем 2009 г. Объем импорта ГЛС в апреле и мае текущего года продемонстрировал отрицательную динамику в денежном выражении, а в натуральных величинах был отмечен прирост относительно аналогичных месяцев 2009 г. (рис. 5).

Сложившаяся в сегменте импорта ГЛС ситуация с отрицательной динамикой в денежном выражении при сохранении физического объема в плюсе была обусловлена перестановками в географической структуре ввоза. В частности, в январе–мае 2010 г. усилился и без того мощный приток в Украину сравнительно недорогой индийской продукции наряду с сокращением объема ввоза в денежном и натуральном выражении более дорогостоящих ГЛС из Германии (табл. 1). Кроме того, в анализируемый период было отмечено значительное увеличение объема импорта ГЛС из России в денежном выражении (+59%) при скромных +6,5% в натуральных величинах.

| Таблица 1 | География импорта ГЛС в денежном и натуральном выражении в январе–мае 2010 г. с указанием долевого участия стран, темпов прироста/убыли по сравнению с аналогичным периодом предыдущего года, а также их позиций в рейтинге |

| Страна | Денежное выражение | Натуральное выражение | ||||||

|---|---|---|---|---|---|---|---|---|

| № п/п | Объем, млн грн. | Доля, % | Прирост/убыль, % | № п/п | Объем, т | Доля, % | Прирост/убыль, % | |

| Индия | 1 | 954,9 | 16,9 | 41,1 | 1 | 2693,5 | 26,2 | 50,2 |

| Германия | 2 | 946,6 | 16,8 | –6,4 | 2 | 1562,8 | 15,2 | –8,6 |

| Франция | 3 | 487,2 | 8,6 | 16,2 | 4 | 682,4 | 6,6 | 5,7 |

| Венгрия | 4 | 300,6 | 5,3 | 24,1 | 7 | 354,9 | 3,5 | 6,3 |

| Россия | 5 | 259,5 | 4,6 | 59,0 | 6 | 373,9 | 3,6 | 6,5 |

| Австрия | 6 | 250,6 | 4,4 | 25,9 | 12 | 227,4 | 2,2 | 1,3 |

| Словения | 7 | 221,0 | 3,9 | –4,7 | 5 | 377,1 | 3,7 | 24,5 |

| Италия | 8 | 218,3 | 3,9 | 12,7 | 10 | 259,0 | 2,5 | 8,8 |

| Швейцария | 9 | 165,8 | 2,9 | 6,8 | 20 | 102,4 | 1,0 | –0,9 |

| Бельгия | 10 | 165,7 | 2,9 | 22,6 | 19 | 107,1 | 1,0 | 74,9 |

| Прочие | – | 1671,1 | 29,6 | 18,5 | – | 3539,9 | 34,4 | 23,1 |

| Всего | – | 5641,5 | – | 16,6 | – | 10 280,5 | – | 19,0 |

Топ-лист компаний-импортеров по объему ввоза ГЛС в денежном выражении в анализируемый период, как и годом ранее, возглавила компания «БаДМ» (табл. 2). В топ-4 компаний-импортеров вошли также «Оптима-Фарм», «Альба Украина» и «ВВС-ЛТД». Аналогичным образом были также распределены позиции этих компаний в рейтинге ассортиментных дистрибьюторов по объему импорта ГЛС в денежном выражении (табл. 3).

| Таблица 2 | Топ-30 компаний-импортеров по объему ввоза ГЛС в денежном выражении в январе–мае 2010 г. с указанием позиций за аналогичный период в 2008–2009 гг. |

| Название | № п/п, год | ||

|---|---|---|---|

| 2010 | 2009 | 2008 | |

| БаДМ | 1 | 1 | 2 |

| Оптима-Фарм | 2 | 3 | 1 |

| Альба Украина | 3 | 4 | 4 |

| ВВС-ЛТД | 4 | 2 | 3 |

| Санофи-Авентис Украина | 5 | 5 | – |

| Вента | 6 | 10 | 18 |

| Сервье Украина | 7 | 9 | 15 |

| ГлаксоСмитКляйн | 8 | 6 | 34 |

| Максима | 9 | 16 | 84 |

| Тева Украина | 10 | – | – |

| Никомед Украина | 11 | – | – |

| Бизнес Центр Фармация | 12 | 11 | 14 |

| Артур-К | 13 | 7 | 5 |

| Фра-М | 14 | 13 | 9 |

| Конарк Интелмед | 15 | 33 | 28 |

| Дельта Медикел | 16 | 40 | 11 |

| Нижфарм-Украина | 17 | 15 | 16 |

| Интерфарм | 18 | 43 | 39 |

| Мегаком | 19 | 32 | 33 |

| Людмила-Фарм | 20 | 24 | 23 |

| Байер | 21 | 12 | 12 |

| Гледфарм | 22 | 19 | 36 |

| Триграм Интернешнл | 23 | 25 | 22 |

| Интерфарма Украина | 24 | – | – |

| Каскад-Медикал | 25 | 8 | 6 |

| Ратиофарм Украина | 26 | 37 | 26 |

| Фалби | 27 | 14 | 7 |

| Олфа | 28 | 21 | 10 |

| Апофарм | 29 | 28 | 21 |

| Фармако | 30 | 20 | 13 |

| Таблица 3 | Топ-10 ассортиментных дистрибьюторов по объему импорта ГЛС в денежном выражении в январе–мае 2010 г. с указанием позиций за аналогичный период 2008–2009 гг. |

| Название | № п/п, год | ||

|---|---|---|---|

| 2010 | 2009 | 2008 | |

| БаДМ | 1 | 1 | 2 |

| Оптима-Фарм | 2 | 3 | 1 |

| Альба Украина | 3 | 4 | 4 |

| ВВС-ЛТД | 4 | 2 | 3 |

| Вента | 5 | 6 | 12 |

| Максима | 6 | 9 | 31 |

| Артур-К | 7 | 5 | 5 |

| Фра-М | 8 | 7 | 8 |

| Конарк Интелмед | 9 | 14 | 16 |

| Дельта Медикел | 10 | 18 | 9 |

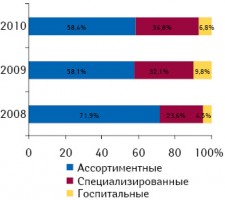

Говоря о вкладе различных типов дистрибьюторов в общий объем импорта ГЛС в Украину в денежном выражении в январе–мае 2008–2010 гг., следует отметить усиление тенденции к перераспределению долей таковых. Среди зарубежных фармкомпаний растет популярность такой формы деятельности на территории Украины, как создание локальных предприятий в форме обществ с ограниченной ответственностью — ООО, которые в качестве основной валюты при осуществлении хозяйственно-коммерческой деятельности используют гривню. Подобный способ присутствия на украинском фармрынке дает возможность зарубежным производителям самостоятельно управлять ценовой политикой и курсовыми рисками (более детально см. «Еженедельник АПТЕКА» № 8 (729) от 01.03.2010 г. и № 22 (743) от 07.06.2010 г.). В контексте наметившейся тенденции специализированные дистрибьюторы, к коим отнесены локальные компании зарубежных фармпроизводителей, начали с прошлого года постепенно вытеснять ассортиментных дистрибьюторов, доля которых по итогам января–мая 2009 г. сократилась с 72 до 58% по сравнению с аналогичным периодом предыдущего года (рис. 6). Соответствующим образом увеличился удельный вес специализированных дистрибьюторов в январе–мае 2009 г. — с 24 до 32% по сравнению с аналогичным периодом предыдущего года. В текущем году тренд сохранился, и их доля возросла до 35%.

В анализируемый период произошли кардинальные перестановки в топ-листе специализированных дистрибьюторов по объему импорта ГЛС в денежном выражении ввиду появления новых крупных игроков, которые теперь самостоятельно «затаривают» склады импортной продукцией. Так, по объему импорта ГЛС в Украину в январе–мае 2010 г. топ-3 специализированных дистрибьюторов сформировали компании «Санофи-Авентис Украина», «Сервье Украина», «ГлаксоСмитКляйн» (табл. 4).

| Таблица 4 | Топ-10 специализированных дистрибьюторов по объему импорта ГЛС в денежном выражении в январе–мае 2010 г. с указанием позиций за аналогичный период 2008–2009 гг. |

| Название | № п/п, год | ||

|---|---|---|---|

| 2010 | 2009 | 2008 | |

| Санофи-Авентис Украина | 1 | 1 | – |

| Сервье Украина | 2 | 4 | 4 |

| ГлаксоСмитКляйн | 3 | 2 | 16 |

| Тева Украина | 4 | – | – |

| Никомед Украина | 5 | – | – |

| Нижфарм-Украина | 6 | 6 | 5 |

| Мегаком | 7 | 13 | 15 |

| Байер | 8 | 5 | 3 |

| Гледфарм | 9 | 7 | 18 |

| Триграм Интернешнл | 10 | 10 | 7 |

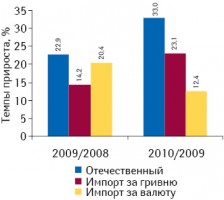

Модификации структуры рынка производителя соответствующим образом сказались на потребительском рынке лекарственных средств (ЛС). Что касается отечественных препаратов, их позиции с наступлением кризиса ввиду сравнительно невысокой стоимости крепнут и объем их аптечных продаж растет опережающими темпами в гривне. В сегменте аптечных продаж ЛС зарубежного производства в это же время отмечают разнонаправленные тренды развития для импорта за валюту и за гривню. Если в январе–мае 2009 г. темпы прироста объема розничных продаж импортируемых за валюту ЛС опережали таковые для препаратов, импортируемых за гривню, то в текущем году сложилась ситуация с точностью до наоборот (рис. 7).

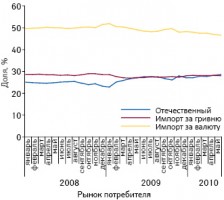

Возможность гибкого управления ценой в сегментах аптечных продаж ЛС отечественного производства и импортируемых за гривню позволяет им наращивать/сохранять удельный вес в общем объеме розничной реализации ЛС в денежном выражении. Так, в январе–мае 2010 г. доля отечественных ЛС на фармрынке в ценах потребителя увеличилась с 25 до 27%, а доля импорта за гривню оставалась стабильной на уровне 27%. В это же время удельный вес импорта за валюту ввиду жесткой привязки к курсу в этом сегменте рынка сократился с 48 до 46% (рис. 8).

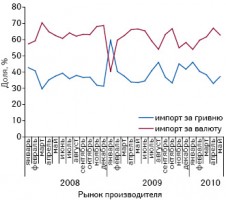

На рынке производителя сегмент импорта за гривню характеризовался активным ввозом в начале текущего года, тогда как импорт за валюту, напротив, демонстрирует максимальную активность к концу полугодия и года (рис. 9). Таким образом, в июне 2010 г. можно ожидать очередного значительного увеличения объема импорта за валюту.

В сегменте госпитальных дистрибьюторов по объему импорта ГЛС в Украину в денежном выражении лидирует компания «Бизнес Центр Фармация» (табл. 5). На 2-м и 3-м местах данного топ-листа расположились компании «Интерфарм» и «Людмила-Фарм».

| Таблица 5 | Топ-10 госпитальных дистрибьюторов по объему импорта ГЛС в денежном выражении в январе–мае 2010 г. с указанием позиций за аналогичный период 2008–2009 гг. |

| Название | № п/п, год | ||

|---|---|---|---|

| 2010 | 2009 | 2008 | |

| Бизнес Центр Фармация | 1 | 1 | 1 |

| Интерфарм | 2 | 7 | 3 |

| Людмила-Фарм | 3 | 5 | 2 |

| Три-Центральный аптечный склад | 4 | 4 | 8 |

| Бакмед | 5 | 8 | 4 |

| Ганза | 6 | 2 | 5 |

| Фармацевтические препараты регионов | 7 | 3 | – |

| Л-Контракт | 8 | 6 | 9 |

| Аптека ЗИ | 9 | 9 | – |

| Плент | 10 | 16 | 6 |

ЭКСПОРТ: ПУТЕШЕСТВИЕ В ЗАЗЕРКАЛЬЕ

Общий объем украинского экспорта ГЛС по итогам января–мая 2010 г. составил 463,9 млн грн. за 4,3 тыс. т. По сравнению с аналогичным периодом предыдущего года этот показатель увеличился на 35,0% в денежном и уменьшился на 2,5% в натуральном выражении. Опережающие темпы прироста экспорта ГЛС в денежном выражении относительно таковых в натуральных величинах обусловлены повышением стоимости 1 весовой единицы на 38,5% до 106,9 грн.

Помесячная динамика экспорта ГЛС в анализируемый период носила несколько сумбурный характер — объем поставок слабо коррелировал в денежном и натуральном выражении (рис. 10). Следует отметить, что в стоимостном выражении украинские операторы преуспели в феврале и весенние месяцы, продемонстрировав хорошую динамику как в абсолютных, так и в относительных величинах на фоне стагнации в физических объемах.

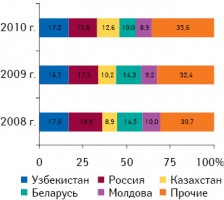

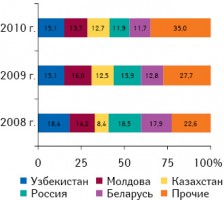

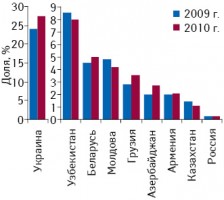

В географической структуре экспорта пальма первенства благодаря значительным темпам прироста объема поставок в денежном выражении (+39%) в январе–мае 2010 г. перешла от России к Узбекистану, доля которого в анализируемый период составила 17% в денежном и 15% в натуральном выражении (рис. 11, 12). Россия по-прежнему остается одним из ведущих экспортных направлений для украинских ГЛС, хотя в январе–мае 2010 г. темпы прироста объема поставок ГЛС в эту страну были ниже среднерыночных — 24% в денежном выражении, а тоннажность экспорта в Россию и вовсе сократилась на 27%. В топ-5 стран по объему украинского экспорта ГЛС в денежном и натуральном выражении в анализируемый период также вошли Казахстан, Беларусь и Молдова. Для всех топ-5 экспортных направлений в анализируемый период была характерна отрицательная динамика объема поставок украинских ГЛС в натуральном выражении. Максимальные темпы прироста стоимости 1 весовой единицы ГЛС, экспортируемых из Украины, — более 65% — отмечают для России и Казахстана, для Узбекистана этот показатель составил 43%.

При рассмотрении географической структуры экспортных поставок ГЛС из Украины представляется интересным заглянуть в зазеркалье рынка потребителя в странах СНГ, которые являются ключевыми экспортными направлениями для украинской продукции. Для начала нелишним будет напомнить, что на отечественном фармрынке в ценах потребителя (розничный + госпитальный сегменты) удельный вес ЛС украинского производства по итогам I кв. 2010 г. составил 27%, а годом ранее — 24% (рис. 13). Среди стран СНГ максимальный удельный вес ЛС украинского производства в общем объеме фармрынка отмечают для крупнейшего получателя украинских ЛС — Узбекистана (8%). Также видные позиции украинские ЛС занимают на фармрынках Беларуси и Молдовы с удельным весом 5,0 и 4,2% соответственно. Что касается фармрынков Казахстана и России, то, невзирая на то что эти страны являются одними из ведущих экспортных направлений для украинских ЛС, доля этой продукции на их рынках с внушительным объемом ничтожно мала — украинские ЛС просто теряются в море продукции зарубежного производства.

Рейтинг украинских компаний — экспортеров ГЛС по объему поставок в денежном выражении в анализируемый период возглавил отечественный фармпроизводитель «Фармак» (табл. 6). На 2-й и 3-й позициях данного рейтинга расположились Корпорация «Артериум» и «Дарница» соответственно. Топ-20 компаний — экспортеров ГЛС в анализируемый период суммарно аккумулировала 83% общего объема поставок ГЛС из Украины в денежном выражении.

| Таблица 6 | Топ-20 компаний — экспортеров ГЛС по объему поставок в денежном выражении в январе–мае 2010 г. с указанием позиций за аналогичный период 2008–2009 гг. |

| Название | № п/п, год | ||

|---|---|---|---|

| 2010 | 2009 | 2008 | |

| Фармак | 1 | 1 | 1 |

| Артериум Корпорация | 2 | 2 | 3 |

| Дарница | 3 | 5 | 4 |

| Здоровье | 4 | 3 | 5 |

| Индар | 5 | 83 | 2 |

| Биофарма | 6 | 4 | 9 |

| Медео | 7 | 7 | 6 |

| Луганский ХФЗ | 8 | 8 | 7 |

| Юрия-Фарм | 9 | 6 | 8 |

| Лекхим | 10 | 14 | 15 |

| Биолик | 11 | 13 | 19 |

| Борщаговский ХФЗ | 12 | 11 | 10 |

| ОЗ ГНЦЛС | 13 | 10 | 11 |

| Фарма Старт | 14 | 12 | 23 |

| Юнифарма | 15 | 20 | 13 |

| Ян | 16 | 19 | 12 |

| Прогрессфарм | 17 | 15 | 17 |

| Здоровье народу | 18 | 18 | 20 |

| Биостимулятор | 19 | 22 | 21 |

| Житомирская ФФ | 20 | 21 | 25 |

ПРОИЗВОДСТВО: КУРС НА СТАБИЛЬНОЕ РАЗВИТИЕ

Объем украинского производства ГЛС в денежном выражении в январе–мае 2010 г. составил 2,4 млрд грн., превысив показатель за аналогичный период предыдущего года на 29,9%. Доля экспорта в этот период составила 19% объема производства ГЛС, для сравнения — годом ранее этот показатель составлял 18%.

В разрезе помесячной динамики сегмент производства ГЛС демонстрирует относительно стабильное успешное развитие (рис. 14). Как уже было отмечено выше, в первый месяц года наблюдается вялая активность в сфере внешней торговли ГЛС. Так, доля экспорта в общем объеме украинского производства ГЛС в январе 2010 г. составила лишь 5,5%, в то время как в последующие месяцы колебалась в диапазоне 19–26%.

ВМЕСТО ЭПИЛОГА

На дворе жаркое лето, а на фармрынке еще свежи отголоски весенних пертурбаций. В апреле и мае текущего года после бурного роста развитие фармрынка значительно замедлилось ввиду спада в сегменте импорта ГЛС, обусловленного удешевлением ввозимой продукции ввиду увеличения притока индийских препаратов наряду с сокращением поставок более дорогостоящих ЛС из Германии.

В сегменте импорта ГЛС продолжаются структурные перестановки в разрезе типов дистрибьюторов. Специализированные дистрибьюторы демонстрируют опережающие темпы прироста за счет значительного объема ввоза продукции локальными предприятиями зарубежных фармпроизводителей. На рынке потребителя такой импорт за гривню, судя по темпам прироста объема продаж, чувствует себя лучше, чем таковой, ввезенный за валюту. Таким образом, опережающая динамика развития сегмента аптечных продаж ЛС, импортируемых за гривню, дает повод предположить наличие определенных преимуществ работы зарубежных компаний на украинском фармрынке в форме локальных предприятий. Итак, возможность управления ценой является одним из ключевых факторов, позволяющих фармкомпаниям увеличивать/удерживать долю на рынке.

О том, как будет развиваться отечественный фармрынок в летние месяцы, наши читатели смогут узнать из следующих публикаций.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим