ЗАГАЛЬНИЙ ОГЛЯД РИНКУ

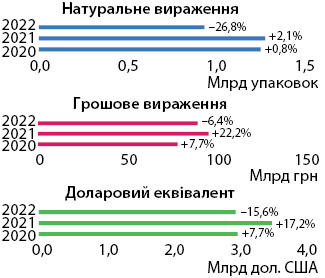

Загалом за 9 міс 2022 р. загальні обсяги аптечного продажу всіх категорій товарів «аптечного кошика» становили 90,5 млрд грн та зменшилися на 6,4% порівняно з аналогічним періодом минулого року. У натуральному вираженні обсяги продажу скоротилися на 26,8% та становили 939 млн упаковок. Динаміка аптечного продажу в доларовому еквіваленті також демонструє зниження на 15,6%, а обсяги продажу становлять близько 3 млрд дол. США (рис. 1).

За підсумками 9 міс 2022 р., зменшення обсягів аптечного продажу як у грошовому, так і в натуральному вираженні фіксується для всіх категорій товарів «аптечного кошика» (табл. 1). При цьому для лікарських засобів темпи спаду є нижчими порівняно з іншими категоріями, а найбільших втрат зазнав сегмент медичних виробів.

| 9 міс, рік | Лікарські засоби | Дієтичні добавки | Медичні вироби | Косметика | Ринок у цілому | |||||||||

| Обсяги аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяги аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяги аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяги аптечного продажу | ∆, % | Частка категорії в «аптечному кошику», % | Обсяги аптечного продажу | ∆, % | |

| Грошове вираження, млн грн | ||||||||||||||

| 2020 | 64 444,8 | 5,8 | 81,4 | 5 070,6 | 16,8 | 6,4 | 6 773,4 | 21,3 | 8,6 | 2 839,2 | 7,6 | 3,6 | 79 128,0 | 7,7 |

| 2021 | 78 415,9 | 21,7 | 81,1 | 7 838,0 | 54,6 | 8,1 | 7 145,1 | 5,5 | 7,4 | 3 328,4 | 17,2 | 3,4 | 96 727,3 | 22,2 |

| 2022 | 74 262,0 | –5,3 | 82,1 | 7 170,8 | –8,5 | 7,9 | 5 986,8 | –16,2 | 6,6 | 3 084,0 | –7,3 | 3,4 | 90 503,6 | –6,4 |

| Натуральне вираження, млн упаковок | ||||||||||||||

| 2020 | 768,6 | –4,6 | 61,2 | 57,4 | 0,3 | 4,6 | 394,0 | 13,2 | 31,4 | 36,0 | 1,5 | 2,8 | 1 256,0 | 0,8 |

| 2021 | 777,0 | 1,1 | 60,6 | 78,6 | 36,9 | 6,1 | 388,8 | –1,3 | 30,3 | 37,9 | 5,3 | 3,0 | 1 282,4 | 2,1 |

| 2022 | 634,8 | –18,3 | 67,6 | 54,5 | –30,7 | 5,8 | 221,1 | –43,1 | 23,5 | 28,9 | –23,8 | 3,1 | 939,3 | –26,8 |

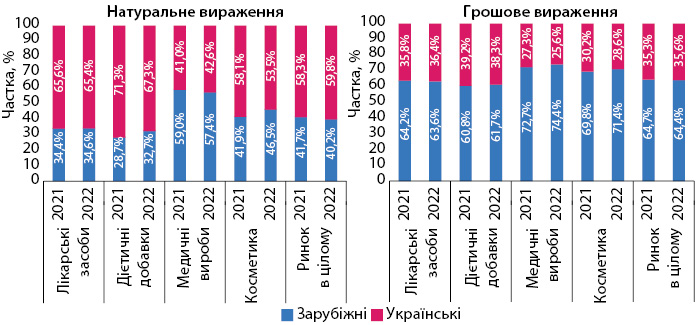

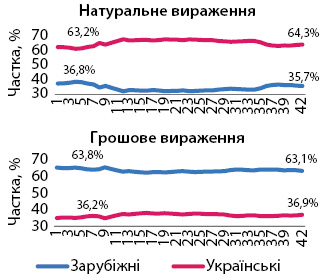

Загалом на ринку у структурі аптечного продажу товарів українського та зарубіжного виробництва за підсумками 9 міс 2022 р. відзначається незначний зсув у бік вітчизняних препаратів порівняно з аналогічним періодом минулого року (рис. 2). Однак у розрізі категорій зміна часткового співвідношення не однозначна.

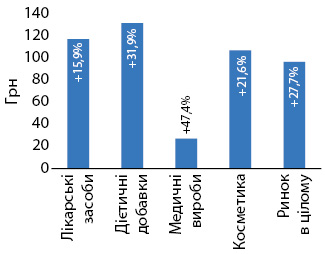

Середньозважена вартість 1 упаковки товарів «аптечного кошика» за підсумками 9 міс 2022 р. становила 96,4 грн і зросла на 27,7% порівняно з аналогічним періодом 2021 р. (рис. 3). У досліджуваний період найдорожчою категорією стали дієтичні добавки, середньозважена вартість 1 упаковки яких становила 131,5 грн. Для лікарських засобів цей показник становить 117,0 грн, косметики — 106,9 грн, медичних виробів — 27,1 грн.

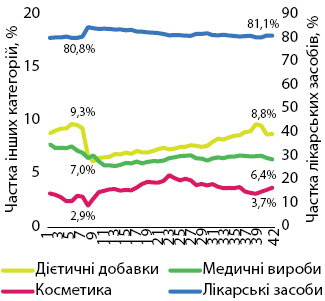

Щодо структури аптечного продажу в розрізі категорій товарів «аптечного кошика», то на початку війни фіксувалося суттєве збільшення в загальній структурі аптечного продажу частки лікарських засобів та зменшення частки дієтичних добавок. Однак з плином часу структура ринку поступово повертається до довоєнних показників (рис. 4).

РИНОК ЛІКАРСЬКИХ ЗАСОБІВ

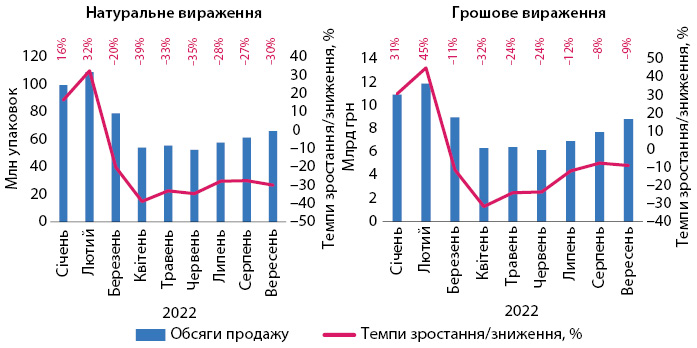

За підсумками 9 міс 2022 р. обсяги роздрібного продажу лікарських засобів становили 74,3 млрд грн та 634,8 млн упаковок. Темпи зниження в гривневому вираженні становлять 5,3%, а у натуральному — 18,3%.

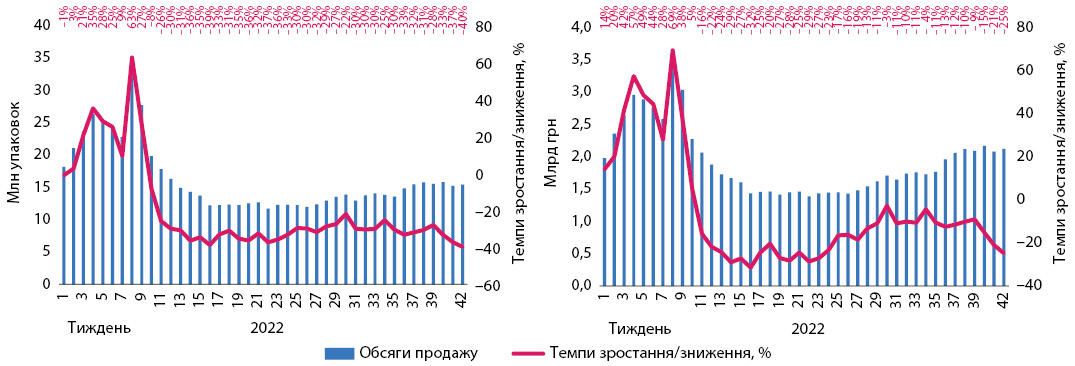

До початку війни ринок активно розвивався, демонструючи значні темпи зростання у гривневому вираженні, які становили 31% у січні та 45% — у лютому. Однак вже з березня обсяги продажу почали демонструвати від’ємну динаміку порівняно з минулорічними показниками. А з травня відмічається збільшення обсягів продажу, а темпи зниження почали сповільнюватися (рис. 5). Втім, потижнева динаміка свідчить, що в останні тижні темпи спаду знов прискорилися, а отже, у жовтні слід очікувати на вищі темпи зниження, ніж вересневі показники (рис. 6). Це, у першу чергу, пов’язано з високою базою порівняння, оскільки минулого року в цей період фіксувалася чергова хвиля захворюваності на COVID-19 і, відповідно, обсяги продажу ліків значно збільшувалися.

Окрім макроекономічної складової, основним чинником, який впливає на розвиток роздрібного фармацевтичного ринку, є війна, зокрема, експерти виділяють 3 основні зумовлені нею фактори:

- населення (міграція, та втрата доходів);

- аптеки (руйнування, нестача персоналу та проблеми дистрибуції);

- території (тимчасова окупація та бойові дії).

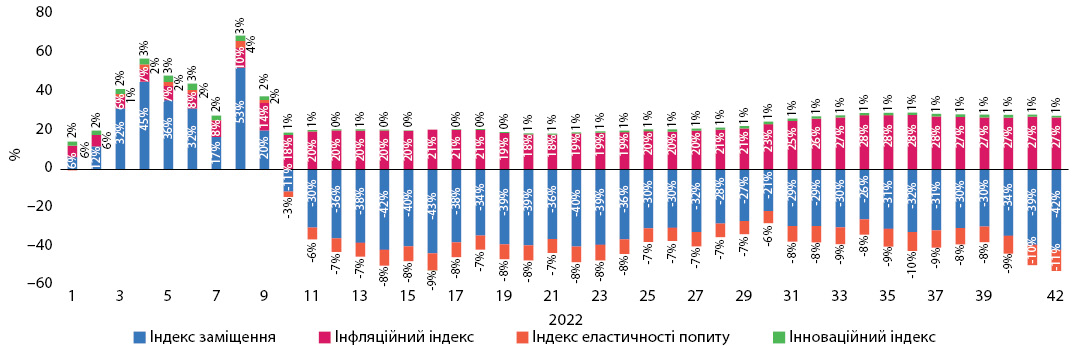

Стосовно зростання цін на ліки слід зауважити, що інфляція на фармринку зазвичай була нижчою, ніж по країні в цілому. З початку війни темпи інфляції пришвидшилися і продовжують зростати. За період січень–вересень 2022 р., за даними Державної служби статистики України, інфляція становить 18% порівняно з аналогічним періодом минулого року. При цьому, за даними інфляційного звіту НБУ, інфляційний тиск посилюватиметься й у подальшому. Цього року інфляція сягне близько 30%, але в наступні роки вона має сповільнитися за умови зниження безпекових ризиків і злагодженої монетарної та фіскальної політики. У той же час, за даними компанії «Proxima Research» за період січень–вересень 2022 р., рівень інфляції на ринку лікарських засобів становив 16%, що нижче за рівень інфляції у країні в цілому. При цьому варто відзначити, що з початку повномасштабного вторгнення інфляція на фармринку зросла до 20% і залишалася відносно стабільною, тобто подальшого зростання цін не відбувалося. Однак з 21 липня 2022 р. НБУ скоригував офіційний курс гривні до долара США на 25% — з 29,25 до 36,57 грн/дол., що призвело до зростання цін переважно на товари з великою часткою імпортної складової, до яких належать і ліки. Варто зауважити, що лікарські засоби, навіть українського виробництва, здебільшого мають значну імпортну складову. Після девальваційних процесів інфляція прискорилася до 27–28% та наразі залишається на цьому ж рівні, що в цілому відповідає загальному рівню інфляції в країні (рис. 7).

СТРУКТУРА СПОЖИВАННЯ

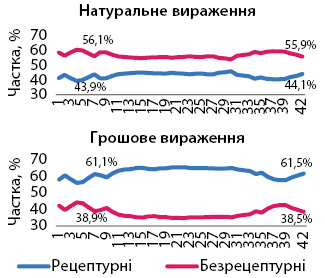

Війна вплинула і на структуру споживання ліків. На початку війни фіксувалося зростання частки рецептурних препаратів, але згодом вона дещо скоротилася, що пов’язано із сезонністю. Однак в цілому можна відзначити, що тренд до збільшення частки рецептурних препаратів продовжується попри війну (рис. 8).

У розрізі препаратів вітчизняного та зарубіжного виробництва відзначалося зростання частки вітчизняних препаратів на початку війни, але з плином часу іноземні ліки відвойовують свої позиції, а часткове співвідношення поступово повертається до довоєнних показників (рис. 9).

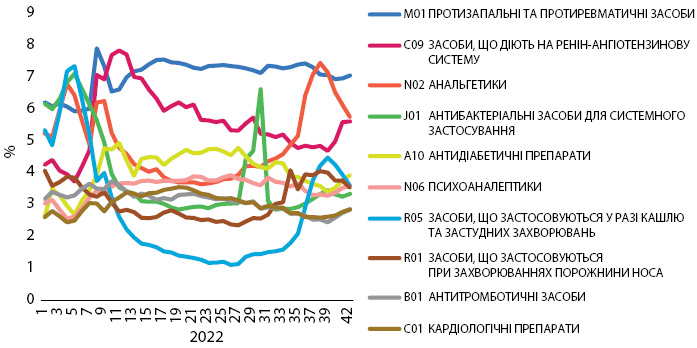

Зазнала змін і структура споживання ліків у розрізі АТС-класифікації 2-го рівня (рис. 10).

КЛЮЧОВІ ГРАВЦІ

За підсумками січня–вересня 2022 р. лідерами за обсягами аптечного продажу лікарських засобів стали компанії «Фармак», «Дарниця» і «Acino» (табл. 2). При цьому війна по-різному вплинула на розвиток компаній: одні демонструють зростання, а інші, навпаки, спад. Наразі недоречно говорити про чиїсь успіхи, адже значною мірою на розвиток компаній впливає воєнний фактор.

| № з/п | Маркетуюча організація | Приріст продажу в гривневому вираженні, % | Evolution index | Частка на ринку, % | |

| Січень– вересень 2021 р. |

Січень– вересень 2022 р. |

||||

| 1 | 1 | Фармак (Україна) | –15,5 | 89 | 5,34 |

| 2 | 2 | Дарниця (Україна) | 16,2 | 123 | 4,73 |

| 5 | 3 | Acino (Швейцарія) | 7,1 | 113 | 3,87 |

| 4 | 4 | Teva (Ізраїль) | –1,1 | 104 | 3,83 |

| 3 | 5 | Sanofi (Франція) | –11,4 | 94 | 3,48 |

| 8 | 6 | KRKA (Словенія) | 7,7 | 114 | 3,48 |

| 6 | 7 | Корпорація Артеріум (Україна) | –4,5 | 101 | 3,42 |

| 7 | 8 | Berlin-Chemie (Німеччина) | –5,7 | 100 | 3,29 |

| 9 | 9 | Київський вітамінний завод (Україна) | 8,5 | 115 | 3,14 |

| 10 | 10 | Кусум Фарм (Україна) | –0,3 | 105 | 2,82 |

| 14 | 11 | Servier (Франція) | 12,4 | 119 | 2,24 |

| 13 | 12 | Sandoz (Швейцарія) | –12,3 | 93 | 1,99 |

| 12 | 13 | Група компаній «Здоров’я» (Україна) | –13,4 | 91 | 1,97 |

| 11 | 14 | Юрія-Фарм (Україна) | –27,5 | 77 | 1,78 |

| 15 | 15 | Bayer Pharmaceuticals (Німеччина) | –11,1 | 94 | 1,74 |

| 16 | 16 | Abbott Products (Німеччина) | –1,4 | 104 | 1,64 |

| 17 | 17 | Дельта Медікел (Україна) | 6,7 | 113 | 1,50 |

| 28 | 18 | ІнтерХім (Україна) | 26,5 | 134 | 1,35 |

| 18 | 19 | Борщагівський ХФЗ (Україна) | –0,9 | 105 | 1,35 |

| 19 | 20 | Gedeon Richter (Угорщина) | –2,6 | 103 | 1,29 |

Серед брендів лікарських засобів лідерами за обсягами продажу за період січень–вересень 2022 р. є КСАРЕЛТО, НІМЕСИЛ та НУРОФЄН (табл. 3).

| № з/п, рік | Бренд | |

| 2021 | 2022 | |

| 1 | 1 | КСАРЕЛТО |

| 2 | 2 | НІМЕСИЛ |

| 3 | 3 | НУРОФЄН |

| 5 | 4 | СПАЗМАЛГОН |

| 7 | 5 | ЦИТРАМОН |

| 4 | 6 | ДЕТРАЛЕКС |

| 13 | 7 | ТРИПЛІКСАМ |

| 24 | 8 | ГІДАЗЕПАМ |

| 11 | 9 | БІФРЕН |

| 14 | 10 | НО-ШПА |

| 15 | 11 | МАГНЕ-B6 |

| 18 | 12 | НОВІРИН |

| 17 | 13 | ЕВКАЗОЛІН |

| 22 | 14 | ВАЛЬСАКОР |

| 20 | 15 | КРЕОН |

| 10 | 16 | ГЕПТРАЛ |

| 9 | 17 | ТІВОРТІН |

| 6 | 18 | СИНУПРЕТ |

| 28 | 19 | АМІКСИН |

| 33 | 20 | КАПТОПРЕС |

СЕГМЕНТ ДИСТРИБУЦІЇ

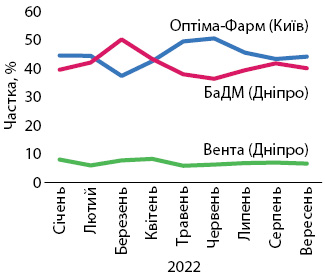

По-різному війна вплинула і на учасників сегменту дистрибуції. Втім, трійка лідерів залишається незмінною, це компанії «Оптіма-Фарм», «БаДМ» і «Вента.ЛТД» (рис. 11). Станом на вересень 2022 р. топ-3 дистриб’юторів акумулює понад 90% обсягів поставок ліків в аптечні заклади.

ПРОГНОЗИ

Наразі ми вже понад 8 міс живемо і працюємо в умовах воєнного стану. На початку війни всі учасники ринку були шоковані та перебували у стані невизначеності щодо подальшої роботи. Однак усі учасники ринку швидко підлаштувалися під нові умови і, незважаючи на складні обставини, ринок продовжував функціонувати та забезпечувати населення ліками.

Як вже зазначалося, економічні прогнози з плином часу покращуються. Також поліпшуються і прогнози щодо розвитку фармацевтичного ринку. Якщо на початку війни прогнозувалося зменшення обсягів продажу ліків за підсумками року на 17–29%, то згідно з уточненим у вересні прогнозом базовий показник зменшення обсягів продажу становить 4,3%, а за оптимістичним сценарієм ринок може вийти навіть на позитивні показники за підсумками року.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим