Лідери ринку

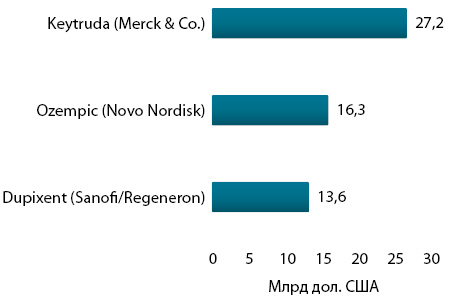

Згідно з прогнозами аналітичної компанї Evaluate, лідерську позицію за обсягами світового продажу за підсумками 2024 р., як і роком раніше, посяде Keytruda (пембролізумаб, Merck & Co.) (рис. 1). Це моноклональне антитіло, що зв’язує PD-1 рецептори і блокує їх взаємодію з PD-L1 і PD-L2 та має показання до застосування щодо багатьох типів пухлин. Очікується, що цьогоріч його річний обсяг продажу у світі може досягти 27,2 млрд дол. США. 2-ге місце може очолити агоніст рецептора GLP-1 Ozempic (семаглютид, Novo Nordisk) для лікування цукрового діабету II типу. Очікується, що обсяг світового продажу бренду за підсумками 2024 р. становитиме 16,3 млрд дол. Слід зазначити, що семаглютид продається під іншими торговельними назвами, і їх сукупний обсяг продажу, за прогнозами, у 2024 р. може принести понад 28 млрд дол. З цим класом препаратів пов’язані великі очікування на теперішній і наступні роки. Також активний розвиток демонструє сфера імунології, про що свідчать, зокрема, прогнози щодо обсягів продажу Dupixent (дупілумаб, Sanofi/Regeneron), що застосовують у лікуванні алергічних реакцій, а також бронхіальної астми.

Згідно з прогнозами аналітичної компанї Evaluate, лідерську позицію за обсягами світового продажу за підсумками 2024 р., як і роком раніше, посяде Keytruda (пембролізумаб, Merck & Co.) (рис. 1). Це моноклональне антитіло, що зв’язує PD-1 рецептори і блокує їх взаємодію з PD-L1 і PD-L2 та має показання до застосування щодо багатьох типів пухлин. Очікується, що цьогоріч його річний обсяг продажу у світі може досягти 27,2 млрд дол. США. 2-ге місце може очолити агоніст рецептора GLP-1 Ozempic (семаглютид, Novo Nordisk) для лікування цукрового діабету II типу. Очікується, що обсяг світового продажу бренду за підсумками 2024 р. становитиме 16,3 млрд дол. Слід зазначити, що семаглютид продається під іншими торговельними назвами, і їх сукупний обсяг продажу, за прогнозами, у 2024 р. може принести понад 28 млрд дол. З цим класом препаратів пов’язані великі очікування на теперішній і наступні роки. Також активний розвиток демонструє сфера імунології, про що свідчать, зокрема, прогнози щодо обсягів продажу Dupixent (дупілумаб, Sanofi/Regeneron), що застосовують у лікуванні алергічних реакцій, а також бронхіальної астми.

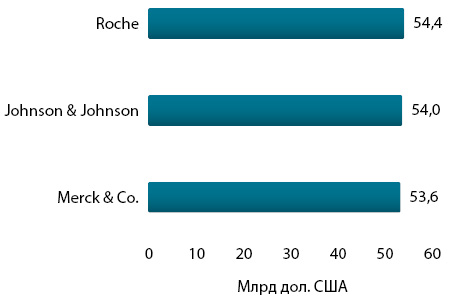

Що стосується прогнозів для фармкомпаній, наразі консенсус-прогноз аналітиків ставить на чолі рейтингу компанію Roche (рис. 2), яка має у своєму портфелі чимало блокбастерів. Очікується, що у 2024 р. 17 брендів принесуть компанії понад 1 млрд дол. продажу кожен.

Перспективні лончі

Одним із найочікуваніших лончів 2024 р. є KarXT (ксаномелин-троспіум) для лікування шизофренії від Karuna Therapeutics (табл. 1). Eli Lilly все ще очікує рішення американського регуляторного органу стосовно схвалення донанемабу для лікування хвороби Альцгеймера, що також посідає очільне місце в рейтингу перспективних новинок. Також компанія Madrigal Pharmaceuticals сподівається отримати цьогоріч схвалення ресметірому для лікування пацієнтів з неалкогольним стеатогепатитом.

| № з/п |

Продукт | Компанія | Терапевтична сфера застосування | Прогнозовані обсяги продажу на світовому ринку у 2028 р., млрд дол. |

| 1 | KarXT | Karuna Therapeutics | Шизофренія | 2,8 |

| 2 | Donanemab | Eli Lilly | Хвороба Альцгеймера | 2,2 |

| 3 | Resmetirom | Madrigal Pharmaceuticals | Неалкогольний стеатогепатит | 2,1 |

| 4 | Sotatercept | Merck & Co. | Артеріальна гіпертензія | 2,0 |

| 5 | Datopotamab Deruxtecan | Daiichi Sankyo/AstraZeneca | Рак легень та рак молочної залози | 1,8 |

| 6 | Acoramidis | BridgeBio Pharma | Кардіоміопатія | 1,0 |

| 7 | mRNA-1345 | Moderna | Респіраторно-синцитіальний вірус (вакцина) | 0,91 |

| 8 | Anktiva | ImmunityBio | Неінвазивний рак сечового міхура | 0,88 |

| 9 | Ensifentrine | Verona Pharma | Хронічне обструктивне захворювання легень | 0,78 |

| 10 | Imetelstat | Geron | Мієлодиспластичний синдром | 0,74 |

Перспективні R&D

1-ше і 2-ге місце в рейтингу перспективних R&D посідають компанії Novo Nordisk та Eli Lilly з їх проєктами кандидатів у препарати для лікування цукрового діабету II типу CagriSema (кагрилінтид, семаглутид) та орфоргліпрон відповідно (табл. 2).

| № з/п |

Продукт | Компанія | Потенційна сфера застосування | NPV, млрд дол. |

| 1 | CagriSema | Novo Nordisk | Цукровий діабет II типу та ожиріння | 30,2 |

| 2 | Orforglipron | Eli Lilly | Цукровий діабет II типу та ожиріння | 13,0 |

| 3 | Vanzacaftor | Vertex Pharmaceuticals | Муковісцидоз | 10,7 |

| 4 | Tiragolumab | Roche | Рак легень | 5,2 |

| 5 | Aficamten | Cytokinetics | Гіпертрофічна кардіоміопатія | 4,6 |

| 6 | Camizestrant | AstraZeneca | Рак молочної залози | 4,5 |

| 7 | Giredestrant | Roche | Рак молочної залози | 3,8 |

| 8 | Evobrutinib | Merck KGaA | Розсіяний склероз | 3,6 |

| 9 | Nipocalimab | Johnson & Johnson | Міастенія гравіс | 3,6 |

| 10 | VX-548 | Vertex Pharmaceuticals | Нейропатичний біль | 3,4 |

Очікується, що 2024 р. буде багатим на схвалення нових препаратів. Аналітики нарахували 65 кандидатів у препарати, які мають високі шанси отримати «зелене світло» від Управління з контролю за харчовими продуктами та лікарськими засобами (Food and Drug Administration — FDA).

Фондові ринки

SPDR S&P Biotech ETF (XBI) — фонд, який відстежує велику групу біотехнологічних компаній, що котируються на біржі Nasdaq, у попередньому році встановив зростання доходності на 25% протягом листопада та на початку грудня після падіння до майже 7-річного мінімуму наприкінці жовтня. Це стало величезним полегшенням для інвесторів, які протягом літа та осені спостерігали, як сфера біотехнологій значно відстає від інших галузей з високим рівнем ризику. Однак не варто очікувати різких змін у негативних настроях, які пронизали 2023 р. Очікується, що відновлення буде повільним.

Політичні події в США, як правило, впливають на настрої інвесторів щодо фармацевтичного сектору. У 2024 р. вони слідкуватимуть за 2 подіями: 1-ша — це президентські вибори в США, а 2-га — перебіг кількох судових процесів, які намагаються зупинити дію Закону про зниження інфляції (Inflation Reduction Act), попереджаючи про його негативні наслідки .

IPO

Ринок первинного розміщення акцій (IPO) є важливим показником «здоров’я» біофармацевтичного сектору. Аналітики відзначають покращення деяких важливих показників. Зокрема, повернення перехресних інвесторів (crossover investors), які допомагають певним групам залишатися «на плаву», підтримуючи великі пізні раунди приватного фінансування. Вони були практично відсутні на ринку IPO в часи спаду (2022 р.). Більшість найбільших первинних розміщень акцій 2023 р., зокрема акції таких компаній, як Acelyrin, Cargo Therapeutics та RayzeBio, відбулися за участі перехресних інвесторів.

Цілком імовірно, що у 2024 р. ця тенденція збережеться і на ринку ІРО домінуватимуть великі пропозиції з хорошою підтримкою. Перевагу надаватимуть відносно низькоризикованим проєктам. Варто зазначити, що у 2023 р. відбулося лише два IPO вартістю менше 50 млн дол.

Відомо, що багато венчурних фірм гостро потребують ліквідності. А з величезною кількістю розробників, готових до IPO, які чекають виходу на біржу, це може відчинити вікно можливостей, щойно з’являться проблиски попиту.

Втім, ентузіазм інвесторів, можливо, залишиться на низькому рівні для невеликих пропозицій, які стосуються ранніх стадій або ненадійних розробок.

Венчурне фінансування

У ІІІ кв. 2023 р. обсяг залучених сектором біотехнологій венчурних інвестицій порівняно з ІІ кв. зменшився. Однак є підстави вважати, що у 2024 р. можливе зростання. Якщо IPO відновляться, повернення кросоверних фондів та великих раундів, які вони підтримують, можуть сприяти збільшенню загального венчурного капіталу.

Є також ознаки того, що венчурні фірми впевненіше залучають нові інвестиції. Загальна картина обнадійлива, але оскільки значна частина коштів спрямовується на «безпечніші» проєкти, у 2024 р. може відбутися подальша концентрація капіталу в меншій кількості рук.

M&A

Кількість M&A угод у біофармацевтичному секторі зросла у 2023 р. порівняно з 2022 р. У 2024 р. очікується подальше прискорення цієї тенденції.

За підрахунками аналітиків, до середини листопада 2023 р. загальний обсяг витрат на злиття і поглинання досяг 127 млрд дол. Ця сума не враховує кілька помітних угод у грудні, зокрема пропозицію AbbVie за акції ImmunoGen у 10,1 млрд дол.

Наявність великих угод свідчить про те, що найбільші гравці галузі готові сплатити високу ціну за бажані активи, особливо ті, які вважаються відносно менш ризикованими. Ця позиція навряд чи зміниться найближчими роками.

Ще одним величезним драйвером злиття і поглинання є закінчення терміну дії патентного захисту деяких препаратів — тема, яка, імовірно, буде актуальною впродовж десятиріччя. 2024 р. буде відносно спокійним, з лише кількома помітними подіями втрати ексклюзивності. Серед них — протипухлинний препарат Sprycel (дазатиніб, Bristol-Myers Squibb) та препарат для лікування від ревматоїдного артриту Simponi (голімумаб, Johnson & Johnson).

за матеріалами www.evaluate.com

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим