Методология

Напомним, что в рамках данного исследования общий объем инвестиций в рекламу в исследуемых медиа рассчитан в ценах прайс-листов рекламных агентств (open-rate). Следует учитывать, что представленные показатели объема инвестиций в ТВ-рекламу в среднем в 2,5–3 раза выше реальных, а среднерыночный объем скидки в нон-ТВ каналах коммуникации составляет 30–40%.

При отображении показателей ТВ-промоции для сопоставления таковых за 2010 г. с предыдущими периодами будут рассмотрены данные, рассчитанные по генсовокупности «Universe» (города с численностью более 50 тыс. человек). Следует отметить, что в общем объеме инвестиций в рекламу лекарственных средств на телевидении, в прессе и на радио не учитывалась имиджевая реклама фармацевтических компаний.

рекламный Микс

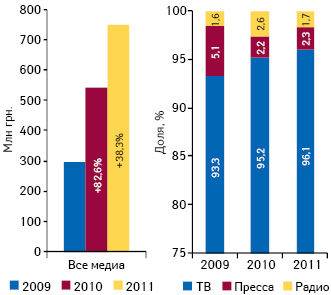

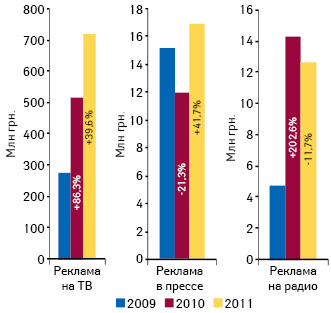

752,6 млн грн. — такую сумму в I кв. 2011 г. фармацевтические компании суммарно инвестировали в рекламу лекарств на телевидении, в прессе и на радио. По сравнению с аналогичным периодом 2010 г. этот показатель увеличился на 38,3% (рис. 1). Реклама на ТВ продолжает свою эскалацию на медиапросторе Украины, о чем свидетельствует растущая доля ТВ-рекламы в общем объеме инвестиций фармкомпаний — в I кв. 2011 г. она увеличилась до 96%. За счет опережающего прироста инвестиций в прессу по сравнению с другими медианосителями ее удельный вес незначительно увеличился — до 2,3% (рис. 2). В свою очередь, рекламные инвестиции фармкомпаний в медиа, который пользовался популярностью в предыдущем году — радио, напротив, уменьшились, за счет чего сократилась его доля в общем объеме инвестиций — с 2,6% в I кв. 2010 г. до 1,7% в I кв. 2011 г.

КОЗЫРНАЯ ФИШКА — РЕКЛАМА НА ТВ

Не вызывает сомнений тот факт, что реклама на телевидении является оптимальным средством для продвижения лекарственных средств. Благодаря этому козырю телевидение получает стабильно внушительный объем инвестиций от фармкомпаний.

Из общего объема инвестиций (756,2 млн грн.) в I кв. 2011 г. объем вложений фармкомпаний в рекламу лекарств на ТВ в I кв. 2011 г. составил 723,1 млн грн., увеличившись почти на 40% (или на 205 млн грн. см. рис. 2). А количество выходов роликов увеличилось на 18,3%. При этом уровень контакта со зрителем снизился на 9,3%. Уровень медиаинфляции на телевидении в сегменте рекламы лекарственных средств по итогам I кв. 2011 г. составил 50%, подтвердив ожидания и прогнозы специалистов (www.telekritika.ua), о которых мы рассказывали читателям в одной из предыдущих публикаций (более подробно читайте «Еженедельник АПТЕКА» № 5 (776) от 07.02.2011 г.).

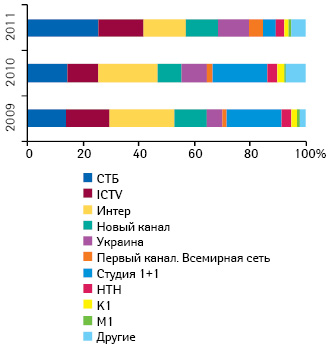

Несмотря на увеличение общего объема инвестиций со стороны фармкомпаний в рекламу лекарств на ТВ, уровень контакта со зрителями у зарубежных производителей уменьшился практически на 12%, а у отечественных, напротив, увеличился на 6%. Вполне очевидно, это свидетельствует о некоторых отличиях в распределении инвестиционных ресурсов со стороны украинских производителей. Рост уровня контакта со зрителем был обусловлен инвестициями в рекламу на каналах «Украина», «Первый канал. Всемирная сеть», «НТН» и «К1». Кроме того, значительное увеличение инвестиций отечественных фармкомпаний в рекламу лекарственных средств отмечают для «ТРК Украина», «СТБ» и «ICTV». А зарубежные производители были весьма активны на каналах «Первый канал. Всемирная сеть», «М1» и «СТБ». В результате канал «СТБ» аккумулировал наибольшую долю в общем объеме инвестиций, которая увеличилась с 14,3% в I кв. 2010 г. до 25% в исследуемый период (рис. 3).

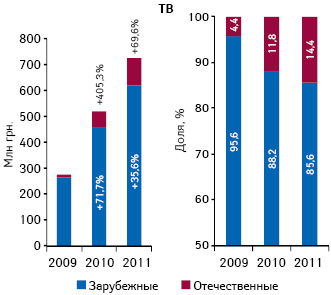

Отечественные фармкомпании продолжают увеличивать свое присутствие на рынке рекламы лекарств. Напомним, что еще в I кв. 2009 г. их доля на рынке ТВ-рекламы лекарственных средств была ничтожно мала — 4,4%. В аналогичный период 2010 г. она возросла практически до 12%, а по итогам I кв. 2011 г. — составила 14,4%. Такой рост был обусловлен активным притоком инвестиций украинских фармкомпаний в рекламу лекарств на ТВ (рис. 4). В свою очередь, темпы прироста инвестиций зарубежных игроков в этот период незначительно уступили общерыночным (35,6%).

Ввиду того, что главным плательщиком рекламы лекарств на ТВ являются зарубежные фармкомпании, они преимущественно формируют топ-10 крупнейших инвесторов на рынке ТВ-рекламы. Хотя следует отметить активность украинской компании «Фармак», которая увеличила инвестиции в ТВ-рекламу лекарств в I кв. 2011 г. и присутствует в топ-10 второй год. В целом топ-лист маркетирующих организаций по объему инвестиций в ТВ-рекламу лекарств в I кв. 2011 г., как и годом ранее, возглавила компания «Berlin-Chemie/Menarini Group» (табл. 1). За ней второй год подряд следует компания «Bittner». Эти компании по праву можно считать крупнейшими рекламодателями на рынке ТВ-рекламы лекарственных средств, суммарно они аккумулируют долю свыше 20% общего объема вложений в это медиа. Значимо улучшили свои позиции «Nycomed» и «Sandoz» в рейтинге по объему инвестиций в ТВ-рекламу по итогам I кв. 2011 г., по сравнению с аналогичным периодом 2010 г.

Лидером по объему инвестиций в рекламу лекарств на ТВ в I кв. 2011 г. был препарат группы «cough&cold» — КОЛДРЕКС (табл. 2). В разрезе топ-10 крупнейших брэндов лекарств по объему инвестиций в ТВ-рекламу более чем двухкратное увеличение притока инвестиций отмечено для таких брэндов, как ТАМИПУЛ, ОТРИВИН, ГАЛСТЕНА.

| Таблица 1 | Топ-10 маркетирующих организаций по объему инвестиций в рекламу лекарств на ТВ с указанием суммы инвестиций в прессе и на радио по итогам I кв. 2011 г. и позиции в рейтинге за аналогичный период 2010 г., а также позиции компании по объему аптечных продаж лекарств в денежном выражении по итогам I кв. 2011 г. |

| № п/п | Маркетирующая организация | ТВ | Пресса | Радио | № п/п по объему продаж |

|

| 2010 | 2011 | Млн грн. | Млн грн. | Млн грн. | ||

| 1 | 1 | Berlin-Chemie/Menarini Group | 77,9 | 0,2 | 2,415 | 2 |

| 2 | 2 | Bittner | 72,5 | — | — | 21 |

| 6 | 3 | Novartis Consumer Health | 45,5 | 0,02 | — | 28 |

| 7 | 4 | Фармак | 38,2 | 0,5 | — | 1 |

| 21 | 5 | Nycomed | 34,4 | 0,8 | 0,104 | 4 |

| 13 | 6 | Sandoz | 31,6 | 0,07 | — | 10 |

| 4 | 7 | Teva | 27,2 | 0,1 | — | 9 |

| 5 | 8 | Reckitt Benckiser Healthcare International | 26,7 | 0,3 | — | 39 |

| 8 | 9 | Sanofi-Aventis | 25,8 | — | 0,046 | 3 |

| 9 | 10 | Дельта Медикел | 22,8 | 0,05 | — | 17 |

| Другие | 320,5 | 1,5 | 10,0 | |||

| Таблица 2 | Топ-10 брэндов лекарств по объему инвестиций в ТВ-рекламу с указанием суммы инвестиций, их прироста/убыли, доли инвестиций в общем объеме таковых, а также № п/п по объему аптечных продаж лекарств в денежном выражении по итогам I кв. 2011 г. |

| № п/п | Брэнд | Инвестиции, млн грн. | ∆ инвестиций, % | Доля, % | № п/п по объему продаж | |

| 2010 | 2011 | |||||

| 1 | 1 | КОЛДРЕКС | 27,4 | –10,9 | 3,80 | 14 |

| 4 | 2 | МЕЗИМ | 24,3 | 73,2 | 3,36 | 25 |

| 28 | 3 | ТАМИПУЛ | 20,0 | 225,3 | 2,77 | 353 |

| 5 | 4 | ЭСПУМИЗАН | 15,8 | 23,1 | 2,19 | 52 |

| 30 | 5 | ОТРИВИН | 14,8 | 163,2 | 2,05 | 115 |

| 10 | 6 | ТЕРАФЛЮ | 14,6 | 54,0 | 2,02 | 28 |

| 32 | 7 | ГАЛСТЕНА | 13,3 | 144,7 | 1,84 | 108 |

| 3 | 8 | НУРОФЕН | 12,7 | –22,0 | 1,75 | 31 |

| 8 | 9 | ИМЕТ | 12,6 | 23,1 | 1,75 | 271 |

| 19 | 10 | ГЕНТОС | 12,1 | 54,9 | 1,67 | 86 |

| Другие | 555,4 | 76,81 | ||||

ЛИСТАТЬ, НЕ ПЕРЕЛИСТАТЬ — РЕКЛАМА В ПРЕССЕ

Передовые позиции телевидения в рекламе лекарственных средств вряд ли может пошатнуть какой-либо другой медиаинструментарий. На рынке рекламы лекарств после телевидения 2-е место по объему затрат рекламодателей занимает пресса. Размещение рекламы лекарств в прессе за последние годы претерпело изменения. Напомним, что по итогам 2010 г. печатные неспециализированные СМИ в 2010 г., как и годом ранее, продемонстрировали наиболее слабый прирост объема инвестиций в рекламу лекарственных средств по сравнению с другими медиа (более подробно читайте «Еженедельник АПТЕКА» № 5 (776) от 07.02.2011 г.).

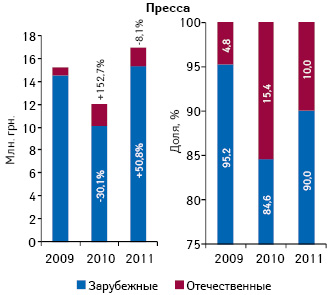

Уже в I кв. 2011 г. на рынке рекламы лекарств в прессе наблюдается оживление. Благодаря приросту инвестиций в этот медиа в размере 42%, абсолютный объем вложений восстановился и даже несколько превысил уровень 2009 г., составив почти 17 млн грн. Столь значимому оживлению на рынке рекламы лекарств в прессе способствовали зарубежные фармкомпании (рис. 5). Их инвестиции как на рынке ТВ-рекламы лекарств, так и в прессе занимают львиную долю — 90%. В свою очередь, отечественные фармкомпании после активного участия в этом медиа в I кв. 2010 г. и увеличения доли (до 15, 4%), в исследуемый период менее охотно инвестировали в рекламу лекарств, о чем свидетельствует некоторое уменьшение их вложений в прессу.

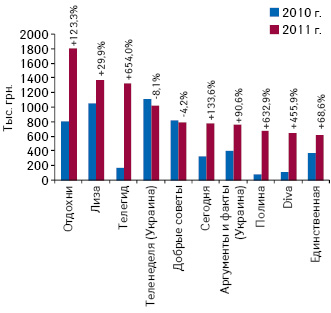

Среди широкого разнообразия печатных изданий, в которых размещалась реклама лекарственных средств, превалирующая доля инвестиций (около 60%) была сосредоточена в руках 10 изданий (рис. 6). В исследуемый период журнал «Отдохни» стал обладателем максимального объема вложений в рекламу лекарств в прессе — 1,8 млн грн., на 2-м месте был журнал «Лиза» (1,3 млн грн.). Максимальный прирост инвестиций был отмечен для изданий «Телегид», «Полина» и «Diva» — более 450%.

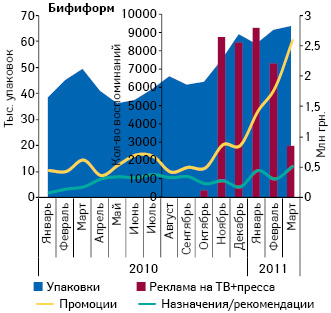

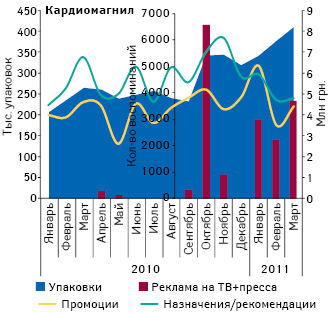

В целом в I кв. 2011 г. максимальный объем инвестиций в прессе получил брэнд БИФИФОРМ. При этом максимальное количество выходов рекламы — 38— продемонстрировал КАРДИОМАГНИЛ, занявший 2-ю строчку по объему инвестиций в рекламу в прессе. Далее за ним следуют МУЛЬТИ-ТАБС, МЕМОПЛАНТ, ЭФИЗОЛ.

Рейтинг маркетирующих организаций по объему инвестиций в прессу в I кв. 2011 г., как и в аналогичный период 2010 г., возглавила компания «Натурфарм» (2,1 млн грн.; табл. 3). С 42-й позиции на 4-ю переместилась «Bayer Consumer Care» (1,0 млн грн.). Высокую 5-ю позицию занимает новый инвестор рекламы лекарств в прессе — «Phytopharm Klenka» (900 тыс. грн.). Вклад этих 5 компаний в общий объем инвестиций в рекламу лекарств в прессе составляет около 40%.

| Таблица 3 | Топ-10 маркетирующих организаций по объему инвестиций в рекламу лекарств в прессе с указанием суммы инвестиций, доли инвестиций в общем объеме таковых, прироста/убыли, а также № п/п по объему аптечных продаж лекарств в денежном выражении по итогам I кв. 2011 г. |

| № п/п | Маркетирующая организация | Инвестиции, млн грн. | Доля, % | № п/п по объему продаж | |

| 2010 | 2011 | ||||

| 1 | 1 | Натурфарм | 2,1 | 12,62 | 36 |

| — | 2 | Ferrosan | 1,5 | 8,87 | 65 |

| 2 | 3 | Натурпродукт-Вега | 1,3 | 7,68 | 51 |

| 42 | 4 | Bayer Consumer Care | 1,0 | 5,61 | 18 |

| — | 5 | Phytopharm Klenka | 0,9 | 5,06 | 248 |

| — | 6 | Nycomed | 0,8 | 4,46 | 4 |

| — | 7 | Actavis Group | 0,7 | 4,27 | 15 |

| 7 | 8 | Sopharma | 0,7 | 4,16 | 31 |

| 9 | 9 | Bionorica | 0,6 | 3,75 | 25 |

| 5 | 10 | Фармак | 0,5 | 3,00 | 1 |

| Прочие | 6,9 | 40,54 | |||

НАЙДИ СВОЮ РАДИОВОЛНУ — РЕКЛАМА НА РАДИО

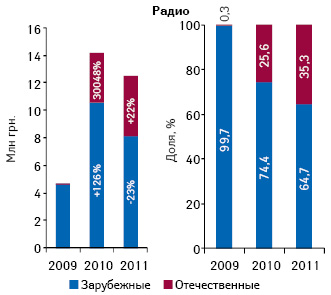

Инвестиции в такой рекламный инструмент, как радио в I кв. 2011 г. уменьшились по сравнению с I кв. 2010 г. на 11,7%, хотя при сопоставлении с 2009 г. отмечен рост на 190,9%. Что же послужило причиной снижения инвестиций в рекламу на радио? По итогам I кв. 2011 г. зафиксировано уменьшение инвестиций со стороны зарубежных производителей на 23,2% по сравнению с аналогичным периодом 2010 г. У отечественных производителей ситуация диаметрально противоположная. Они увеличили объем инвестиций в рекламу на радио на 21,2%. Это позволило им увеличить свою долю в общем объеме инвестиций в рекламу на радио с 25,6% в I кв. 2010 г. до 35,3% в I кв. 2011 г. (рис. 7). Доля зарубежных производителей соответственно уменьшилась (с 74,4 до 64,7%).

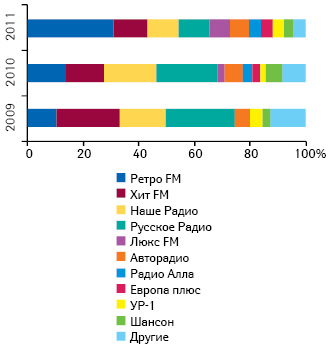

Рекордсменом по объему инвестиций стала радиостанция «Ретро ФМ», аккумулировав 31% всего объема инвестиций производителей в рекламу лекарств на радио (рис. 8). Пальму первенства в I кв. 2011 г. «Ретро ФМ» удалось перехватить у «Русского радио» в связи с беспрецедентным увеличением объема инвестиций со стороны отечественных производителей — в 5 раз. При этом количество инвестиций зарубежных производителей в рекламу на этой радиостанции уменьшилось (на 26,5%). Также сократились инвестиции как со стороны зарубежных, так и отечественных производителей в рекламу на радиостанциях «Хит FM» и «Наше радио», что не помешало им оказаться, соответственно, на 2-м и 3-м месте по объему инвестиций в I кв. 2011 г. Зарубежные производители увеличили объем своих инвестиций в рекламу на радиостанциях «Люкс FM», «Радио Алла» и «УР-1».

В топ-10 брэндов по количеству инвестиций лидирующую позицию занимает КВАДЕВИТ. 2-е место в топ-10 брэндов занял ГРИППОСТАД, рекламная кампания которого впервые началась на радио за последние 3 года. Препарат КОЛДРЕКС — лидер по объему инвестиций в ТВ-рекламу, также рекламировался и на радио, но уже с меньшим объемом инвестиций, чем в I кв. 2010 г. В представленной топ-10 брэндов половина участников на рынке аптечных продаж находится за пределами топ-50 брэндов лекарств по объему аптечных продаж в денежном выражении.

Самой активной маркетирующей организацией по размещению рекламы лекарств на радио в I кв. 2011 г., как и в аналогичный период 2010 г., стал Киевский витаминный завод, который увеличил объем инвестиций на 32% и занимает 1-е место в топ-листе крупнейших игроков в этом медиа. В результате увеличения объема инвестиций в рекламу на радио улучшили свои позиции в рейтинге и переместились на 2-е и 3-е место «Berlin-Chemie/Menarini Group» и «Стада-Нижфарм» соответственно. В отличие от рекламодателей в прессе, на радио топ-10 крупнейших маркетирующих организаций сменилась незначительно и в ней появились только 3 новых игрока: упомянутая выше «Стада-Нижфарм», «Sopharma» и занимавшая 1-е место в I кв. 2009 г. компания «Bayer Consumer Care». Представленная топ-10 крупнейших фармацевтических инвесторов обеспечила практически весь объем инвестиций в рекламу лекарств на радио (более 90%).

ПРИМЕРЫ

Среди брэндов лекарственных средств, обеспеченных мощной маркетинговой поддержкой, в I кв. 2011 г. внимание привлекает много участников, но более подробно мы остановимся на нескольких из них.

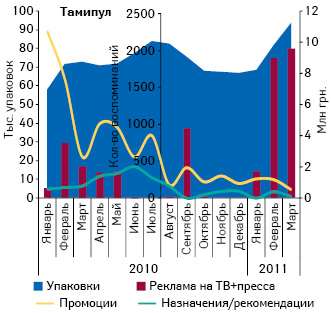

В продвижении препарата ТАМИПУЛ (рис. 9) основная ставка была сделана на инструментарии, имеющем очень широкий охват аудитории, — телевидении. В данном случае наглядно представлено, что рост продаж препарата в упаковках в I кв. 2011 г. был обеспечен существенным увеличением объема инвестиции в ТВ-рекламу в феврале–марте 2011 г., что, в свою очередь, позволило занять брэнду 3-е место по объему инвестиций в ТВ-рекламу в I кв. 2011 г. Также в его продвижении была задействована реклама в печатных изданиях.

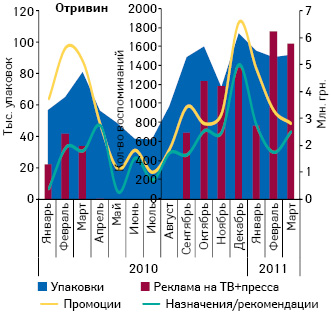

Значительное увеличение инвестиций в рекламу на ТВ также отмечено для препарата с сезонной динамикой продаж — ОТРИВИН (рис. 10). И хотя в его продвижении использовали столь мощное СМИ, препарат рекламировался на страницах печатных изданий, также внимание было уделено его промоции в профессиональных кругах.

Как было отмечено выше, препарат БИФИФОРМ стал лидером по объему инвестиций в рекламу прессе в I кв. 2011 г. Хотя основная доля инвестиций в его маркетинговом продвижении в СМИ была направлена в рекламу на телевидении. Росту его розничных продаж также способствовало оживление промоций в профессиональных кругах (рис. 11).

В продвижении препарата КАРДИОМАГНИЛ было задействовано одновременно несколько СМИ — телевидение, пресса и радио. Благодаря промоции в профессиональных кругах препарат обладает высоким «коэффициентом качества промоций» (количество назначений на одну промоцию; рис. 12).

| Таблица 4 | Топ-10 брэндов ЛС по объему инвестиций в рекламу на радио в I кв. 2011 г. с указанием доли инвестиций в общем объеме таковых, их прироста/убыли в сравнении с I кв. 2010 г., а также №п/п на рынке аптечных продаж лекарств в денежном выражении в I кв. 2011 г. |

| № п/п | Брэнд | Инвестиции, млн грн. | ∆ инвестиций, % | Доля, % | № п/п по объему продаж | |

| 2010 | 2011 | |||||

| 4 | 1 | КВАДЕВИТ | 2,63 | 188,06 | 20,86 | 495 |

| — | 2 | ГРИППОСТАД | 1,20 | — | 9,56 | 547 |

| 2 | 3 | КОЛДРЕКС | 0,94 | -30,63 | 7,45 | 14 |

| 7 | 4 | МЕЗИМ | 0,66 | 5,21 | 5,28 | 25 |

| 5 | 5 | АЛЬТАБОР | 0,64 | -18,85 | 5,08 | 1296 |

| 12 | 6 | ЭСПУМИЗАН | 0,63 | 46,72 | 4,97 | 52 |

| 6 | 7 | ВИТРУМ | 0,51 | -34,03 | 4,09 | 12 |

| — | 8 | ОРАСЕПТ | 0,49 | — | 3,91 | 332 |

| 1 | 9 | ЛАЗОЛВАН | 0,43 | -73,29 | 3,38 | 9 |

| 21 | 10 | КОРВАЛМЕНТ | 0,39 | 88,94 | 3,07 | 85 |

| Прочие | 12,58 | 32,36 | ||||

| Таблица 5 | Топ-10 маркетирующих организаций по объему инвестиций в рекламу на радио с указанием суммы инвестиций, доли инвестиций в общем объеме таковых, прироста/убыли, а также №п/п на рынке аптечных продаж лекарств в денежном выражении по итогам I кв. 2011 г. |

| № п/п | Маркетирующая организация | Инвестиции, млн грн | ∆ инвестиций,% | Доля, % | № п/п по объему продаж |

|

| 2010 | 2011 | |||||

| 1 | 1 | Киевский витаминный завод | 3,43 | 32,7 | 27,3 | 19 |

| 4 | 2 | Berlin-Chemie/Menarini Group | 2,42 | 101,4 | 19,2 | 2 |

| 11 | 3 | Стада-Нижфарм | 1,45 | 203,4 | 11,5 | 22 |

| 3 | 4 | GlaxoSmithKline Consumer Healthcare | 0,94 | -30,6 | 7,4 | 33 |

| 2 | 5 | Boehringer Ingelheim | 0,77 | -52,0 | 6,1 | 20 |

| 7 | 6 | Борщаговский ХФЗ | 0,64 | -18,8 | 5,1 | 16 |

| 21 | 7 | Sopharma | 0,52 | 407,6 | 4,1 | 31 |

| 8 | 8 | Unipharm | 0,51 | -34,0 | 4,1 | 47 |

| — | 9 | Bayer Consumer Care | 0,49 | — | 3,9 | 18 |

| 10 | 10 | Bionorica | 0,27 | -48,0 | 2,2 | 25 |

| Другие | 1,15 | 9,1 | ||||

ИТОГИ

В I кв. 2011 г., как и следовало ожидать, продолжился общий рост инвестиций в различные СМИ. Фармкомпании остаются приверженцами рекламы лекарств на телевидении, при том что медиаинфляция составила 50%, что свидетельствует о росте цен на ТВ-рекламу.

Крупнейшие рекламодатели на ТВ в продвижении продукции преимущественно используют комплекс инструментариев, руководствуясь желанием добиться эффекта синергии и не оставить без внимания потенциальных покупателей продукции. В анализируемый период отечественные фармкомпании значительно усилили свое присутствие на телевидении. В свою очередь, зарубежные операторы фармрынка внесли оживление в развитие рекламы лекарственных средств в прессе и сэкономили на таковой на радио. Противоположную тактику продемонстрировали украинские фармкомпании. В целом же эти два нон-ТВ медиа аккумулируют ничтожно малую долю общего объема инвестиций в рекламу лекарств.

Производитель в условиях рыночной экономики с помощью рекламы и промоции в профессиональных кругах старается добиться преимущества над конкурентами. Успех маркетинговой кампании определяется не только размером капитала, но и грамотным маркетинг-миксом!

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим