МЕТОДОЛОГИЯ

В этой публикации мы рассмотрим текущую ситуацию на аптечном рынке. Исследование базируется на данных о действующих лицензиях на розничную торговлю лекарственными средствами по состоянию на 01.01.2009 г., 01.01.2010 г. и 01.01.2011 г. Кроме того, использованы данные об аптечных продажах в Украине.

В основе этого анализа — информация об аптечных предприятиях (субъектах хозяйствования), имеющих лицензию на розничную торговлю. Причем мы также использовали понятие «аптечная сеть». Если аптечному предприятию можно дать совершенно четкое определение — оно представляет собой агломерат различных видов торговых точек, однозначно объединенных юридически, работающих по одной лицензии, то понятие аптечной сети более широкое. Аптечной сетью могут быть как отдельные аптечные предприятия (сети централизованного типа), так и их совокупность (сети холдингового типа), объединенная общим собственником или по ряду договорных параметров (цели, средства, брэнд и т.д.). По сути синонимом аптечного предприятия может считаться только аптечная сеть централизованного типа. Вместе с тем холдинговые аптечные сети могут состоять из нескольких десятков лицензиатов. Поэтому аптечное предприятие и аптечная сеть — понятия близкие, но не идентичные.

Для того чтобы получить максимально структурированный анализ, в рамках этого исследования предусмотрено распределение торговых точек по различным параметрам в зависимости от:

- географического расположения: вся территория Украины была условно разделена на 5 регионов (табл. 1);

- величины населенного пункта: малые населенные пункты (<100 тыс. человек), средние города (100–700 тыс.), большие города (более 700 тыс.);

- размера аптечного предприятия: одиночная торговая точка (которая является самостоятельным юридическим лицом и не владеет другими торговыми точками), малое (2–5 торговых точек), среднее (6–10 торговых точек), крупное (11–25 торговых точек), большое (26–50 торговых точек), мегасеть (более 50 торговых точек);

- географического охвата аптечного предприятия: локальные (1 область), региональные (1 регион), мультирегиональные (не менее 5 областей в не менее чем 2 регионах), национальные (все регионы).

| Таблица 1 | Региональное распределение |

| Регион | Области |

| Западный | Волынская, Закарпатская, Ивано-Франковская, Львовская, Ровенская, Тернопольская, Хмельницкая, Черновицкая |

| Центральный | Житомирская, Сумская, Черниговская, Киевская, Винницкая, Полтавская, Кировоградская, Черкасская |

| Восточный | Донецкая, Луганская, Харьковская, Днепропетровская |

| Южный | АР Крым (в том числе Севастополь), Запорожская, Николаевская, Одесская, Херсонская |

| Киев | представлен как самостоятельная административная единица |

ИНФРАСТРУКТУРА аптечного рынка

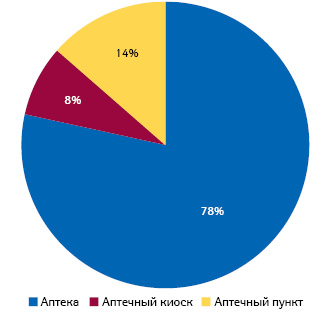

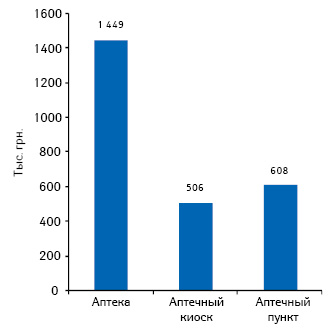

Общий объем аптечных продаж в Украине по итогам 2010 г. составил 23,5 млрд грн. В этом объеме львиную долю аккумулируют аптеки — 78%, киоски и пункты — 8 и 14% соответственно (рис. 1). Средний выторг на 1 торговую точку в целом по Украине по итогам 2010 г. составил 1084 тыс. грн. в год. В разрезе различных типов торговых точек этот показатель максимален для аптек — 1449 тыс. грн. по итогам 2010 г., для аптечных киосков и пунктов он почти втрое меньше — 506 и 608 тыс. грн. соответственно (рис. 2).

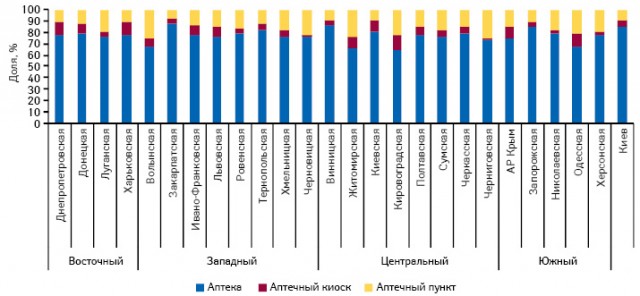

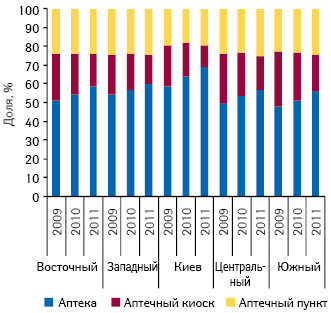

Региональные особенности отразились в долевом распределении аптечной выручки между различными типами торговых точек. Удельный вес аптек в общем объеме аптечных продаж в денежном выражении повсеместно колеблется в диапазоне 65–87%, соответственно, остальная часть выручки от аптечной реализации обеспечивается в различном соотношении аптечными киосками и пунктами (рис. 3). Причем практически во всех областях Украины удельный вес аптечных пунктов в общем объеме аптечной выручки превышает таковой для киосков, за исключением Днепропетровской, Харьковской и Киевской областей, где эти два типа торговых точек представлены почти в равных долях.

Общее количество аптечных сетей, действующих на территории Украины, по состоянию на 01.01.2011 г. составило 5583, а общее количество торговых точек, на которые распространяется действие этих лицензий на розничную торговлю лекарственными средствами (за вычетом расформированных и прекративших свою деятельность), — 21 671. Этот показатель может отличаться на 200–300 торговых точек в течение 1 мес, однако уточненные данные по этому показателю находят свое отражение в рамках постоянно действующего проекта синдикативных баз данных AxiomaTM.

В разрезе различных типов торговых точек по состоянию на 01.01.2011 г. генеральная совокупность аптек осталась почти неизменной по сравнению с предыдущим годом — 12 715, для аптечных пунктов отмечено снижение этого показателя почти на 4% до 5250 торговых точек. Количество аптечных киосков в анализируемый период уменьшилось более значительно — на 25% по сравнению с предыдущим годом до 3706.

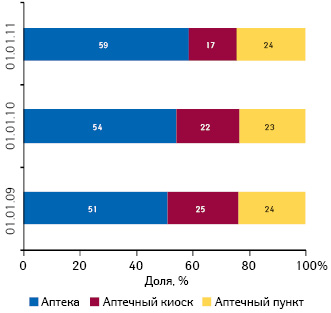

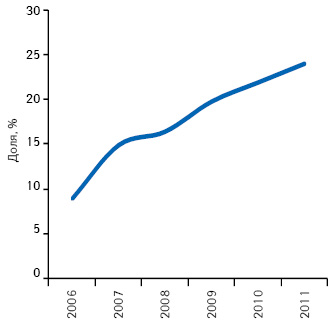

Бизнес есть бизнес. В рыночных условиях наблюдается естественный прирост удельного веса аптек в общем количестве розничных торговых точек в Украине (рис. 4). Это неудивительно ввиду того, что они аккумулируют львиную долю розничного товарооборота.

Конкурентоспособность мелких форматов на фоне «плодотворных» аптек вызывает сомнение. При этом если долевое участие аптечных пунктов в структуре розничных торговых точек остается сравнительно стабильным, то аптечные киоски планомерно теряют привлекательность как форма малого бизнеса на аптечном рынке. За последние 3 года удельный вес аптечных киосков продемонстрировал крутое пике — с 25 до 17%. Это обусловлено, прежде всего, жестким ограничением по реализации рецептурной продукции в аптечных киосках в рамках действующего лицензионного законодательства, что соответствующим образом негативно сказывается на выручке этих розничных торговых точек. Рецептурная продукция составляет около половины общего объема аптечных продаж лекарственных средств в денежном выражении, то есть аптечные киоски лишены половины потенциального выторга торговых точек.

Таким образом, происходит коренная реорганизация состава аптечных сетей в целях поддержания оптимального баланса — количественная оптимизация торговых точек путем закрытия аптечных киосков, теряющих свою конкурентоспособность.

Общеукраинская тенденция к закрытию аптечных киосков отмечена во всех без исключения регионах Украины (рис. 5). Причем наиболее активно волна закрытия киосков прокатилась в Киеве и Южном регионе, где был закрыт каждый третий киоск, в то время как в других регионах — каждый четвертый. По состоянию на 01.01.2011 г. удельный вес аптечных киосков в структуре торговых точек во всех регионах Украины достиг 16–19%, за исключением Киева, где этот показатель минимальный — 12%. Кроме того, в Киеве также самый низкий удельный вес аптечных пунктов — около 20% — по сравнению с другими регионами, где их доля составляет 24–25%. Соответственно, в структуре столичного аптечного рынка самая высокая концентрация аптек, доля которых составляет 69% (табл. 2).

| Таблица 2 | Количество аптек, аптечных киосков и пунктов в разрезе областей Украины, АР Крым и Киева по состоянию на 01.01.2011 г. |

| Область/регион | Количество ТТ | Доля, % | ||||||

| Аптека | Аптечный киоск | Аптечный пункт | Всего в Украине | |||||

| Аптека | Аптечный киоск | Аптечный пункт | Всего | |||||

| Украина | ||||||||

| Всего | 12715 | 3706 | 5250 | 21671 | 58,7 | 17,1 | 24,2 | ─ |

| Восточный регион | ||||||||

| Днепропетровская | 1105 | 320 | 386 | 1811 | 61,0 | 17,7 | 21,3 | 8,4 |

| Донецкая | 945 | 315 | 476 | 1736 | 54,4 | 18,1 | 27,4 | 8,0 |

| Луганская | 716 | 147 | 343 | 1206 | 59,4 | 12,2 | 28,4 | 5,6 |

| Харьковская | 773 | 277 | 241 | 1291 | 59,9 | 21,5 | 18,7 | 6,0 |

| Всего | 3539 | 1059 | 1446 | 6044 | 58,6 | 17,5 | 23,9 | 27,9 |

| Западный регион | ||||||||

| Волынская | 211 | 77 | 171 | 459 | 46,0 | 16,8 | 37,3 | 2,1 |

| Закарпатская | 432 | 108 | 120 | 660 | 65,5 | 16,4 | 18,2 | 3,0 |

| Ивано-Франковская | 447 | 122 | 169 | 738 | 60,6 | 16,5 | 22,9 | 3,4 |

| Львовская | 745 | 172 | 256 | 1173 | 63,5 | 14,7 | 21,8 | 5,4 |

| Ровенская | 260 | 40 | 111 | 411 | 63,3 | 9,7 | 27,0 | 1,9 |

| Тернопольская | 313 | 94 | 115 | 522 | 60,0 | 18,0 | 22,0 | 2,4 |

| Хмельницкая | 374 | 156 | 150 | 680 | 55,0 | 22,9 | 22,1 | 3,1 |

| Черновицкая | 238 | 14 | 129 | 381 | 62,5 | 3,7 | 33,9 | 1,8 |

| Всего | 3020 | 783 | 1221 | 5024 | 60,1 | 15,6 | 24,3 | 23,2 |

| Киев | ||||||||

| Всего | 873 | 149 | 248 | 1270 | 68,7 | 11,7 | 19,5 | 5,9 |

| Центральный регион | ||||||||

| Винницкая | 460 | 202 | 176 | 838 | 54,9 | 24,1 | 21,0 | 3,9 |

| Житомирская | 303 | 98 | 147 | 548 | 55,3 | 17,9 | 26,8 | 2,5 |

| Киевская | 468 | 143 | 141 | 752 | 62,2 | 19,0 | 18,8 | 3,5 |

| Кировоградская | 234 | 103 | 177 | 514 | 45,5 | 20,0 | 34,4 | 2,4 |

| Полтавская | 398 | 127 | 153 | 678 | 58,7 | 18,7 | 22,6 | 3,1 |

| Сумская | 310 | 69 | 132 | 511 | 60,7 | 13,5 | 25,8 | 2,4 |

| Черкасская | 399 | 110 | 160 | 669 | 59,6 | 16,4 | 23,9 | 3,1 |

| Черниговская | 243 | 36 | 161 | 440 | 55,2 | 8,2 | 36,6 | 2,0 |

| Всего | 2815 | 888 | 1247 | 4950 | 56,9 | 17,9 | 25,2 | 22,8 |

| Южный регион | ||||||||

| АР Крым | 595 | 192 | 259 | 1046 | 56,9 | 18,4 | 24,8 | 4,8 |

| Запорожская | 569 | 129 | 241 | 939 | 60,6 | 13,7 | 25,7 | 4,3 |

| Николаевская | 321 | 79 | 165 | 565 | 56,8 | 14,0 | 29,2 | 2,6 |

| Одесская | 696 | 345 | 294 | 1335 | 52,1 | 25,8 | 22,0 | 6,2 |

| Херсонская | 287 | 82 | 129 | 498 | 57,6 | 16,5 | 25,9 | 2,3 |

| Всего | 2468 | 827 | 1088 | 4383 | 56,3 | 18,9 | 24,8 | 20,2 |

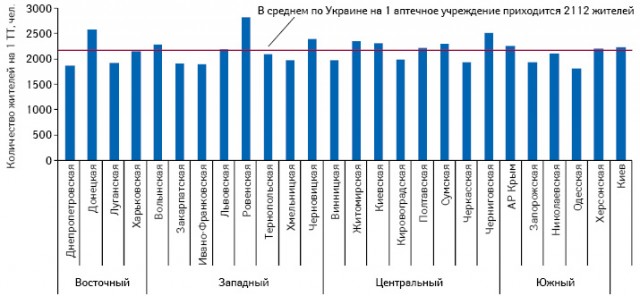

В среднем в нашей стране по состоянию на 01.01.2011 г. на 1 аптечное учреждение приходилось 2112 жителей. Максимальная обеспеченность аптечными учреждениями в расчете на душу населения в этот период отмечена для Южного региона — 1 торговая точка на 2046 человек, в частности, лидирует по этому показателю Одесская обл. — на 1 торговую точку приходится 1789 человек (рис. 6). В других регионах этот показатель в среднем составляет 2100–2180.

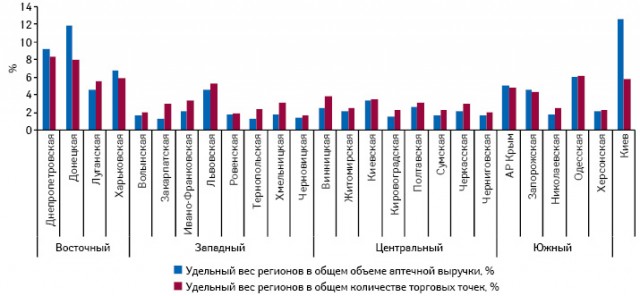

Экономическая эффективность аптечного ритейла в разрезе областей Украины значительно варьирует. Если сопоставить удельный вес областей в общем объеме аптечных продаж в денежном выражении и количестве торговых точек, то их распределение весьма неоднородно. Так, столичные аптечные предприятия аккумулируют около 13% аптечной выручки и 6% общего количества торговых точек страны (рис. 7). При этом важно понимать, что за место под солнцем необходимо побороться, так как конкурентная среда мегаполисов всегда достаточно агрессивна. Другим областям за столицей не угнаться по соотношению удельного веса аптечной выручки и торговых точек. При этом сравнительно высокая экономическая эффективность отмечена для восточных областей, в частности, Донецкой, Харьковской и Днепропетровской.

Аналогичная ситуация наблюдается и Южном регионе, в частности, в АР Крым и Запорожской обл. отмечено превышение их удельного веса по объему аптечной выручки над таковым из расчета количества торговых точек.

По состоянию на 01.01.2011 г. основным драйвером аптечного рынка по темпам прироста количества торговых точек выступал частный сегмент — частные предприниматели (ЧП). Удельный вес торговых точек, находящихся в частных руках, в структуре аптечного рынка Украины неуклонно возрастал из года в год и к началу 2011 г. достиг 24%, то есть каждая четвертая торговая точка (рис. 8).

Такая форма хозяйствования представлялась весьма привлекательной с точки зрения налогообложения. В 2011 г. ситуация приобрела неожиданный поворот — был принят новый налоговый кодекс. Однако те его положения, которые касаются ЧП, в настоящее время находятся на стадии обсуждения, то есть пока вопрос дальнейшей деятельности предприятий такой формы хозяйствования остается открытым.

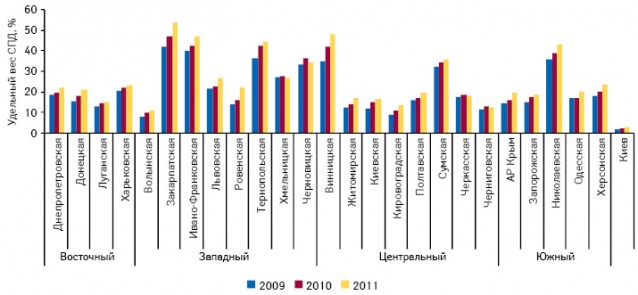

В региональном разрезе активность частников значительно варьирует. Западный регион Украины является благодатным пристанищем для аптечных предприятий этой формы собственности — в некоторых областях этого региона удельный вес торговых точек, принадлежащих ЧП, достигает половины от общего количества (рис. 9). В Центральном и Южном регионах по этому показателю выделяются Сумская и Николаевская области соответственно. В Восточном регионе долевое участие ЧП в структуре торговых точек колеблется в диапазоне 15–23%. А в Киеве отмечено их минимальное представительство — около 3%. По состоянию на 01.01.2011 г. удельный вес торговых точек, находящихся в руках частников, увеличился почти во всех областях Украины по сравнению с предыдущим годом, за исключением Хмельницкой, Черновицкой и Черкасской областей.

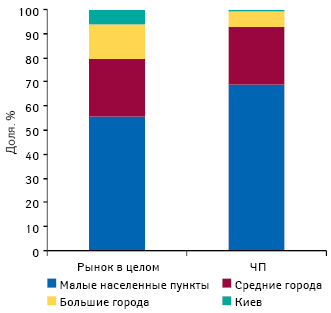

В разрезе типов населенных пунктов отличие структуры торговых точек, принадлежащих ЧП, и в целом по рынку заключается, прежде всего, в том, что в первом случае преимущественно предпочтение отдается некрупным населенным пунктам, а во втором, напротив, более выражена тяга к крупным населенным пунктам (рис. 10).

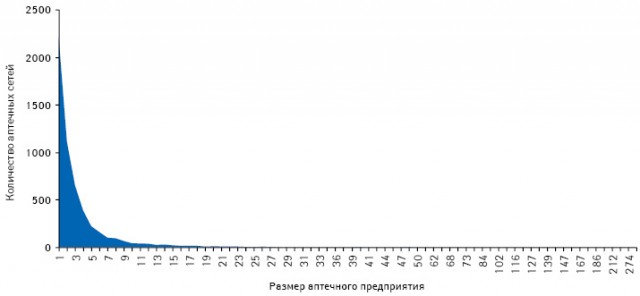

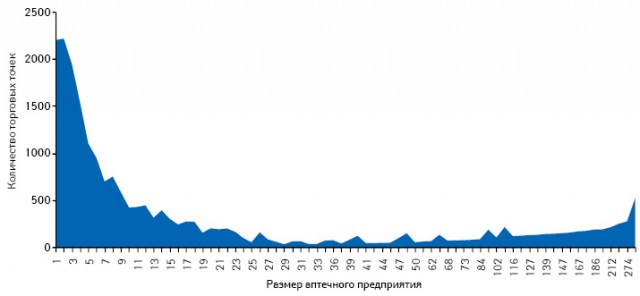

Распределение количества аптечных сетей в зависимости от размера аптечного предприятия свидетельствует о превалировании в общей структуре аптечного рынка Украины аптечных сетей, имеющих в составе до 10 торговых точек (рис. 11).

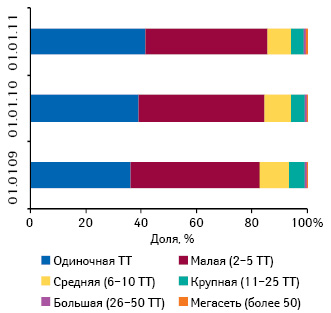

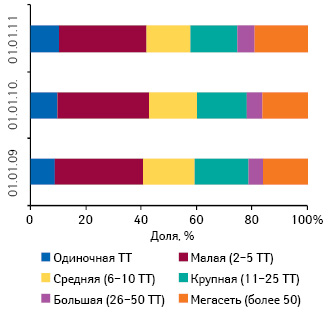

По состоянию на 01.01.2011 г. было отмечено увеличение удельного веса аптечных сетей среди одиночных торговых точек и мегасетей по сравнению с предыдущим годом, для больших сетей этот показатель остался неизменным, а для малых, средних и крупных сетей уменьшился (рис. 12). В абсолютных величинах для всех типов аптечных предприятий, за исключением мегасетей, была характерна отрицательная динамика по количеству аптечных сетей по сравнению с предыдущим годом. При этом в анализируемый период в числе мегасетей появилось 4 новых лицензиата, что является подтверждением усиления процессов укрупнения аптечного бизнеса.

Большинство торговых точек сосредоточено в руках некрупных аптечных предприятий (имеющих до 10 торговых точек) и мегакластера (рис. 13 и 14). В частности, почти треть всех торговых точек относится к малым аптечным предприятиям (2–5 торговых точек), а 20% — к мегасетям. В анализируемый период по сравнению с предыдущим годом удельный вес торговых точек, относящихся к мегакластеру, увеличился на 3% за счет соответствующего сокращения такового в сегменте малых и средних аптечных сетей.

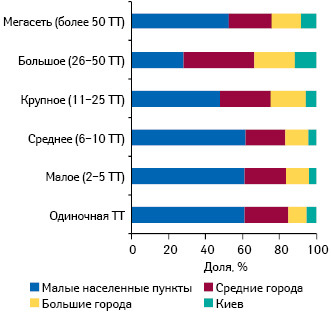

В структуре практически всех типов аптечных предприятий превалируют малые населенные пункты, за исключением больших сетей, которые минимально в них представлены (рис. 15). Между размером аптечных предприятий и населенных пунктов, в которых они представлены, наблюдается прямая зависимость — чем меньше населенный пункт, тем он доступней для некрупных аптечных предприятий, в частности, с точки зрения менее агрессивной конкурентной среды по сравнению с мегаполисами. По сравнению с предыдущим годом в малых населенных пунктах крупные аптечные предприятия в некоторой степени уступили место более мелким, усилив при этом свое присутствие в средних и больших городах.

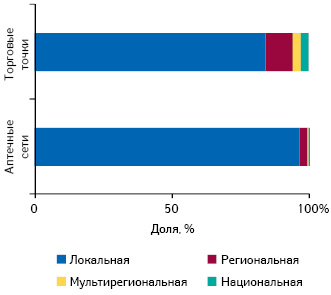

Львиная доля торговых точек и аптечных сетей представлена локальными аптечными сетями (рис. 16). В числе субъектов хозяйствования мультирегиональные и национальные аптечные сети можно пересчитать по пальцам — их количество по состоянию на 01.01.2011 г. составило 13 и 4 соответственно, а в их состав суммарно входит лишь 5% общего количества торговых точек в Украине.

Масштаб аптечной сети с точки зрения географического охвата предполагает определенную специфику работы. Локальные и региональные сети выигрывают благодаря знанию особенностей местного рынка, то есть «знают всю кухню» изнутри. При этом в основе успеха крупных игроков рынка — эффект масштаба и, как следствие, — конкурентоспособные цены и широкий ассортимент.

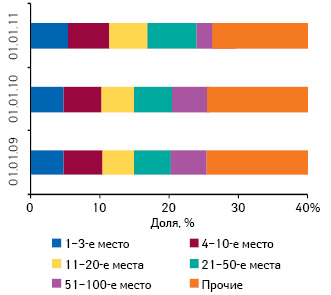

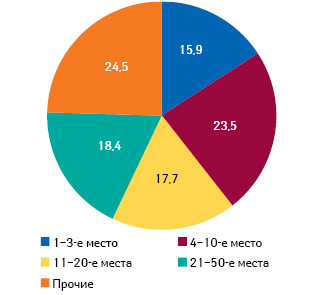

Переходя на «личности», рейтинг аптечных сетей по количеству торговых точек в целом по Украине по состоянию на 01.01.2011 г. возглавила Луганская «Фармация» (табл. 3). На 2-м и 3-м местах расположились «Украинский аптечный холдинг» и «Полтавафарм» соответственно. Суммарно эта топ-3 аптечных сетей по состоянию на 01.01.2011 г. аккумулировала удельный вес в размере 5,3% общего количества торговых точек в Украине, для сравнения годом ранее этот показатель составлял 4,6% (рис. 17). Суммарный удельный вес аптечных сетей, занимающих 4–10-е место данного рейтинга, также в этот период несколько увеличился — с 5,6 до 6%. Незначительное усиление концентрации также отмечено в сегменте золотой середины — аптечных сетей, занимающих 10–50-ю позицию, за счет соответствующего сокращения рыночной доли мелких игроков. Топ-100 аптечных сетей суммарно аккумулирует удельный вес всего 29,5% по количеству торговых точек.

| Таблица 3 | Топ-10 аптечных сетей по количеству торговых точек по состоянию на 01.01.2011 г. |

| № п/п |

Аптечная сеть |

| 1 | Фармация (Луганск) |

| 2 | Украинский аптечный холдинг (Донецк) |

| 3 | Полтавафарм (Рассошенцы) |

| 4 | Мед-Сервис (Днепропетровск) |

| 5 | Фармация (Одесса) |

| 6 | Фармация (Днепропетровск) |

| 7 | Фалби (Киев) |

| 8 | Фармация (Киев) |

| 9 | Эдельвейс (Львов) |

| 10 | Лики Кировоградщины (Кировоград) |

Итак, сегодня ритейл остается самым фрагментированным сегментом на украинском фармрынке, однако наметились некоторые подвижки в направлении укрупнения аптечного бизнеса.

Лидером в общеукраинском рейтинге среди аптечных сетей по объему розничного товарооборота по итогам 2010 г. является «Мед-Сервис групп» (табл. 4). Топ-3 данного рейтинга также сформировали Луганская «Фармация» и «Украинский аптечный холдинг» (Донецк). Отметим, что первая десятка аптечных сетей по количеству торговых точек и объему аптечной выручки не идентична, что является наглядным подтверждением постулата о том, что количество/размер — не главное.

| Таблица 4 | Топ-10 аптечных сетей по объему аптечных продаж в денежном выражении по итогам 2010 г. |

| № п/п |

Аптечная сеть |

| 1 | Мед-Сервис (Днепропетровск) |

| 2 | Фармация (Луганск) |

| 3 | Украинский аптечный холдинг (Донецк) |

| 4 | Арника (Донецк) |

| 5 | Фармастор (Киев) |

| 6 | Фалби (Киев) |

| 7 | Фармация (Киев) |

| 8 | Донбасс-Фармация-Трейдинг (Донецк) |

| 9 | Руан (Новомосковск) |

| 10 | Фирма Виста (Симферополь) |

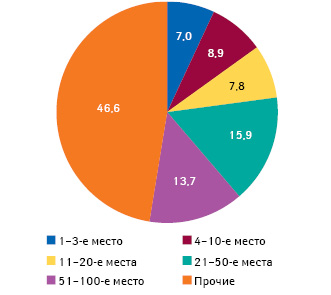

По объему товарооборота уровень консолидации в сегменте ритейла выше по сравнению с таковым по количественному критерию. Так, доля топ-3 аптечных сетей по объему аптечных продаж в денежном выражении по итогам 2010 г. составила 7% (рис. 18). При этом доля топ-100 аптечных сетей составляет 53% общего объема аптечных продаж в денежном выражении в Украине.

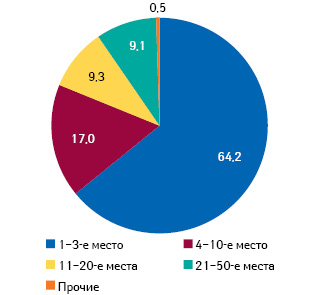

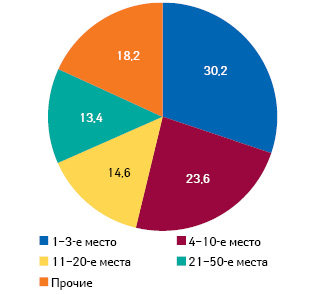

В региональном разрезе концентрация рыночных сил в сегменте ритейла весьма неоднородна. В частности, если в целом по стране уровень консолидации низкий — рыночная доля даже крупнейших аптечных сетей в общем объеме аптечных продаж в денежном выражении не превышает 3%, то в некоторых регионах ситуация абсолютно другая. В некоторых областях сильные местные игроки удерживают в своих руках львиную долю рынка. Так, в Волынской обл. топ-3 аптечных сетей суммарно аккумулируют 64% (!) объема аптечной выручки области (рис. 19). Менее консолидирован аптечный ритейл во Львовской обл. и Киеве, тем не менее ведущие локальные аптечные сети обладают более значительной рыночной силой по сравнению с общенациональным уровнем (рис. 20, 21).

ИТОГИ

Сила украинского аптечного ритейла — в многообразии форм хозяйствования, подкрепленном региональными особенностями. В настоящее время аптечный ритейл остается самым фрагментированным сегментом отечественного фармрынка. Удельный вес даже крупнейших аптечных сетей в общем объеме аптечных продаж в денежном выражении не превышает 3%.

Каковы вероятные перспективы изменения инфраструктуры украинского аптечного рынка вследствие закрытия аптечных киосков? Аптечный бизнес был, есть и будет, так как люди всегда болеют, а по мере ухудшения окружающей среды, ускорения ритма жизни, старения нации в условиях демографического кризиса, потребность в обеспечении населения лекарственными средствами будет лишь возрастать. Можно предположить, что в дальнейшем продолжатся процессы реструктуризации аптечного бизнеса за счет формирования оптимального с точки зрения экономической эффективности соотношения различных форматов торговых точек, также будет происходить укрупнение сетей.

Итак, украинский рынок аптечного ритейла пока остается неконсолидированным, однако уже намечается тенденция к укрупнению бизнеса. Сила украинского аптечного ритейла — в его многообразии, хотя бизнес-модели национальных и локальных операторов разнятся, они хорошо адаптируются к региональным особенностям фармацевтического рынка.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим