Украина на фоне стран СНГ

Широкий диапазон градации результатов развития фармрынков стран СНГ обусловлен различиями в численности населения, уровнем экономического развития страны, степенью участия государственного финансирования в системе лекарственного обеспечения, промоционной активностью фармкомпаний и др. Уровень среднедушевого потребления лекарств в значительной степени зависит от менталитета, благосостояния населения и культуры потребления лекарств.

Среди стран СНГ лидером по объему розничного рынка лекарственных средств в денежном и натуральном выражении является Россия (рис. 1). Россия также опережает другие страны СНГ по расходам на лекарственные средства на душу населения (рис. 2). Украина, занимающая 2-е место по объему рынка после России, входит в тройку лидеров среди стран СНГ по показателю среднедушевого потребления лекарств в денежном и натуральном выражении. В настоящее время среди стран СНГ только эти два фармрынка исчисляются миллиардами долларов.

Далее по объему следуют фармрынки Казахстана и Беларуси. Следует отметить, что в Беларуси зафиксирован максимальный объем физического объема потребления лекарств на душу населения. Грузия, Молдова и Армения характеризуются минимальными количественными показателями развития фармрынка.

Средневзвешенная стоимость 1 упаковки лекарственных средств на фармрынке СНГ варьирует (рис. 3). Максимальное значение этого показателя зафиксировано в России в розничном сегменте и в Казахстане — в госпитальном сегменте. В Украине — один из самых низких показателей средневзвешенной стоимости 1 упаковки лекарственных средств в странах СНГ, что свидетельствует о высокой конкуренции среди игроков рынка.

Если сравнивать Украину с другими странами СНГ по объему госпитальных закупок, то в денежном выражении ее опережают Россия и Казахстан, а по количеству упаковок — только Россия (рис. 4).

Однако в расчете на душу населения расходы государства на обеспечение лекарственными средствами в лечебных учреждениях Украины явно недостаточны на фоне других стран (рис. 5). Украина занимает последнее место среди четырех крупнейших рынков лекарственных средств стран СНГ по показателю госпитального потребления на душу населения, что свидетельствует о недостаточном участии государства в медикаментозном обеспечении населения.

Розничный и госпитальный сегменты фармрынка Украины

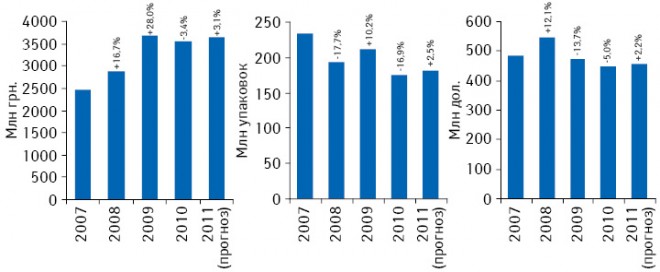

Украинский рынок лекарственных средств в стоимостном выражении в 2011 г. уже превысил докризисный уровень, однако в упаковках его объем до сих пор не восстановился до уровня 2007 г. (рис. 6). Структура рынка лекарственных средств в разрезе розничного и госпитального сегментов показывает, что основным плательщиком остается потребитель. В 2010 г. 85% рынка потребления лекарственных средств покрывала розничная реализация и только 15% — госпитальный сегмент.

В розничном сегменте рынка лекарственных средств в денежном выражении в последние годы отмечают двузначные темпы роста, однако в натуральных величинах после кризисной рецессии его объем восстанавливается медленней (рис. 7).

Фармацевтический рынок Украины является чрезвычайно конкурентным, о чем свидетельствует количество его участников — более полутысячи маркетирующих организаций (табл. 1). По итогам I полугодия 2011 г. рейтинг маркетирующих организаций по объему розничных продаж лекарственных средств в денежном выражении возглавляет отечественная компания «Фармак», улучшив свои позиции по сравнению с аналогичным периодом предыдущих лет. Топ-5 компаний данного рейтинга в этот период также сформировали компании «Берлин-Хеми», «Санофи», «Никомед» и «Дарница». Следует отметить, что треть этого рейтинга представлена украинскими компаниями.

|

Таблица 1 |

Топ-20 маркетирующих организаций по объему розничных продаж лекарственных средств в денежном выражении по итогам I полугодия 2011 г. с указанием их позиций в рейтинге за аналогичный период 2009–2010 гг. |

| Маркетирующая организация | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| Фармак (Украина) | 1 | 2 | 3 |

| Берлин-Хеми (Менарини Групп) (Германия) | 2 | 1 | 1 |

| Санофи (Франция) | 3 | 3 | 2 |

| Никомед (Норвегия) | 4 | 4 | 6 |

| Дарница (Украина) | 5 | 5 | 4 |

| Артериум Корпорация (Украина) | 6 | 6 | 9 |

| КРКА (Словения) | 7 | 9 | 7 |

| Сервье (Франция) | 8 | 8 | 10 |

| Тева (Израиль) | 9 | 7 | 5 |

| Сандоз (Швейцария) | 10 | 10 | 8 |

| Гедеон Рихтер (Венгрия) | 11 | 11 | 11 |

| Хеель (Германия) | 12 | 14 | 28 |

| ГлаксоСмитКляйн (Великобритания) | 13 | 13 | 14 |

| Актавис (Исландия) | 14 | 16 | 16 |

| Здоровье (Украина) | 15 | 12 | 15 |

| Борщаговский ХФЗ (Украина) | 16 | 15 | 12 |

| Байер Консьюмер Кер (Швейцария) |

17 | 17 | 13 |

| Дельта Медикел (Украина) | 18 | 23 | 19 |

| Abbott Products (Германия) | 19 | 19 | 18 |

| Киевский витаминный завод (Украина) | 20 | 21 | 26 |

| Всего | 567 | 557 | 544 |

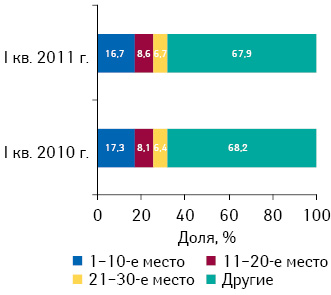

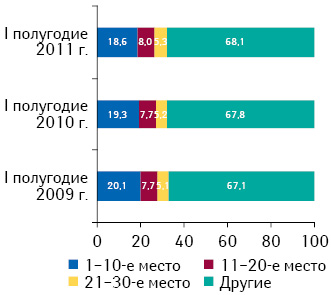

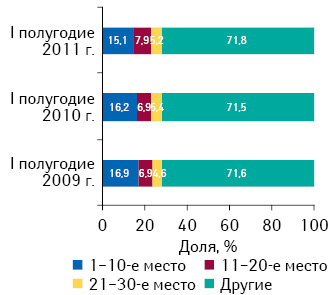

Представленная двадцатка маркетирующих организаций по итогам I полугодия аккумулировала 59% розничного рынка лекарственных средств в денежном выражении, в том числе первая десятка компаний — менее трети общего объема этого рынка (рис. 8). Уровень концентрации объема продаж в последние годы остается неизменным.

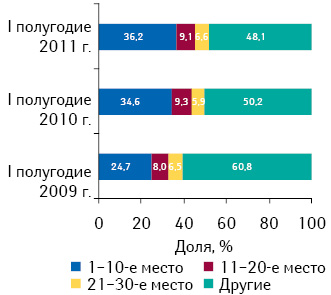

Топ-лист маркетирующих организаций по объему розничных продаж лекарственных средств в натуральном выражении значительно отличается от такового в денежном выражении — 15 из 20 компаний-лидеров — украинские (табл. 2). В исследуемый период 1-е место в рейтинге заняла Фармацевтическая фирма «Дарница». 2-е и 3-е места разделили соответственно компании «Фармак» и «Артериум». Топ-5 также сформировали «Здоровье» и «Киевский витаминный завод». Уровень концентрации объема продаж лекарственных средств в натуральном выражении выше по сравнению с таковым в денежном выражении, он также остается стабильным на протяжении последних лет (рис. 9).

|

Таблица 2 |

Топ-20 маркетирующих организаций по объему розничных продаж лекарственных средств в натуральном выражении по итогам I полугодия 2011 г. с указанием их позиций в рейтинге за аналогичный период 2009–2010 гг. |

| Маркетирующая организация | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| Дарница (Украина) | 1 | 1 | 1 |

| Фармак (Украина) | 2 | 2 | 2 |

| Артериум Корпорация (Украина) | 3 | 3 | 4 |

| Здоровье (Украина) | 4 | 4 | 3 |

| Киевский витаминный завод (Украина) | 5 | 6 | 6 |

| Борщаговский ХФЗ (Украина) | 6 | 5 | 5 |

| Берлин-Хеми (Менарини Груп) (Германия) | 7 | 7 | 7 |

| Красная Звезда (Украина) | 8 | 8 | 11 |

| Житомирская ФФ (Украина) | 9 | 9 | 10 |

| Виола (Украина) | 10 | 16 | 16 |

| Фитофарм (Украина) | 11 | 12 | 13 |

| Тернопольськая ФФ (Украина) | 12 | 13 | 15 |

| Актавис (Исландия) | 13 | 10 | 9 |

| Санофи (Франция) | 14 | 15 | 17 |

| Дженом Биотек (Индия) | 15 | 11 | 12 |

| Юрия-Фарм (Украина) | 16 | 19 | 24 |

| Лектрави (Украина) | 17 | 14 | 8 |

| Стома (Украина) | 18 | 28 | 28 |

| Лубныфарм (Украина) | 19 | 21 | 33 |

| КРКА (Словения) | 20 | 17 | 25 |

| Всего | 567 | 557 | 544 |

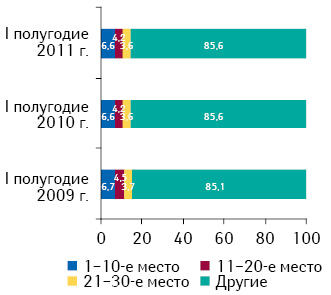

Топ-20 маркетирующих организаций по объему госпитальных закупок лекарственных средств в денежном выражении сформирован в равном соотношении украинскими и зарубежными компаниями, а в натуральном 18 из 20 компаний — отечественные. Пальма первенства в этом сегменте в денежном и натуральном выражении принадлежит «Корпорации Артериум» (табл. 3, 4). Уровень концентрации рынка производителя в госпитальном сегменте несколько выше, чем в розничном, но также относительно стабилен на протяжении последних лет (рис. 10, 11).

|

Таблица 3 |

Топ-20 маркетирующих организаций по объему госпитальных закупок лекарственных средств в денежном выражении по итогам I полугодия 2011 г. с указанием их позиций в рейтинге за аналогичный период 2009–2010 гг. |

| Маркетирующая организация | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| Артериум Корпорация (Украина) | 1 | 1 | 2 |

| Юрия-Фарм (Украина) | 2 | 3 | 7 |

| Дарница ФФ (Украина) | 3 | 4 | 6 |

| Фармак (Украина) | 4 | 2 | 1 |

| Берлин-Хеми (Менарини Груп) (Германия) | 5 | 5 | 5 |

| Никомед (Норвегия) | 6 | 6 | 8 |

| Санофи (Франция) | 7 | 7 | 4 |

| Здоровье (Украина) | 8 | 9 | 12 |

| Борщаговский ХФЗ (Украина) | 9 | 12 | 10 |

| ГлаксоСмитКляйн (Великобритания) |

10 | 14 | 11 |

| Киевский витаминный завод (Украина) | 11 | 27 | 25 |

| Биолек (Украина) | 12 | 21 | 37 |

| Гедеон Рихтер (Венгрия) | 13 | 11 | 9 |

| Д-р Редди’с (Индия) | 14 | 17 | 23 |

| Тева (Израиль) | 15 | 13 | 16 |

| Здоровье народу (Украина) | 16 | 29 | 61 |

| Биофарма (Украина) | 17 | 15 | 21 |

| Ново Нордиск (Дания) | 18 | 10 | 3 |

| Мерк и Ко (США) | 19 | 22 | 30 |

| Берингер Ингельхайм (Германия) |

20 | 26 | 19 |

| Всего | 422 | 410 | 393 |

|

Таблица 4 |

Топ-20 маркетирующих организаций по объему госпитальных закупок лекарственных средств в натуральном выражении по итогам I полугодия 2011 г. с указанием их позиций в рейтинге за аналогичный период 2009–2010 гг. |

| Маркетирующая организация | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| Артериум Корпорация (Украина) | 1 | 1 | 1 |

| Юрия-Фарм (Украина) | 2 | 2 | 3 |

| Дарница ФФ (Украина) | 3 | 3 | 2 |

| Здоровье (Украина) | 4 | 4 | 4 |

| Борщаговский ХФЗ (Украина) | 5 | 5 | 6 |

| Фармак (Украина) | 6 | 6 | 5 |

| Инфузия (Украина) | 7 | 10 | 29 |

| ОЗ ГНЦЛС (Украина) | 8 | 9 | 7 |

| Нико (Украина) | 9 | 16 | 101 |

| Житомирская ФФ (Украина) | 10 | 13 | 13 |

| Биофарма (Украина) | 11 | 8 | 12 |

| Киевский витаминный завод (Украина) | 12 | 18 | 14 |

| Новофарм-Биосинтез (Украина) | 13 | 7 | 8 |

| Авант (Украина) | 14 | 12 | 36 |

| Здоровье народу (Украина) | 15 | 14 | 19 |

| Берлин-Хеми (Менарини Груп) (Германия) | 16 | 15 | 10 |

| Фармация (Украина) | 17 | 39 | 212 |

| Гедеон Рихтер (Угорщина) | 18 | 17 | 11 |

| БИО-ФАРМА (Украина) | 19 | 53 | 138 |

| Биолек (Украина) | 20 | 24 | 30 |

| Всего | 422 | 410 | 393 |

В период экономического кризиса на фоне снижения физического объема потребления лекарственных средств и резких колебаний курса национальной валюты средняя торговая наценка на лекарственные средства составила около 30%. При нормальном функционировании торгово-экономической системы средняя наценка в условиях высокой конкуренции снижается. В I полугодии 2011 г. показатель средней аптечной наценки вернулся на докризисный уровень и составил около 26% (рис. 12).

Маржинальность аптек невысока, во многом зависит от объема реализации и увеличивается под влиянием роста рынка розничного потребления лекарственных средств.

Лидером в общеукраинском рейтинге среди аптечных сетей по объему розничного товарооборота по итогам I кв. 2011 г. является «Мед-Сервис» (табл. 5). Топ-3 данного рейтинга также сформировали Луганская «Фармация» и «Украинский аптечный холдинг» (Донецк).

|

Таблица 5 |

Топ-20 аптечных сетей по объему розничных продаж лекарственных средств в денежном выражении по итогам I кв. 2011 г. с указанием их позиций в рейтинге за аналогичный период 2010 г. |

| Аптечная сеть | І кв. 2011 г. | І кв. 2010 г. |

|---|---|---|

| Мед-Сервис (Днепропетровск) | 1 | 2 |

| Фармация ОКП (Луганск) | 2 | 1 |

| Украинский аптечный холдинг (Донецк) |

3 | 4 |

| КП Фармация (Киев) | 4 | 5 |

| Фармастор (Киев) | 5 | 7 |

| Арника (Донецк) | 6 | 3 |

| Фалби (Киев) | 7 | 6 |

| Донбасс-Фармация-Трейдинг (Донецк) | 8 | 9 |

| Гамма-55 ПФ (Харьков) | 9 | 14 |

| Титан (Харьков) | 10 | 12 |

| Руан (Новомосковск) | 11 | 10 |

| Маркет-Сервис (Киев) | 12 | 8 |

| Полтавафарм (Росошенцы) | 13 | 13 |

| ФарТоп (Днепропетровск) | 14 | 29 |

| Аптеки медицинской академии (Днепропетровск) |

15 | 15 |

| Медпрепараты (Херсон) | 16 | 34 |

| 3И (Львов) | 17 | 18 |

| Мариупольский металлургический комбинат им. Ильича (Мариуполь) | 18 | 11 |

| Виталюкс (Киев) | 19 | 17 |

| Фармация (Одесса) | 20 | 31 |

| Всего | 2 590 | 2 467 |

Сегодня ритейл остается наиболее фрагментированным сегментом на украинском фармрынке, который представлен более чем 2,5 тыс. аптечных сетей. Доля топ-10 аптечных сетей по объему аптечных продаж в денежном выражении по итогам I кв. 2011 г. составила лишь 17% общего объема рынка (рис. 13).

Объем госпитальных закупок лекарственных средств в национальной валюте за последние 3 года остается почти неизменным, однако инфляционные процессы ежегодно не стоят на месте. Такая ситуация соответствующим образом сказывается на количестве закупленных в госпитальном сегменте упаковок препаратов, которое даже ниже, чем в 2007–2008 гг. (рис. 14).

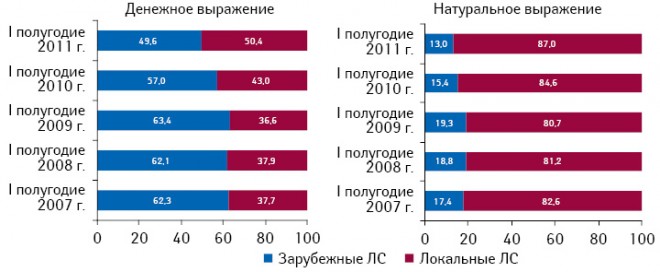

Кризис, охвативший экономику страны в конце 2008 г. и вызвавший уменьшение объема аптечных продаж лекарственных средств в натуральном выражении и долларовом эквиваленте, привнес оживление в отечественную фарминдустрию. Экономическая рецессия, резкое падение курса национальной валюты и снижение покупательной способности в 2009 г. обусловили пересмотр потребительских предпочтений в пользу недорогой продукции, которая в значительной степени представлена препаратами локального производства (рис. 15).

После преодоления негативной для отечественных фармпроизводителей тенденции с 2009 г. удельный вес лекарственных средств локального производства в денежном выражении в структуре аптечных продаж неуклонно возрастает и по итогам I полугодия 2011 г. достиг 27,5%. В натуральном выражении их доля в последние 3 года увеличивалась, а в текущем году зафиксирована на отметке 65,1%. Так, сегодня две трети потребляемых упаковок лекарственных средств произведены в Украине.

В госпитальном сегменте происходит импортозамещение — львиная доля поставленных в этот сегмент упаковок лекарственных средств произведена в Украине, в стоимостном выражении локальные компании аккумулируют добрую половину общего объема госпитальных закупок лекарственных средств (рис. 16).

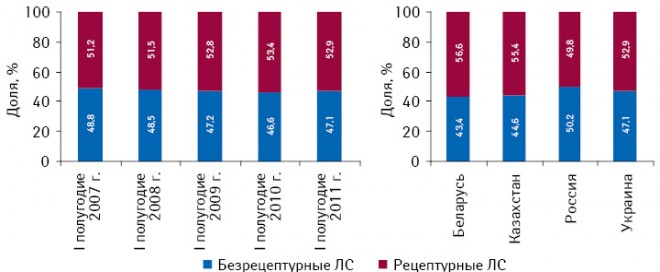

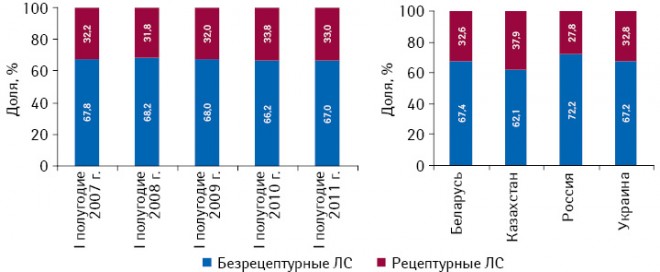

В Украине структура розничного рынка в разрезе рецептурного статуса лекарственных средств подобна таковой на крупнейших фармрынках стран СНГ — России, Казахстана и Беларуси. Около половины объема продаж в денежном выражении аккумулируют безрецептурные препараты, а в натуральном на их долю приходится почти две трети (рис. 17, 18).

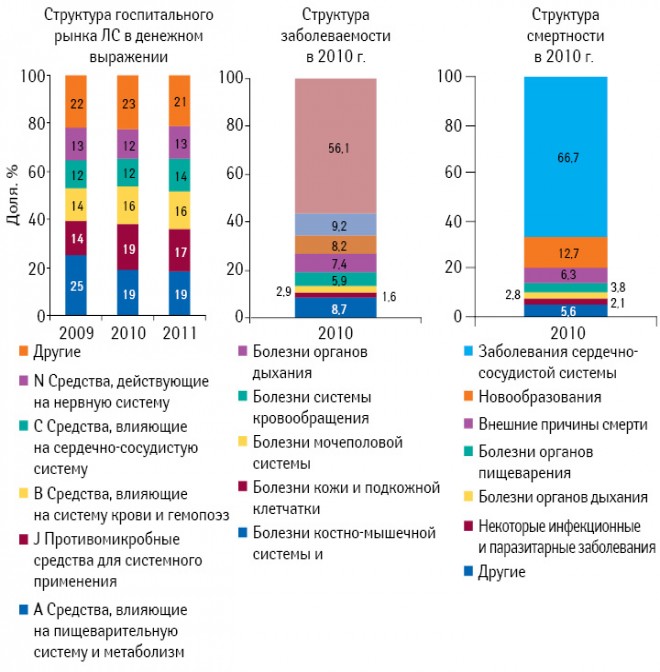

Структура заболеваемости, смертности и потребления лекарственных средств в госпитальном сегменте неконвергентна (рис. 19). В структуре смертности преобладают болезни сердечно-сосудистой системы. Наибольшее количество впервые зарегистрированных нозологий составляют болезни органов дыхания. В то же время максимальный объем расходов государства на госпитальные закупки приходится на лекарственные средства, влияющие на систему пищеварения.

Количество брэндов лекарственных средств, представленных на розничном рынке Украины, по итогам I полугодия 2011 г. превысило 4 тыс., что свидетельствует о фрагментированности и высокой конкурентности рынка. Состав рейтинга меняется ежегодно при неизменной доле топ-10 по общему объему аптечной реализации лекарственных средств (табл. 6, 7; рис. 20, 21).

|

Таблица 6 |

Топ-20 брэндов лекарственных средств по объему аптечной реализации в натуральном выражении по итогам I полугодия 2011 г. с указанием их позиций в рейтинге за аналогичный период 2009–2010 гг. |

| Брэнд | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| ЦИТРАМОН | 1 | 1 | 1 |

| УГОЛЬ АКТИВИРОВАННЫЙ | 2 | 2 | 2 |

| НАТРИЯ ХЛОРИД | 3 | 4 | 4 |

| АНАЛЬГИН | 4 | 3 | 3 |

| АСКОРБИНОВАЯ КИСЛОТА | 5 | 5 | 5 |

| ВАЛИДОЛ | 6 | 6 | 6 |

| КОРВАЛОЛ | 7 | 7 | 8 |

| АЦЕТИЛСАЛИЦИЛОВАЯ КИСЛОТА | 8 | 11 | 7 |

| ЦЕФТРИАКСОН | 9 | 12 | 18 |

| ГЕМАТОГЕН | 10 | 10 | 11 |

| ПЕРЕКИСЬ ВОДОРОДА | 11 | 9 | 10 |

| НАФТИЗИН | 12 | 8 | 9 |

| СЕНАДЕКСИН | 13 | 13 | 12 |

| БОЯРЫШНИКА НАСТОЙКА | 14 | 27 | 43 |

| ЙОД | 15 | 15 | 14 |

| КОРВАЛМЕНТ | 16 | 19 | 41 |

| ВАЛЕРИАНЫ ЭКСТРАКТ | 17 | 14 | 16 |

| РАНИТИДИН | 18 | 16 | 13 |

| КОДТЕРПИН | 19 | 37 | 40 |

| МУКАЛТИН | 20 | 20 | 27 |

| Всего | 4 052 | 3 936 | 3 844 |

|

Таблица 7 |

Топ-20 брэндов лекарственных средств по объему аптечной реализации в денежном выражении по итогам I полугодия 2011 г. с указанием их позиций в рейтинге за аналогичный период 2009–2010 гг. |

| Брэнд | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| АКТОВЕГИН | 1 | 1 | 1 |

| ЭССЕНЦИАЛЕ | 2 | 2 | 2 |

| КОДТЕРПИН | 3 | 23 | 37 |

| КАРДИОМАГНИЛ | 4 | 17 | 35 |

| МИЛДРОНАТ | 5 | 3 | 4 |

| НО-ШПА | 6 | 5 | 8 |

| НАТРИЯ ХЛОРИД | 7 | 4 | 5 |

| ПРЕДУКТАЛ | 8 | 6 | 6 |

| АУГМЕНТИН | 9 | 9 | 15 |

| КАНЕФРОН | 10 | 13 | 14 |

| ЦЕРАКСОН | 11 | 12 | 22 |

| ЭНАП | 12 | 19 | 7 |

| ЛАЗОЛВАН | 13 | 10 | 11 |

| ЦЕФТРИАКСОН | 14 | 11 | 9 |

| ЛИНЕКС | 15 | 8 | 16 |

| ТРАУМЕЛЬ С | 16 | 21 | 102 |

| ТИОТРИАЗОЛИН | 17 | 15 | 17 |

| МЕЗИМ | 18 | 7 | 3 |

| СПАЗМАЛГОН | 19 | 30 | 42 |

| КАРСИЛ | 20 | 14 | 21 |

| Всего | 4 052 | 3 936 | 3 844 |

В госпитальных закупках в І полугодии 2011 г. принимали участие почти 3 тыс. брэндов лекарственных средств, а распределение их доли в этом сегменте также относительно стабильно по сравнению с предыдущими годами (табл. 8, 9; рис. 22, 23).

|

Таблица 8 |

Топ-20 брэндов лекарственных средств по объему госпитальных закупок в денежном выражении по итогам І полугодия 2011 г. с указанием их позиции в рейтинге за аналогичный период 2009–2010 гг. |

| Брэнд | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| НАТРИЯ ХЛОРИД | 1 | 1 | 2 |

| ГЛЮКОЗА | 2 | 7 | 16 |

| ТИОПЕНТАЛ | 3 | 10 | 22 |

| РЕОСОРБИЛАКТ | 4 | 6 | 10 |

| АКТОВЕГИН | 5 | 2 | 3 |

| ЦЕФТРИАКСОН | 6 | 5 | 7 |

| ТИОТРИАЗОЛИН | 7 | 11 | 11 |

| КУРОСУРФ | 8 | 28 | 170 |

| L-ЛИЗИНА ЭСЦИНАТ | 9 | 12 | 17 |

| ГЕПАРИН | 10 | 20 | 39 |

| ЭССЕНЦИАЛЕ | 11 | 31 | 15 |

| ДИПРОФОЛ | 12 | 30 | 25 |

| МЕТАМАКС | 13 | 24 | 85 |

| ФАРМАСУЛИН | 14 | 3 | 1 |

| ДИАЛИПОН | 15 | 44 | 28 |

| ДИТИЛИН | 16 | 34 | 48 |

| МИЛДРОНАТ | 17 | 8 | 12 |

| БЕРЛИТИОН | 18 | 54 | 24 |

| АНАЛЬГИН | 19 | 16 | 33 |

| ЭМСЕФ | 20 | 13 | 110 |

| Всего | 2 994 | 3 025 | 2 893 |

|

Таблица 9 |

Топ-20 брэндов лекарственных средств по объему госпитальных закупок в натуральном выражении по итогам I полугодия 2011 г. с указанием их позиций в рейтинге за аналогичный период 2009–2010 гг. |

| Брэнд | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| НАТРИЯ ХЛОРИД | 1 | 1 | 1 |

| ГЛЮКОЗА | 2 | 3 | 4 |

| ЦЕФТРИАКСОН | 3 | 2 | 3 |

| ТИОПЕНТАЛ | 4 | 8 | 7 |

| ДИМЕДРОЛ | 5 | 9 | 5 |

| АНАЛЬГИН | 6 | 6 | 2 |

| РЕОСОРБИЛАКТ | 7 | 5 | 10 |

| МЕТРОНИДАЗОЛ | 8 | 13 | 53 |

| ЦЕФОТАКСИМ | 9 | 10 | 8 |

| МАГНИЯ СУЛЬФАТ | 10 | 16 | 11 |

| БЕНЗИЛПЕНИЦИЛЛИН | 11 | 4 | 6 |

| ЛИДОКАИН | 12 | 12 | 24 |

| ФУРОСЕМИД | 13 | 23 | 18 |

| ЭТИЛОВЫЙ СПИРТ | 14 | 7 | 9 |

| ДЕКСАМЕТАЗОН | 15 | 19 | 33 |

| ЦЕФАЗОЛИН | 16 | 11 | 21 |

| НОВОКАИН | 17 | 22 | 26 |

| ПИРАЦЕТАМ | 18 | 17 | 12 |

| ФАРМАСЕПТ | 19 | 35 | 100 |

| ЭНАЛАПРИЛ | 20 | 96 | 61 |

| Всего | 2 994 | 3 025 | 2 893 |

СЕГМЕНТ ДИСТРИБЬЮЦИИ

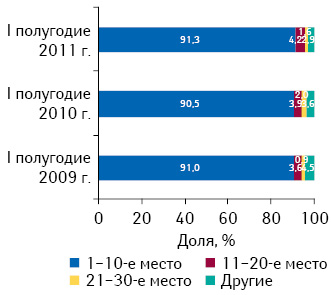

Сегмент дистрибьюции консолидированный и прозрачный. Первая двадцатка компаний обеспечивает 95% поставок лекарственных средств в аптечные сети (табл. 10, рис. 24). Объем оптового рынка лекарственных средств — величина предельная, ограниченная совокупной потребностью ритейла, то есть процессы консолидации — результат перехода объема поставок из сегмента мелких игроков к более крупным операторам. Это является естественным следствием здоровой конкурентной борьбы — ведущие дистрибьюторские компании выигрывают за счет эффекта масштаба, предлагая розничным сетям конкурентные цены, высокий уровень сервиса, максимально широкий ассортимент и географический охват.

|

Таблица 10 |

Топ-20 дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения в денежном выражении по итогам I полугодия 2011 г. с указанием их позиций в рейтинге за аналогичный период 2009–2010 гг. |

| Дистрибьютор | І полугодие 2011 г. | І полугодие 2010 г. | І полугодие 2009 г. |

|---|---|---|---|

| Оптима-Фарм | 1 | 2 | 3 |

| БаДМ | 2 | 1 | 1 |

| Альба Украина | 3 | 4 | 4 |

| Вента | 4 | 6 | 7 |

| Фра-М | 5 | 5 | 6 |

| Фито-Лек | 6 | 8 | 9 |

| Каскад-медикал | 7 | 9 | 20 |

| ВВС-ЛТД | 8 | 3 | 2 |

| Артур-К | 9 | 7 | 5 |

| АВС Логистик Парк | 10 | ─ | ─ |

| Фармако | 11 | 15 | 10 |

| Юнифарма | 12 | 10 | 8 |

| Эдельвейс | 13 | 16 | 11 |

| Медицинский центр «М.Т.К.» | 14 | 14 | 16 |

| Фалби | 15 | 17 | 15 |

| Оптовая компания «Дарница» | 16 | 12 | 36 |

| Дельта Медикел | 17 | 19 | 19 |

| Интерфарма-Киев | 18 | 26 | 13 |

| А’СТА | 19 | 21 | ─ |

| Конарк Интелмед | 20 | 28 | 30 |

| Всего | 246 | 258 | 143 |

ИТОГИ

Украина среди стран СНГ является одним из наиболее крупных фармацевтических рынков, занимая в денежном и натуральном выражении 2-е место после России. Однако по уровню среднедушевого потребления лекарственных средств и в денежном, и в натуральном выражении наша страна отстает от других стран Содружества, особенно низким на фоне других рынков является потребление лекарственных средств в госпитальном сегменте. Таким образом, сегодня Украина, невзирая на то, что ее розничный рынок лекарственных средств исчисляется миллиардами долларов, выделяется среди других стран довольно слабой поддержкой государства в сфере лекарственного обеспечения населения.

В Украине — один из самых низких показателей средневзвешенной стоимости 1 упаковки лекарственных средств среди стран СНГ, что свидетельствует о высокой конкуренции среди игроков рынка.

Так, на отечественном фармрынке представлены тысячи брэндов лекарственных средств и сотни операторов на всех уровнях товаропроводящей цепочки. Уровень консолидации в розничном и госпитальном сегменте невысок и на протяжении последних лет остается неизменным. Среди сегментов отечественного фармрынка максимальный уровень концентрации объема продаж отмечается в сегменте дистрибьюции лекарственных средств — топ-10 компаний аккумулируют свыше 90% объема поставок в аптечные учреждения. Для сравнения в сегменте ритейла доля топ-10 аптечных сетей в общем объеме розничных продаж лекарственных средств составляет менее 17%.

В текущем году украинский рынок лекарственных средств в денежном выражении превзошел показатели докризисного уровня, хотя в натуральном выражении отмечают процессы стагнации — количество реализованных упаковок после кризисной рецессии в последние 3 года увеличилось незначительно и не восстановилось до уровня 2007 г. Согласно прогнозам компании «Proxima Research» в 2011 г. суммарный объем рынка лекарственных средств, включая розничный и госпитальный сегмент, может составить 27,4 млрд грн. (3,4 млрд дол. США) за 1,4 млрд упаковок.

В структуре рынка лекарственных средств со значительном перевесом превалирует розничный сегмент с удельным весом почти 90%, то есть основным плательщиком в нашей стране неизменно остается потребитель. Лишь десятая часть совокупных расходов на лекарственные средства покрывается за счет государственного финансирования сегмента госпитальных закупок.

Высокий уровень конкуренции на аптечном рынке соответствующим образом сказывается на динамике средней розничной наценки, которая планомерно сокращается после кризисного скачка. Так, если в 2009 г. ее значение достигло почти 30% в условиях волатильности национальной валюты и снижения физического объема потребления, то по итогам I полугодия 2011 г. этот показатель снизился практически до 26%. В абсолютном выражении маржинальность аптечных учреждений близко коррелирует с динамикой розничного рынка лекарственных средств.

На украинском рынке лекарственных средств весьма сильны позиции украинских производителей. В период экономического спада в 2008–2009 гг. удельный вес этого сегмента в общем объеме рынка начал увеличиваться, что в значительной степени было обусловлено пересмотром потребительских предпочтений в пользу недорогой продукции, широко представленной отечественными компаниями. Так, в условиях резкого падения курса валют и, как следствие, снижения реальной покупательной способности, украинские граждане, чьи доходы не были откорригированы в соответствии с инфляцией, оказались в затруднительном финансовом положении, что негативно отразилось на потребительских рынках. Однако лекарственные средства — социально-значимая группа товаров с низкой эластичностью спроса. Поэтому на фармрынке активизировались процессы замещения дорогой продукции на низкостоимостную.

По итогам I полугодия 2011 г. удельный вес препаратов локального производства на рынке аптечных продаж достиг 27,5% в денежном и 65,1% в натуральном выражении, для сегмента зарубежных производителей этот показатель составил 72,5 и 34,9% соответственно. В госпитальном сегменте отмечены процессы импортозамещения — здесь превалируют препараты украинского производства, аккумулирующие 87% объема госпитальных закупок в натуральном и более 50% в денежном выражении.

Тучи периодически сгущаются над украинским фармрынком, однако будем надеяться, что в ближайшем будущем ветра перемен разгонят их и он продолжит свое уверенное развитие.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим