МЕТОДОЛОГИЯ

Исследование базируется на данных, отражающих объем аптечных продаж в ценах конечного потребителя. Для анализа использованы данные аналитической системы исследования рынка «PharmXplorer»/«Фармстандарт» компании «Proxima Research» по итогам января 2012 – июля 2014 г.

Вся территория Украины условно разделена на 5 регионов (табл. 1).

| Таблица 1 | Региональное распределение |

| Регион | Области |

|---|---|

| Киев | Представлен как самостоятельная административная единица |

| Восточный | Днепропетровская, Донецкая, Луганская, Харьковская |

| Западный | Волынская, Закарпатская, Ивано-Франковская, Львовская, Ровенская, Тернопольская, Хмельницкая, Черновицкая |

| Центральный | Винницкая, Житомирская, Киевская, Кировоградская, Полтавская, Сумская, Черкасская, Черниговская |

| Южный | АР Крым (в том числе Севастополь), Запорожская, Николаевская, Одесская, Херсонская |

ВСТУПИТЕЛЬНОЕ СЛОВО

События в Украине и развернувшиеся баталии вокруг нашей страны на международной арене в значительной степени дестабилизируют экономику. При этом наибольшие опасения вызывает неясность перспектив дальнейшего развития ситуации.

Если ранее были предположения, что военные действия на востоке Украины будут свернуты летом, то теперь сроки отдаляются на неизвестный промежуток времени. Наряду со значительными расходами на ведение войны, Украина испытывает трудности с топливными ресурсами, что также не способствует снижению социальной напряженности в контексте ожидания прихода холодов в условиях отсутствия горячей воды и отопления.

Международное рейтинговое агентство Standard&Poor’s Ratings Services пересмотрело в сторону ухудшения показатели роста экономики Украины по итогам 2014 г. и прогнозирует падение ВВП Украины на 7% вместо прогнозируемого ранее роста на 1,3%. Если ранее базой для роста украинской экономики считался очередной транш Международного валютного фонда (МВФ), то геополитические риски и угроза внешней безопасности нашей страны усложняют реализацию программы этой организации.

Инфляция на фоне неугомонного повышения валютного курса по отношению к гривне при сокращении реальных доходов населения влечет за собой снижение покупательной способности и, как следствие, падение потребительских рынков. Так, по данным Госкомстата Украины, в июле 2014 г. индекс потребительских цен достиг 112,6% по сравнению с июлем 2013 г., индекс среднемесячной заработной платы, напротив, снизился до 94,6%.

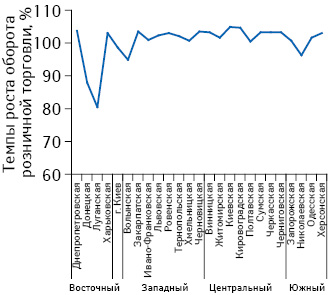

Оборот розничной торговли в целом по Украине по итогам января–июля 2014 г. составил 99% от этого показателя за аналогичный период предыдущего года (без учета временно оккупированных территорий АР Крым и г. Севастополь, рис. 1). Для сравнения годом ранее этот показатель составил 110,6%, демонстрируя положительную динамику потребительского спроса.

«АПТЕЧНАЯ КОРЗИНА»

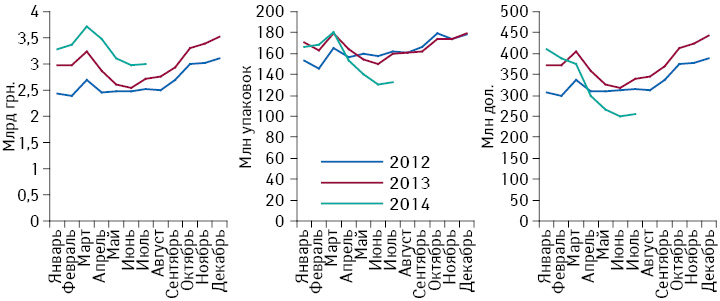

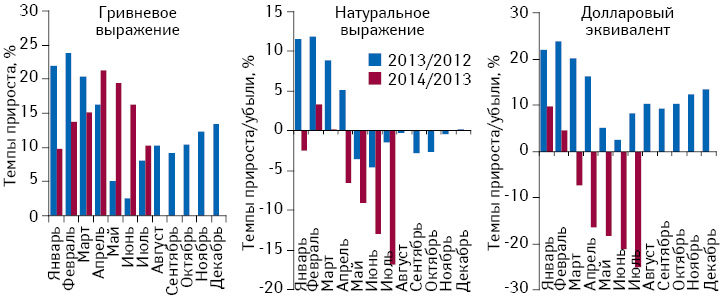

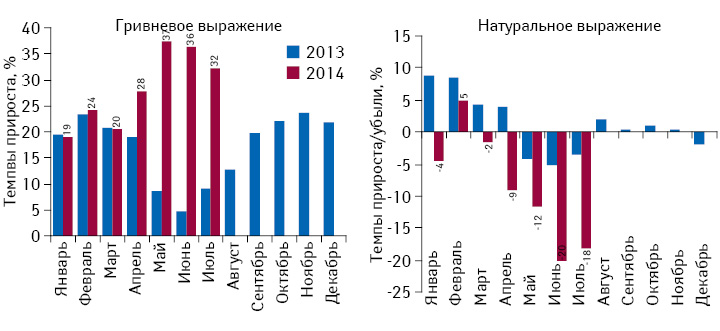

Аптечный рынок Украины в натуральных величинах стагнирует с весны прошлого года. Этой весной наметились подвижки, однако в сторону сокращения потребительского спроса, потянув за собой уменьшение объема аптечных продаж и в долларовом эквиваленте (рис. 2, 3). При этом с каждым месяцем отрицательная динамика аптечных продаж прогрессирует. В национальной валюте за счет инфляционной составляющей удалось сохранить положительную динамику продаж.

Общий объем розничной реализации товаров «аптечной корзины» по итогам января–июля 2014 г. составил 22,9 млрд грн. за 1,07 млрд упаковок, что на 15,1% больше по сравнению с аналогичным периодом предыдущего года в национальной валюте и на 6,1% меньше в натуральном выражении. В долларовом эквиваленте объем аптечного рынка уменьшился на 10% до 2,2 млрд дол. США.

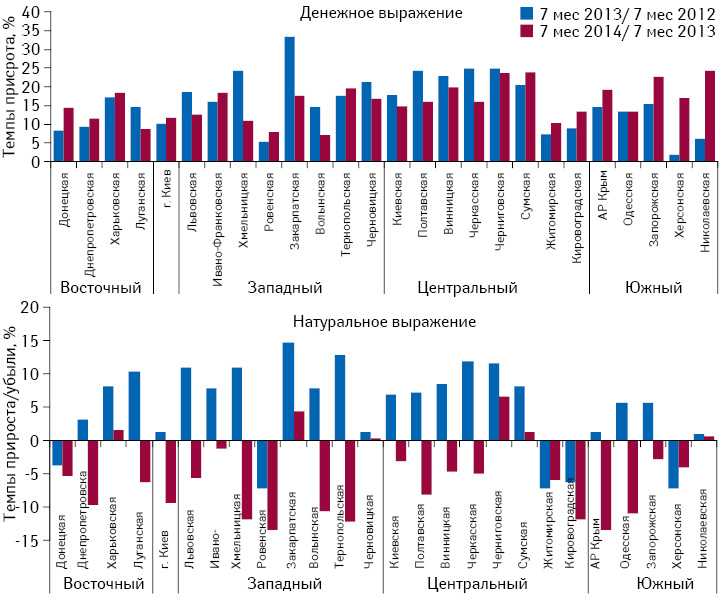

По итогам января–июля 2014 г. во всех регионах Украины зафиксирована положительная динамика аптечного рынка в гривневом выражении по сравнению с аналогичным периодом предыдущего года, в натуральных величинах в большинстве областей, напротив, зафиксирована отрицательная динамика продаж (рис. 4).

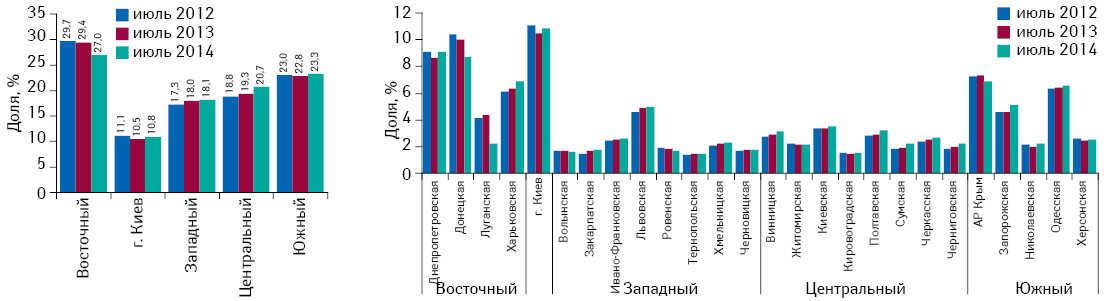

Непосредственно в июле наметилось перераспределение объема аптечных продаж между регионами Украины. Итак, в меньшей степени пострадали аптечные продажи в Центральном регионе, за счет чего его удельный вес в структуре фармритейла страны в денежном выражении увеличился по сравнению с предыдущим годом с 19,3 до 20,7% (рис. 5). Южный регион также несколько увеличил свой вклад в аптечные продажи в текущем году. Лидером Западного региона традиционно остается Львовская обл., также свои позиции укрепила Закарпатская обл., что может быть обусловлено рекреационными особенностями этих территорий. Так, в текущем году в условиях отсутствия туристического потока в Крым часть украинцев в отпускной сезон посещают Западный регион страны.

Аптечный рынок столицы по итогам июля 2014 г. аккумулирует удельный вес в структуре аптечного рынка на уровне 10,8%, чего не скажешь о Восточном регионе страны, который сдает свои позиции в последние месяцы в условиях стремительного уменьшения объема аптечных продаж в Донецкой и Луганской областях.

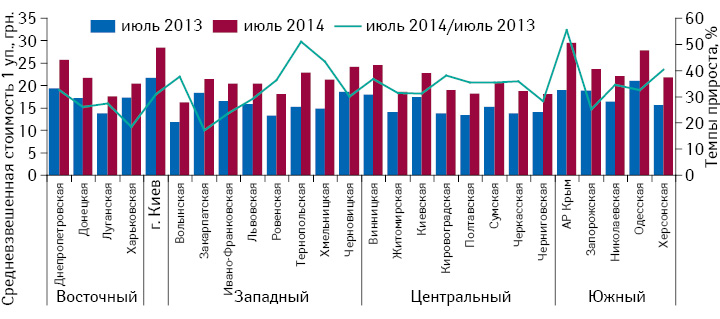

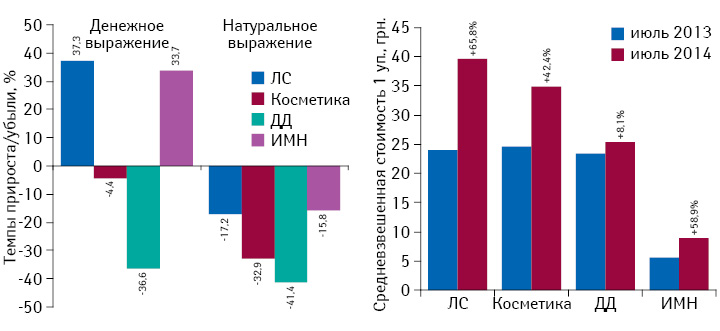

В июле в целом по Украине средневзвешенная стоимость 1 упаковки товаров «аптечной корзины» увеличилась по сравнению с аналогичным периодом предыдущего года на 33% и достигла 22,6 грн. В этом месяце впервые лидером по уровню и темпам прироста средневзвешенной стоимости 1 упаковки товаров «аптечной корзины» стал Крымский полуостров, где этот показатель увеличился на 56% по сравнению с июлем 2013 г. и достиг 29,5 грн. (рис. 6). В столице средневзвешенная стоимость 1 упаковки составила 28,5 грн., превысив аналогичный показатель 2013 г. на 31%. Минимальный прирост средневзвешенной стоимости — менее 20% отмечен для Харьковской и Закарпатской областей, что было обусловлено значительным приростом потребления недорогих изделий медицинского назначения (ИМН) украинского производства, в частности, шприцев, систем для переливания, бинтов, ваты и другой аптечной продукции. Подобный всплеск продаж ИМН, вероятно, может быть обусловлен тем, что в Харьковскую обл. привозят раненных из зоны АТО, которым требуется медицинская помощь.

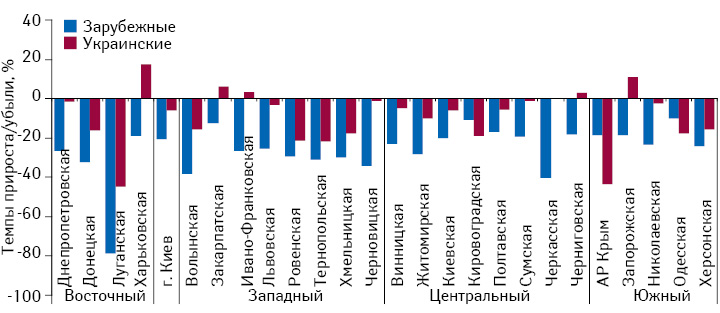

Следует отметить, что во всех без исключения регионах объем розничной реализации товаров «аптечной корзины» зарубежного производства в натуральном выражении в июле 2014 г. продемонстрировал отрицательную динамику по сравнению с предыдущим годом (рис. 7). Для украинской продукции отмечается меньший спад продаж.

ПОЗИЦИИ РОССИИ В УКРАИНЕ ОСЛАБЕВАЮТ

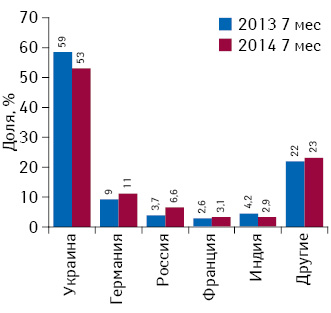

По итогам 7 мес 2014 г. в общем объеме аптечных продаж лекарственных средств удельный вес продукции российского производства составил 1,5% в натуральном и 2,5% в денежном выражении. Для сравнения годом ранее этот показатель был выше — 1,7 и 3,1% соответственно. Сокращение физического объема потребления лекарственных средств российского производства в текущем году отмечено во всех без исключения регионах Украины. От каких именно российских лекарств начали отказываться украинцы в этом году? По итогам 7 мес 2013 г. лидером среди российских брэндов лекарственных средств был АРБИДОЛ, продажи которого за 7 мес 2014 г. сократились на 43% в натуральном и 38% в денежном выражении (табл. 2).

| Таблица 2 | Топ-10 брэндов лекарственных средств российского производства по объему аптечных продаж в денежном выражении в Украине по итогам января–июля 2013 г. с указанием темпов прироста/убыли объема их реализации за 7 мес 2014 г. по сравнению с аналогичным периодом 2013 г. |

| № п/п | Брэнд | Темпы прироста/убыли аптечных продаж, % | |

|---|---|---|---|

| Натуральное выражение | Денежное выражение | ||

| 1 | АРБИДОЛ | -43 | -38 |

| 2 | КОРТЕКСИН | -16 | -9 |

| 3 | ВИФЕРОН | 4 | 19 |

| 4 | ХОНДРОКСИД | -43 | -35 |

| 5 | МЕКСИКОР | -82 | -73 |

| 6 | ВИТАПРОСТ | -6 | 7 |

| 7 | МЕКСИДОЛ | -68 | -75 |

| 8 | ЦИТОФЛАВИН | 11 | 19 |

| 9 | ТРАНЕКСАМ | -17 | -29 |

| 10 | ЛИВАРОЛ | -2 | 14 |

ВОСТОК — ДЕЛО ТОНКОЕ

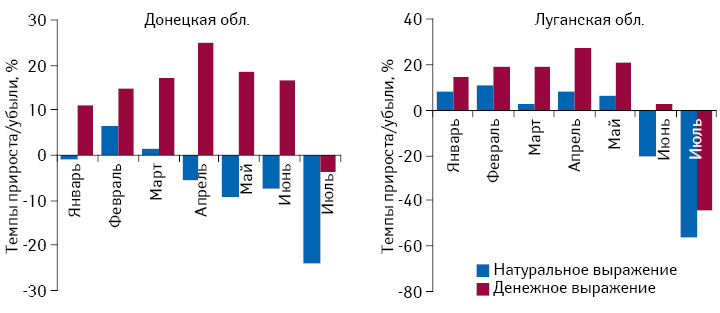

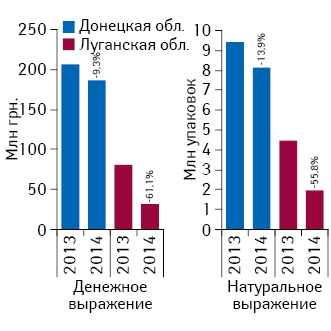

В июле на фоне обострения ситуации на востоке Украины в Донецкой обл. объем аптечного рынка сократился по сравнению с аналогичным периодом 2013 г. на 24% в натуральном и 4% в денежном выражении, для Луганской обл. отмечен более значимый спад продаж — -56 и -44% соответственно (рис. 8). Уменьшение потребления аптечной продукции является естественным следствием стремительного сокращения реальной численности населения в этих областях с начала лета — сотни тысяч людей покинули свои дома. Оставшаяся же часть населения лишилась доходов — кто по причине безработицы из-за выведения из строя/закрытия предприятий, а тем, кто сохранил рабочие места, попросту не выплачивается заработная плата, так как банковская система в регионе парализована.

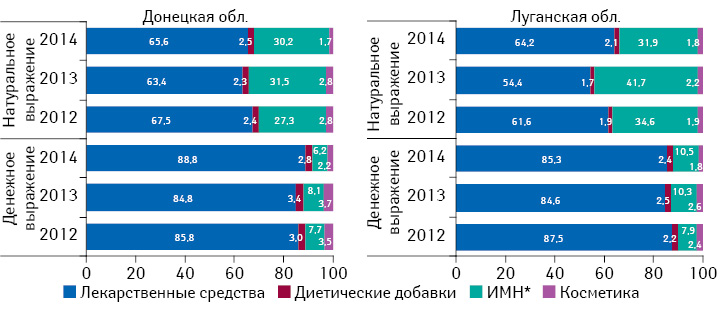

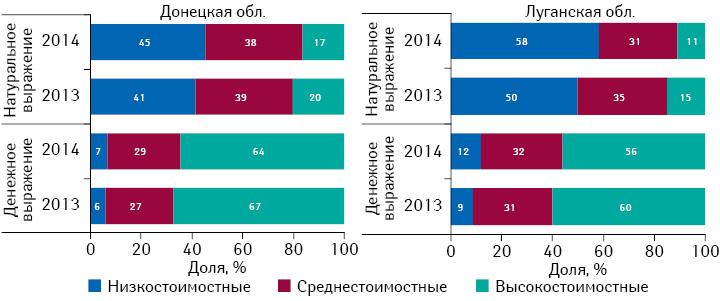

В структуре аптечных продаж в июле также произошли изменения — потребительские предпочтения сводились к необходимому минимуму, кроме того, некоторые аптеки в зоне АТО в этот период не работали. Так, сократился удельный вес косметики в структуре аптечного рынка Донецкой и Луганской областей в денежном и натуральном выражении. Наибольший удельный вес в структуре розничной реализации аккумулируют в Донецкой и Луганской областях лекарственные средства — 89 и 85% соответственно в денежном, и 67 и 64% в натуральном выражении (рис. 9). Подобная структура относительно близка к общенациональной, но в зоне АТО более выражено сокращение удельного веса парафармацевтики в структуре аптечных продаж. Так, в целом по Украине удельный вес лекарственных средств составляет 85% в денежном и 62% в натуральном выражении, парафармацевтическая продукция (косметика и диетические добавки) аккумулирует 7% в денежном и 5% в натуральном выражении, остальные 9 и 33%, соответственно, приходятся на ИМН.

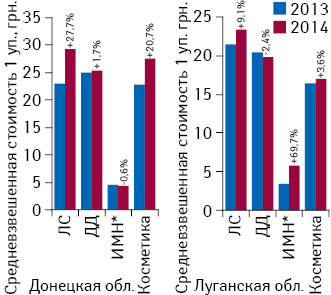

В Донецкой и Луганской областях в июле 2014 г. отмечен менее значимый, чем в целом по Украине, прирост средневзвешенной стоимости 1 упаковки для аптечной продукции по сравнению с аналогичным периодом предыдущего года — 26,1 и 27,5% соответственно (рис. 10). Напомним, что в целом по стране этот показатель составил 33%.

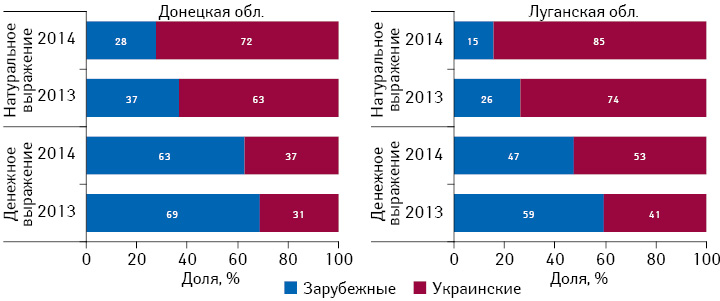

В этих областях в июле изменилась структура потребления лекарственных средств, что отразилось на смещении ценовой структуры потребления в пользу менее дорогостоящих лекарственных средств, в частности, за счет изменения предпочтений в пользу недорогих по сравнению с зарубежными аналогами лекарственных средств украинского производства (рис. 11, 12).

Видоизменился в июле и топ-лист брэндов лекарственных средств по объему аптечных продаж в денежном выражении, например, улучшили свои позиции в рейтинге анальгетики и анестетики, антисептики, седативные средства, физрастворы, транквилизаторы. В топ-лист также вошли препараты первой необходимости, приобретаемые пациентами с сердечно-сосудистыми заболеваниями и диабетиками (табл. 3).

| Таблица 3 | Топ-10 брэндов лекарственных средств по объему аптечных продаж в Донецкой и Луганской областях в денежном выражении по итогам июля 2014 г. с указанием их позиций в аналогичном рейтинге за июль 2013 г. |

| Донецкая обл. | Луганская обл. | ||||

|---|---|---|---|---|---|

| Брэнд | 2014 | 2013 | Брэнд | 2014 | 2013 |

| АКТОВЕГИН | 1 | 1 | АКТОВЕГИН | 1 | 1 |

| ЭТАНОЛ | 2 | 6 | НАТРИЯ ХЛОРИД | 2 | 2 |

| КАРДИОМАГНИЛ | 3 | 2 | БОЯРЫШНИКА НАСТОЙКА | 3 | 22 |

| НО-ШПА | 4 | 4 | ЦИТРАМОН | 4 | 5 |

| КЕТАНОВ | 5 | 3 | НО-ШПА | 5 | 4 |

| ДИАБЕТОН | 6 | 23 | КАРДИОМАГНИЛ | 6 | 8 |

| ЦИТРАМОН | 7 | 7 | РЕОСОРБИЛАКТ | 7 | 7 |

| ЭССЕНЦИАЛЕ | 8 | 5 | КЕТАНОВ | 8 | 10 |

| ОМЕЗ | 9 | 15 | ГИДАЗЕПАМ | 9 | 28 |

| КАПТОПРЕС | 10 | 33 | ЭССЕНЦИАЛЕ | 10 | 11 |

На фоне структурных преобразований в пользу недорогих лекарственных средств некоторые украинские фармкомпании смогли улучшить свои позиции в исследуемых областях. Так, в Донецкой обл. на 1-е и 2-е место поднялись «Фармак» и «Дарница» соответственно, а в Луганской обл. значительно улучшили свои позиции в рейтинге местный производитель — Луганская ФФ, а также «Корпорация «Артериум» и «Kusum Healthcare» (табл. 4).

| Таблица 4 | Топ-10 маркетирующих организаций по объему аптечных продаж лекарственных средств в Донецкой и Луганской областях в денежном выражении по итогам июля 2014 г. с указанием их позиций в аналогичном рейтинге за июль 2013 г. |

| Донецкая обл. | Луганская обл. | ||||

|---|---|---|---|---|---|

| Маркетирующая организация | 2014 | 2013 | Маркетирующая организация | 2014 | 2013 |

| Фармак (Украина) | 1 | 3 | Дарница (Украина) | 1 | 1 |

| Дарница (Украина) | 2 | 5 | Takeda (Япония) | 2 | 2 |

| Takeda (Япония) | 3 | 1 | Артериум Корпорация (Украина) | 3 | 7 |

| Berlin-Chemie/Menarini Group (Германия) | 4 | 2 | Луганская ФФ (Украина) | 4 | 9 |

| Sanofi (Франция) | 5 | 4 | Фармак (Украина) | 5 | 3 |

| Servier (Франция) | 6 | 7 | Здоровье Группа компаний (Украина) | 6 | 5 |

| Артериум Корпорация (Украина) | 7 | 10 | Sanofi (Франция) | 7 | 8 |

| KRKA (Словения) | 8 | 9 | Berlin-Chemie/Menarini Group (Германия) | 8 | 4 |

| Gedeon Richter (Венгрия) | 9 | 8 | Kusum Healthcare (Индия) | 9 | 19 |

| Actavis Group (Исландия) | 10 | 11 | KRKA (Словения) | 10 | 11 |

Спад розничного потребления, нарушение инфраструктуры, огромные сложности во взаиморасчетах между оптовыми и розничными операторами рынка ввиду недееспособности банковской системы в регионе, а также высокие риски для транспортировки и хранения товаров привели к ограничению поставок лекарственных средств (рис. 13). В Донецкой обл. в июле оптовые поставки сократились на 9,3% в денежном и 13,9% в натуральном выражении по сравнению с июлем 2013 г., в Луганской обл. этот показатель снизился более критично — на 61,1 и 55,8% соответственно.

Львиную долю оптовых поставок лекарственных средств в денежном выражении в июле обеспечили 5 дистрибьюторов — 91% в Донецкой и 81% Луганской областях (табл. 5). Компания «БаДМ» сохранила свои лидирующие позиции в это непростое время. Значительно улучшил позиции местный оптовый оператор — донецкая компания «Фра-М». В топ-3 поставщиков также вошла днепропетровская компания «Вента». По сравнению с предыдущим годом количество поставщиков лекарственных средств в розничный сегмент Донецкой и Луганской областей несколько сократилось, однако большинство операторов рынка продолжили поставки, хоть и в меньших объемах.

| Таблица 5 | Топ-5 дистрибьюторов по объему поставок лекарственных средств в розничные сети Донецкой и Луганской областей в денежном выражении по итогам июля 2014 г. с указанием их позиций в аналогичном рейтинге за июль 2013 г. |

| Донецкая обл. | Луганская обл. | ||||

|---|---|---|---|---|---|

| Дистрибьютор | 2014 | 2013 | Дистрибьютор | 2014 | 2013 |

| БаДМ (Днепропетровск) | 1 | 1 | БаДМ (Днепропетровск) | 1 | 1 |

| Фра-М (Донецк) | 2 | 5 | Вента (Днепропетровск) | 2 | 4 |

| Вента (Днепропетровск) | 3 | 4 | Фра-М (Донецк) | 3 | 5 |

| Фармпланета (Киев) | 4 | 10 | Аметрин ФК (Киев) | 4 | 6 |

| Фармако (Киев) | 5 | 13 | Фито-Лек (Харьков) | 5 | 8 |

КРЫМ НАШ!

Объем розничной реализации товаров «аптечной корзины» в АР Крым по итогам первых 7 мес 2014 г. составил 1,58 млрд грн. за 63 млн упаковок. По сравнению с январем–июлем 2013 г. этот показатель в гривневом выражении увеличился на 28,2%, сократившись при этом на 8,8% в натуральном выражении. Неуклонное уменьшение физического объема потребления аптечной продукции на полуострове началось с марта текущего года (рис. 14), совпадая с переменами во всех сферах жизни населения после проведения «референдума». Пик сокращения потребления аптечной продукции пришелся на летние месяцы, что наряду со сложностями, свойственными «переходному этапу» в политической и социально-экономической сферах, было сопряжено с отсутствием традиционного для региона притока туристов, которые привносили немалый вклад в структуру потребления аптечных товаров.

При этом уменьшение физического объема потребления в большей степени коснулось товаров «аптечной корзины» украинского, индийского и турецкого производства. В это же время на полуострове был отмечен всплеск физического потребления товаров «аптечной корзины» российского происхождения, что повлекло за собой удвоение удельного веса России в структуре аптечного рынка Крыма (рис. 15).

Уменьшение физического объема потребления в АР Крым в июле было характерно для всех категорий товаров «аптечной корзины», особенно для парафармацевтики (косметики и диетических добавок), что, как уже отмечалось, может быть обусловлено отсутствием спроса со стороны туристов (рис. 16). В рамках всей Украины для Крыма в июле 2014 г. зафиксирован максимальный прирост средневзвешенной стоимости 1 упаковки товаров «аптечной корзины» — 55,5%. Причем рост по этому показателю характерен всех категорий товаров «аптечной корзины», но в большей степени — для лекарственных средств и ИМН. Подобная «положительная» динамика средневзвешенной стоимости обусловлена, прежде всего, инфляционной составляющей, переходом на российскую валюту, а также сокращением в структуре потребления недорогой аптечной продукции украинского и индийского производства.

В январе–июле 2014 г. в топ-10 брэндов лекарственных средств по объему аптечных продаж в денежном выражении в Крыму наполовину сохранился прошлогодний состав участников, однако сместились их позиции (табл. 6). Существенный прорыв отмечен для противогрибкового средства ЭКЗОДЕРИЛ, который благодаря разрекламированности и актуальности для пляжного сезона продемонстрировал хорошую динамику продаж.

| Таблица 6 | Топ-10 брэндов лекарственных средств по объему розничной реализации в денежном выражении в АР Крым по итогам января–июля 2014 г. с указанием их позиций за аналогичный период 2013 г. |

| Брэнд | 2014 | 2013 |

|---|---|---|

| КАРДИОМАГНИЛ | 1 | 4 |

| ЭССЕНЦИАЛЕ | 2 | 3 |

| НО-ШПА | 3 | 2 |

| АКТОВЕГИН | 4 | 1 |

| НИМЕСИЛ | 5 | 14 |

| ЦИТРАМОН | 6 | 5 |

| ЭКЗОДЕРИЛ | 7 | 32 |

| ГРОПРИНОЗИН | 8 | 7 |

| СПАЗМАЛГОН | 9 | 11 |

| НУРОФЕН | 10 | 13 |

Среди маркетирующих организаций в июле 2014 г. также отмечены некоторые перестановки — пальму первенства перехватила компания «Berlin-Chemie/Menarini Group» (табл. 7). На 2-ю позицию вышел отечественный «Фармак». Тройку лидеров замкнула компания «Takeda». Таким образом, несмотря на то, что топ-лист маркетирующих компаний в АР Крым по объему аптечных продаж лекарственных средств в денежном выражении состоит преимущественно из зарубежных игроков, крупнейшие украинские фармкомпании по-прежнему входят в список лидеров.

| Таблица 7 | Топ-10 маркетирующих организаций по объему розничной реализации лекарственных средств в денежном выражении в АР Крым по итогам января–июля 2014 г. с указанием их позиций в рейтинге за аналогичный период 2012–2013 гг. |

| Маркетирующая организация | 2014 | 2013 |

|---|---|---|

| Berlin-Chemie/Menarini Group (Германия) | 1 | 2 |

| Фармак (Украина) | 2 | 1 |

| Takeda (Япония) | 3 | 4 |

| Дарница (Украина) | 4 | 3 |

| Gedeon Richter (Венгрия) | 5 | 7 |

| Sanofi (Франция) | 6 | 6 |

| Servier (Франция) | 7 | 9 |

| KRKA (Словения) | 8 | 10 |

| Teva (Израиль) | 9 | 5 |

| Sandoz (Швейцария) | 10 | 12 |

По итогам января–июля 2014 г. объем оптовых поставок товаров «аптечной корзины» в розничный сегмент АР Крым увеличился на 50% в денежном и 17% натуральном выражении. В этот период украинские дистрибьюторы обеспечили поставки 91% аптечной продукции в денежном выражении, остальные 9% поставили российские дистрибьюторы. В июле данное распределение несколько изменилось — удельный вес российских поставщиков в структуре поставок товаров «аптечной корзины» в АР Крым в денежном выражении увеличился до 20%. В июле в топ-10 дистрибьюторов вошли 5 российских игроков (табл. 8).

| Таблица 8 | Топ-10 дистрибьюторов по объему поставок товаров «аптечной корзины» в денежном выражении в розничные сети АР Крым по итогам июля 2014 г. с указанием их позиций в рейтинге за аналогичный период 2012–2013 гг. |

| Дистрибьютор | Июль 2014 | Июль 2013 |

|---|---|---|

| БаДМ (Украина, Днепропетровск) | 1 | 1 |

| Оптима-Фарм (Украина, Киев) | 2 | 2 |

| Фра-М (Украина, Донецк) | 3 | 4 |

| СИА ИНТЕРНЕЙШНЛ (Россия, Москва) | 4 | — |

| Катрен (Россия, Новосибирск) | 5 | — |

| Фито-Лек (Украина, Харьков) | 6 | 14 |

| Протек (Россия, Москва) | 7 | — |

| ПУЛЬС Краснодар (Россия, Краснодар) | 8 | — |

| Космед (Украина, Киев) | 9 | 5 |

| ЛЕСАН фарма (Россия, Ростов-на-Дону) | 10 | — |

ИТОГИ

Подводя итоги, можно отметить следующее.

Курортная зона сместилась с Крыма в сторону Одессы и Западной Украины. Тем не менее, украинские операторы рынка, в частности, дистрибьюторы, продолжают поставлять аптечную продукцию на полуостров, тем самым данный регион и далее будет обеспечивать свой вклад в розничный рынок Украины.

Донецкая и Луганская области демонстрируют сокращение объема аптечных продаж на фоне военных действий, что обусловлено оттоком населения из зоны АТО и снижением платежеспособного спроса в местах локализации боевых действий. При этом в близлежащих населенных пунктах, где бои не ведутся, жизнь течет в привычном русле. Ожидать всплеска аптечных продаж в других регионах, делая ставку на переселенцев, тоже не приходится, поскольку на обустройство на новом месте и поиск источников дохода для беженцев потребуется время.

Фарма среди потребительских рынков наименее подвержена негативному влиянию кризисных явлений. И, тем не менее, хотя лекарственные средства относятся к категории товаров с низкой эластичностью спроса, потребители не всегда держат курс на поиск дешевых аналогов, часто придерживаясь своих традиционных предпочтений в выборе брэндов товаров «аптечной корзины».

За исключением временно оккупированных территорий, во всех регионах Украины на фоне всеобщего уменьшения физического объема потребления аптечной продукции для украинских поставщиков ситуация в плане сокращения продаж менее критична, чем для их зарубежных коллег. Это обусловлено не столько проявлением патриотических настроений в стране с призывами поддержать отечественного производителя, сколько банальной выгодой для потребителей, которые в условиях снижения реальных доходов на фоне инфляции просто предпочитают просто более дешевые товары, а среди недорогих преобладает отечественная продукция.

Таким образом, можно предположить, что в условиях сокращения промоционных бюджетов фармкомпаний успеха могут достичь компании, которые, напротив, активизируют свою промоционную/рекламную активность, так как в условиях затишья необходимо меньше усилий, чтобы выделиться.

Это уже не первый кризис для украинского фармрынка, но «все, что нас не убивает, делает сильнее»…

«Еженедельника «АПТЕКА»

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим