«АПТЕЧНАЯ КОРЗИНА»

В 2014 г. основными факторами, оказывающими влияние на развитие фармрынка являются девальвация гривни, введение 7% ставки НДС на лекарственные средства и изделия медицинского назначения (ИМН), тяжелая ситуация в Восточном регионе и аннексия Крыма, а также проблемы в каналах распределения.

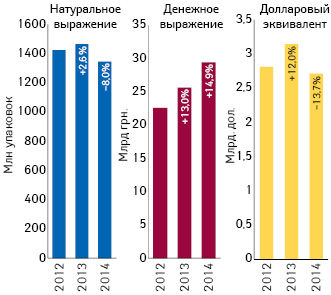

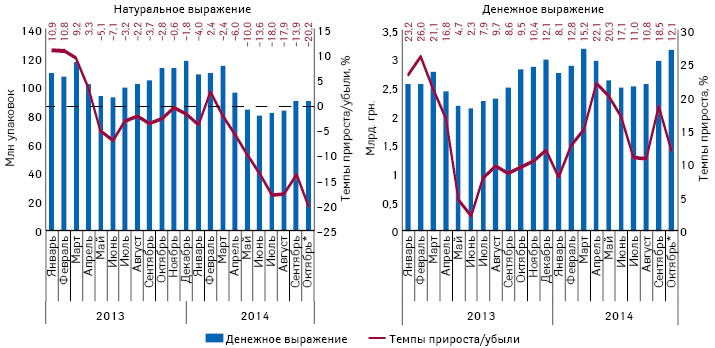

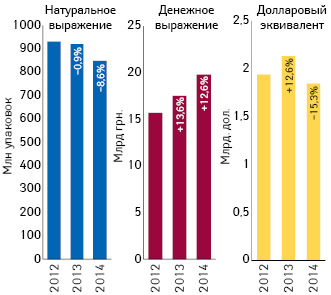

За 9 мес 2014 г. суммарный объем продаж товаров всех категорий «аптечной корзины» в натуральном выражении снизился на 8% по сравнению с аналогичным периодом предыдущего года. В то же время в денежном выражении отмечается прирост на уровне 15%. Однако, значительная девальвация гривни в этот период оказала существенное влияние на развитие рынка в долларовом эквиваленте. Так, в исследуемый период общий объем фармрынка в долларовом эквиваленте (по курсу Reuters) снизился на 14% до 2,7 млрд дол. (рис. 1).

Рассматривая категории товаров «аптечной корзины» по отдельности, очевидно, что ключевую роль в формировании рыночных показателей играют лекарственные средства и ИМН, поскольку они формируют значительную долю «аптечной корзины» как в денежном, так и в натуральном выражении. Так, по итогам 9 мес 2014 г. прирост продаж этих категорий товаров в денежном выражении составляет 15,0 и 15,2% соответственно. В натуральном выражении для обеих категорий товаров фиксируются отрицательные показатели динамики на уровне –9,0% для лекарственных средств и –6,7% для ИМН. Единственной категорией товаров «аптечной корзины», для которой отмечена положительная динамика объема продаж как в денежном, так и в натуральном выражении, являются диетические добавки — 18,9 и 1,4% соответственно. Однако их удельный вес в «аптечной корзине» крайне мал, чтобы оказать значительное влияние на общерыночные показатели (табл. 1).

| Таблица 1 | Розничные продажи различных категорий товаров «аптечной корзины» в денежном и натуральном выражении за 9 мес 2012–2014 гг. |

| Год | Денежное выражение | |||||||||||||

| Лекарственные средства | ИМН** | Косметика | Диетические добавки | Рынок в целом | ||||||||||

| Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн. | ∆, % | |

| 2012 | 19202 | — | 84,7 | 1874 | — | 8,3 | 963 | — | 4,2 | 637 | — | 2,8 | 22676 | — |

| 2013 | 21761 | 13,3 | 84,9 | 2058 | 9,8 | 8,0 | 1056 | 9,7 | 4,1 | 754 | 18,5 | 3,0 | 25629 | 13,0 |

| 2014 | 25028 | 15,0 | 85,0 | 2371 | 15,2 | 8,1 | 1156 | 9,5 | 3,9 | 897 | 18,9 | 3,0 | 29453 | 14,9 |

| Год | Натуральное выражение | |||||||||||||

| Лекарственные средства | ИМН** | Косметика | Диетические добавки | Рынок в целом | ||||||||||

| Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн упаковок | ∆, % | |

| 2012 | 917 | — | 64,3 | 438 | — | 30,7 | 41,6 | — | 2,9 | 30,5 | — | 2,1 | 1428 | — |

| 2013 | 930 | 1,4 | 63,5 | 459 | 4,7 | 31,3 | 43,6 | 4,6 | 3,0 | 32,6 | 6,9 | 2,2 | 1465 | 2,6 |

| 2014 | 847 | –9,0 | 62,8 | 428 | –6,7 | 31,7 | 40,1 | –7,9 | 3,0 | 33,1 | 1,4 | 2,5 | 1348 | –8,0 |

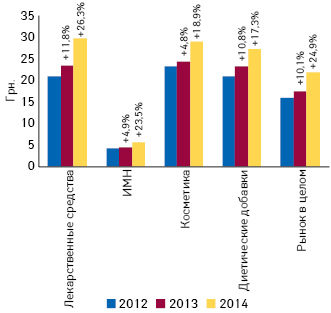

В исследуемый период отмечается повышение средневзвешенной стоимости 1 упаковки для всех категорий товаров «аптечной корзины». В целом средневзвешенная стоимость 1 упаковки товаров «аптечной корзины» составила 21,8 грн. и увеличилась на 24,9% по сравнению с аналогичным периодом 2013 г. почти на четверть (рис. 2).

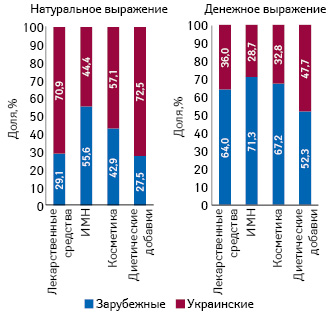

В структуре аптечных продаж товаров «аптечной корзины» в денежном выражении традиционно превалируют товары зарубежного производства. При этом по количеству проданных упаковок почти во всех категориях лидируют отечественные продукты (исключение составляют ИМН, рис. 3).

РЫНОК ЛЕКАРСТВЕННЫХ СРЕДСТВ

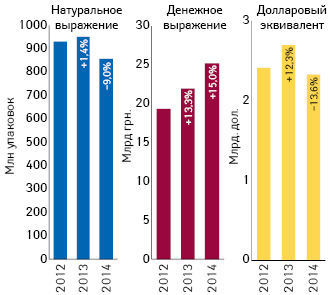

По итогам 9 мес 2014 г. объем продаж лекарственных средств составил 25 млрд грн. и увеличился по сравнению с аналогичным периодом 2013 г. на 15%. Однако в долларовом эквиваленте фиксируется снижение продаж на уровне –13,6%. В натуральном выражении также зафиксировано уменьшение объема продаж до 847 млн упаковок, при том что за аналогичный период предыдущего года было продано более 930 млн упаковок (рис. 4).

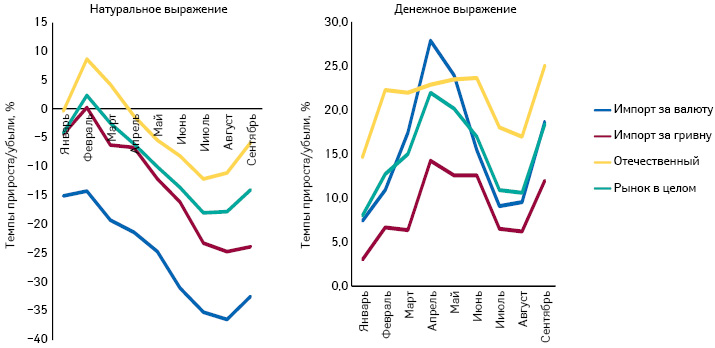

Предварительные данные за октябрь 2014 г. свидетельствуют о продолжении негативной тенденции динамики объема продаж лекарственных средств. Хотя показатели сентября 2014 г. вселяли позитивные надежды на то, что рынок уже достиг «дна» и темпы убыли продаж в натуральном выражении начнут замедляться, а в денежном выражении рынок будет демонстрировать увеличение темпов прироста (рис. 5).

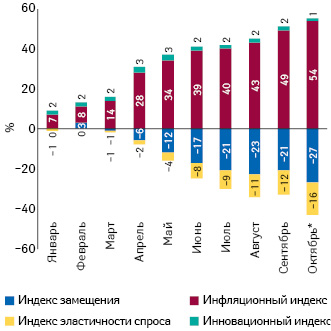

На фоне сокращения объема продаж лекарственных средств в натуральном выражении, несложно догадаться, что ключевую роль в приросте объема продаж в денежном выражении играет именно инфляционная составляющая, которая ежемесячно увеличивается и, по предварительным данным за октябрь, составляет 54% (рис. 6). Также наблюдается прогрессирующее изменение структуры потребления в сторону более дешевых препаратов и отказа от покупки. Об этом свидетельствуют отрицательные значения индекса замещения и эластичности спроса.

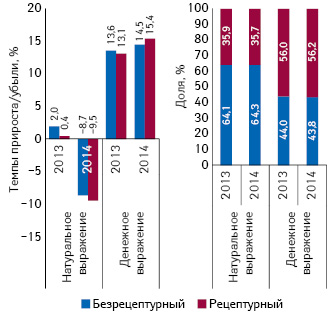

В разрезе рецептурного статуса препаратов по итогам 9 мес 2014 г. отмечаются практически идентичные показатели уменьшения объема продаж в натуральном выражении и увеличения — в денежном. Вследствие этого их долевое соотношение практически не изменилось по сравнению с аналогичным периодом предыдущего года (рис. 7).

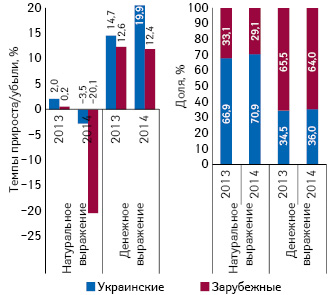

В структуре продаж лекарственных средств зарубежного и украинского производства изменения более существенные. В исследуемый период сокращение объема продаж препаратов украинского производства в натуральном выражении составляет –3,5%, в то время как аналогичный показатель для зарубежных препаратов составляет –20%. Это позволило отечественным лекарственным средствам продемонстрировать более высокие темпы прироста в денежном выражении и, соответственно, укрепить свои позиции на рынке (рис. 8).

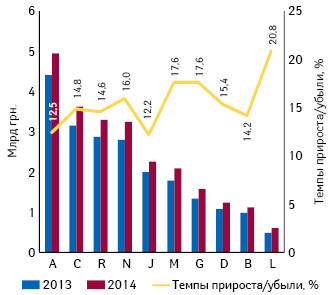

В разрезе АТС-классификации 1-го уровня по объему аптечных продаж в денежном выражении традиционно лидирует группа А «Средства, влияющие на пищеварительную систему и метаболизм», 2-ю позицию заняли препараты С «Средства, влияющие на сердечно-сосудистую систему», за ними следует группа R «Средства, действующие на респираторную систему» (рис. 9). При этом стоит отметить, что объем продаж всех групп увеличивается приблизительно равномерно на уровне среднерыночного показателя.

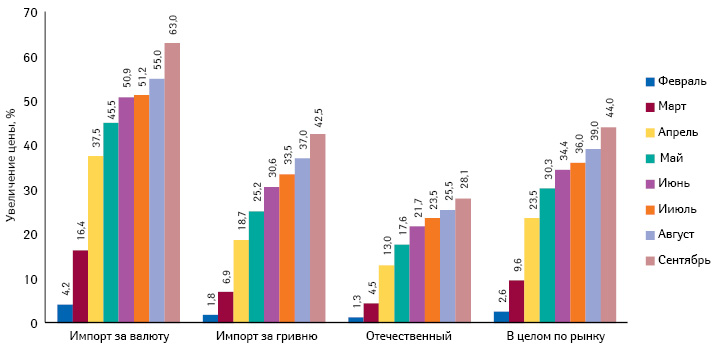

Лекарственные средства являются импортозависимой категорией товаров и цена на них в значительной степени зависит от курса валют. Девальвация гривни способствует повышению цен на лекарственные средства. В целом по итогам сентября 2014 г. средний индекс цен на препараты по отношению к январю текущего года достиг 44%. В то же время наиболее зависимые от курса валют препараты зарубежного производства, закупаемые непосредственно у производителя за валюту, демонстрируют повышение цены на уровне 63% (рис. 10). Остановить процесс роста цен может только стабилизация курса валют, однако с 5 ноября 2014 г. Национальный банк Украины отказался от фиксации курса и перешел к политике плавающего курса. В результате валюта вновь стала дорожать. Поэтому очевидно, что в ближайшие месяцы стоит ожидать соответствующей реакции рынка.

Анализ изменения цен и объема продаж в разрезе препаратов отечественного и зарубежного производства свидетельствует о том, что сокращение объема продаж в натуральном выражении напрямую зависит от уровня повышения цены (рис. 11). В то же время более высокий уровень повышения цены не гарантирует высокий уровень прироста объема продаж в денежном выражении.

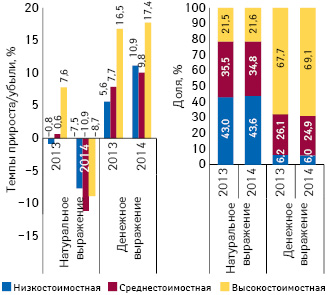

По итогам 9 мес 2014 г. темпы прироста высокостоимостных препаратов значительно превышают таковые для препаратов средне- и низкостоимостной ниши, что позволило им увеличить свою долю в общем объеме продаж (рис. 12).

КЛЮЧЕВЫЕ ИГРОКИ

По итогам 9 мес 2014 г. пальму первенства в рейтинге брэндов по объему продаж в денежном выражении традиционно занимает АКТОВЕГИН. В то же время КОДТЕРПИН, находившийся на 2-й строчке рейтинга в предыдущие периоды, значительно сдал свои позиции. Это связано с запретом, выданным Государственной службой Украины по лекарственным средствам на его реализацию в начале 2014 г., который действовал в течение нескольких месяцев (табл. 2).

| Таблица 2 | Рейтинг брэндов лекарственных средств по объему аптечных продаж в денежном выражении за 9 мес 2014 г. с указанием их позиции в рейтинге за аналогичный период 2012–2013 гг. |

| Брэнд | № п/п, год | ||

| 2014 | 2013 | 2012 | |

| АКТОВЕГИН | 1 | 1 | 1 |

| НО-ШПА | 2 | 4 | 5 |

| КАРДИОМАГНИЛ | 3 | 3 | 4 |

| ЦИТРАМОН | 4 | 6 | 7 |

| ЭССЕНЦИАЛЕ | 5 | 5 | 3 |

| НИМЕСИЛ | 6 | 11 | 18 |

| НАТРИЯ ХЛОРИД | 7 | 7 | 6 |

| СПАЗМАЛГОН | 8 | 9 | 14 |

| НУРОФЕН | 9 | 18 | 34 |

| ЛИНЕКС | 10 | 8 | 12 |

| ФАРМАЦИТРОН | 11 | 21 | 38 |

| ГРОПРИНОЗИН | 12 | 16 | 42 |

| ДЕКСАЛГИН | 13 | 27 | 45 |

| ТИОТРИАЗОЛИН | 14 | 17 | 11 |

| МЕЗИМ | 15 | 23 | 24 |

| КЕТАНОВ | 16 | 14 | 16 |

| КАРСИЛ | 17 | 13 | 19 |

| РЕОСОРБИЛАКТ | 18 | 20 | 22 |

| КРЕОН | 19 | 24 | 21 |

| КАНЕФРОН | 20 | 22 | 17 |

| СТРЕПСИЛС | 21 | 25 | 29 |

| СИОФОР | 22 | 57 | 98 |

| ДИКЛОБЕРЛ | 23 | 41 | 39 |

| ТИВОРТИН | 24 | 32 | 69 |

| НАЛБУФИН | 25 | 28 | 88 |

| АУГМЕНТИН | 26 | 19 | 15 |

| КАПТОПРЕС | 27 | 26 | 23 |

| ФАНИГАН | 28 | 119 | 206 |

| КОДТЕРПИН | 29 | 2 | 2 |

| ДИАБЕТОН | 30 | 30 | 28 |

Рейтинг маркетирующих организаций по объему продаж в денежном выражении не претерпел существенных изменений. Лидером остается отечественная компания «Фармак», на 2-м месте закрепилась немецкая «Berlin-Chemie/Menarini Group», а на 3-ю позицию поднялся также отечественный производитель — Фармацевтическая фирма «Дарница» (табл. 3).

| Таблица 3 | Рейтинг маркетирующих организаций по объему продаж лекарственных средств в денежном выражении за 9 мес 2014 г. с указанием их позиций в рейтинге за аналогичный период 2012–2013 гг. |

| Маркетирующая организация | № п/п, год | ||

| 2014 | 2013 | 2012 | |

| Фармак (Украина) | 1 | 1 | 1 |

| Berlin-Chemie/Menarini Group (Германия) |

2 | 2 | 2 |

| Дарница (Украина) | 3 | 4 | 5 |

| Takeda (Япония) | 4 | 3 | 3 |

| Артериум Корпорация (Украина) | 5 | 7 | 7 |

| Sanofi (Франция) | 6 | 5 | 4 |

| Gedeon Richter (Венгрия) | 7 | 8 | 8 |

| Teva (Израиль) | 8 | 6 | 6 |

| Здоровье Группа компаний (Украина) |

9 | 9 | 9 |

| KRKA (Словения) | 10 | 11 | 11 |

| Sandoz (Швейцария) | 11 | 12 | 12 |

| Servier (Франция) | 12 | 10 | 10 |

| Actavis Group (Исландия) | 13 | 14 | 14 |

| Bayer Consumer Care (Швейцария) | 14 | 13 | 15 |

| GlaxoSmithKline (Великобритания) | 15 | 15 | 16 |

| Киевский витаминный завод (Украина) | 16 | 17 | 21 |

| Abbott Products GmbH (Германия) | 17 | 18 | 20 |

| Kusum Healthcare (Индия) | 18 | 24 | 33 |

| Борщаговский ХФЗ (Украина) | 19 | 16 | 18 |

| Юрия-Фарм (Украина) | 20 | 22 | 24 |

| Stada (Германия) | 21 | 19 | 22 |

| Alpen Pharma AG (Швейцария) | 22 | 23 | 26 |

| Дельта Медикел (Украина) | 23 | 21 | 19 |

| Novartis Consumer Health (Швейцария) |

24 | 26 | 30 |

| Astellas Pharma Europe (Нидерланды) |

25 | 30 | 36 |

| Boehringer Ingelheim (Германия) | 26 | 27 | 27 |

| ИнтерХим (Украина) | 27 | 20 | 13 |

| Sopharma (Болгария) | 28 | 29 | 31 |

| Merck & Co (США) | 29 | 34 | 41 |

| ПРО-фарма (Украина) | 30 | 32 | 23 |

СЕГМЕНТ ДИСТРИБУЦИИ

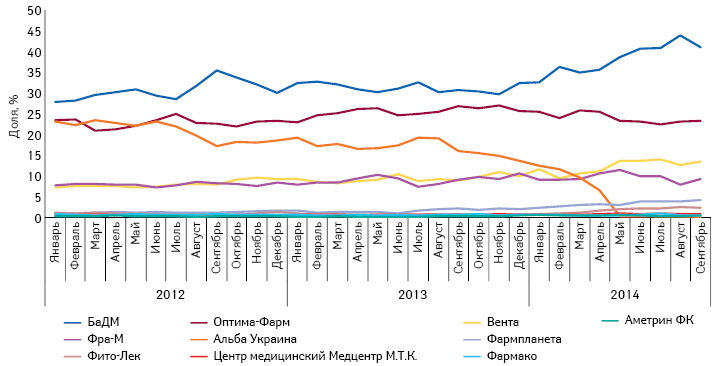

Общий объем поставок лекарственных средств дистрибьюторами в аптечные учреждения по итогам 9 мес 2014 г. составил 19,8 млрд грн., увеличившись по сравнению с аналогичным периодом предыдущего года на 12,6%. В то же время в натуральном выражении объем поставок сократился на 8,6% и составил 836 млн упаковок (рис. 13).

| Таблица 4 | Топ-10 крупнейших дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения в денежном выражении за 9 мес 2014 г. с указанием их позиций в рейтинге за аналогичный период 2012–2013 гг. |

| Дистрибьютор | 2014 | 2013 | 2012 |

| БаДМ (Днепропетровск) | 1 | 1 | 1 |

| Оптима-Фарм (Киев) | 2 | 2 | 2 |

| Вента (Днепропетровск) | 3 | 4 | 5 |

| Фра-М (Донецк) | 4 | 5 | 4 |

| Альба Украина (Борисполь) | 5 | 3 | 3 |

| Фармпланета (Киев) | 6 | 6 | 6 |

| Фито-Лек (Харьков) | 7 | 7 | 7 |

| Центр медицинский Медцентр М.Т.К. (Киев) | 8 | 9 | 9 |

| Фармако (Киев) | 9 | 8 | 8 |

| Аметрин ФК (Киев) | 10 | 16 | 14 |

По итогам 9 мес 2014 г. топ-5 дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения формируют «БаДМ», «Оптима-Фарм», «Вента, ЛТД», «Фра-М» и «Альба Украина» (табл. 4). Однако в мае 2014 г. компания «Альба Украина» полностью прекратила поставки, предоставив, таким образом, возможность развития для игроков «второй пятерки» (рис. 14). После ухода с рынка крупного игрока его доля распределилась не только между крупными дистрибьюторами, производители наращивают сотрудничество с такими дистрибьюторами, как «Фармпланета», «Фито-Лек», «Медцентр М.Т.К.», «Фармако», «Аметрин» и др.

ИТОГИ

По итогам 9 мес 2014 г. совокупный объем продаж товаров «аптечной корзины» составил 29,5 млрд грн. за 1,35 млрд упаковок, увеличившись на 15% в денежном выражении на фоне сокращения в натуральном выражении на уровне 8%.

Рынок лекарственных средств в анализируемый период продемонстрировал динамику продаж, схожую с общерыночным показателем, демонстрируя прирост только в денежном выражении. При этом основным драйвером роста остается инфляционная составляющая, роль которой на фоне продолжающейся девальвации гривни будет повышаться.

По предварительным данным за октябрь 2014 г., можно говорить о продолжении негативной тенденции сокращения объема продаж лекарственных средств в натуральном выражении и замедлении темпов прироста в денежном выражении. Однако более подробно об этом мы расскажем в последующих публикациях, посвященных развитию отечественного фармрынка.

Коментарі

Коментарі до цього матеріалу відсутні. Прокоментуйте першим