ОБЩИЕ ТЕНДЕНЦИИ ФАРМРЫНКА

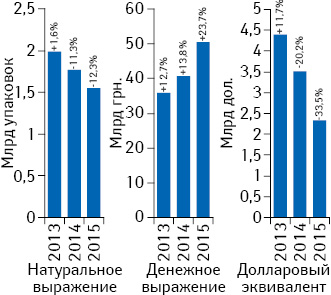

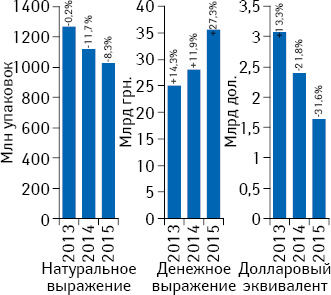

По итогам 2015 г. совокупный объем продаж всех категорий товаров «аптечной корзины» составил 1,5 млрд упаковок и 50,5 млрд грн., что в долларовом эквиваленте (по курсу Reuters) составляет 2,3 млрд дол. США. В гривневом выражении продажи увеличились на 23,7% по сравнению с 2014 г. В то же время в натуральном выражении отмечается снижение на 12,3%. В долларовом выражении объем продаж сократился на 33,5% (рис. 1).

В общем объеме продаж товаров «аптечной корзины» традиционно доминируют лекарственные средства и изделия медицинского назначения (ИМН). По итогам 2015 г., их доля в общем объеме аптечных продаж составляет 92,8% в денежном и 94,7% в натуральном выражении. В целом же для всех категорий товаров «аптечной корзины» характерны рыночные тенденции к увеличению объема продаж в денежном выражении и уменьшению — в натуральном. При этом их долевое соотношение изменяется незначительно (табл. 1).

| Таблица 1 | Розничные продажи различных категорий товаров «аптечной корзины» в денежном и натуральном выражении за 2013–2015 гг. |

| Год | Лекарственные средства | ИМН* | Косметика | Диетические добавки | Рынок в целом | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн./уп. | ∆, % | Доля категории в «аптечной корзине», % | Объем аптечных продаж, млн грн./уп. | ∆, % | |

| Денежное выражение | ||||||||||||||

| 2013 | 30423,7 | 12,6 | 84,9 | 2862,2 | 11,2 | 8,0 | 1445,2 | 11,2 | 4,0 | 1115,0 | 23,7 | 3,1 | 35846,1 | 12,7 |

| 2014 | 34778,1 | 14,3 | 85,2 | 3264,3 | 14,0 | 8,0 | 1540,6 | 6,6 | 3,8 | 1223,6 | 9,7 | 3,0 | 40806,5 | 13,8 |

| 2015 | 42581,3 | 22,4 | 84,3 | 4299,2 | 31,7 | 8,5 | 1922,5 | 24,8 | 3,8 | 1692,6 | 38,3 | 3,4 | 50495,6 | 23,7 |

| Натуральное выражение | ||||||||||||||

| 2013 | 1270,7 | 0,5 | 63,9 | 612,6 | 2,9 | 30,8 | 59,4 | 6,1 | 3,0 | 46,3 | 10,0 | 2,3 | 1989,0 | 1,6 |

| 2014 | 1117,2 | –12,1 | 63,4 | 552,4 | –9,8 | 31,3 | 52,0 | –12,5 | 2,9 | 42,0 | –9,3 | 2,4 | 1763,6 | –11,3 |

| 2015 | 1001,8 | –10,3 | 64,8 | 463,2 | –16,1 | 29,9 | 43,6 | –16,2 | 2,8 | 38,4 | –8,5 | 2,5 | 1547,0 | –12,3 |

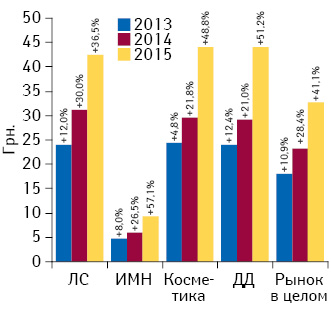

Средневзвешенная стоимость 1 упаковки товаров «аптечной корзины» по итогам 2015 г. составила 32,6 грн. и повысилась на 41,1% по сравнению с 2014 г. (рис. 2). Самыми дорогостоящими категориями стали диетические добавки и косметика, средневзвешенная стоимость 1 упаковки которых составила 44,1 грн., лекарственные средства — 42,5 грн., ИМН — 9,3 грн.

РЫНОК ЛЕКАРСТВЕННЫХ СРЕДСТВ

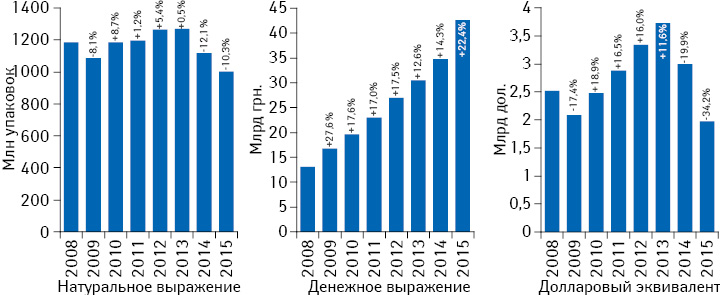

По итогам 2015 г. объем продаж лекарственных средств составил 42,6 млрд грн. за 1,0 млрд упаковок и увеличился в денежном выражении на 22,4%. В то же время в натуральном выражении показатели динамики объема продаж остаются отрицательными и составляют –10,3%. В долларовом выражении также отмечается уменьшение объема продаж на 34,2% (рис. 3). При этом следует отметить, что по объему продаж в долларовом эквиваленте украинский рынок лекарственных средств отброшен на 5 лет назад.

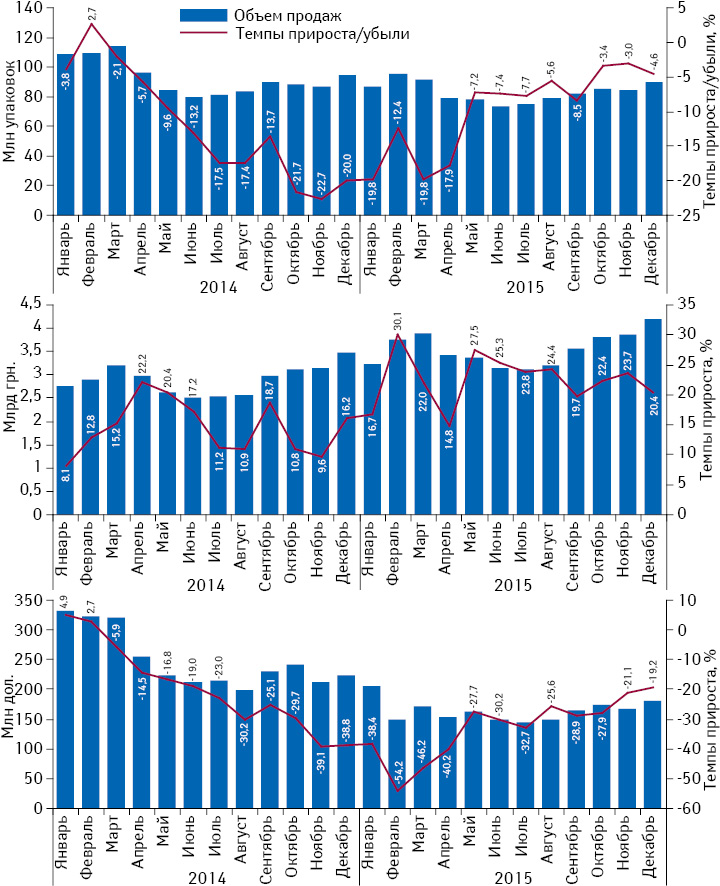

Помесячная динамика объема продаж свидетельствует о сохраняющейся тенденции к его увеличению в гривневом и уменьшению — в натуральном и долларовом выражении. Однако стоит обратить внимание на то, что темпы уменьшения объема аптечных продаж в упаковках и долларовом выражении замедляются (рис. 4).

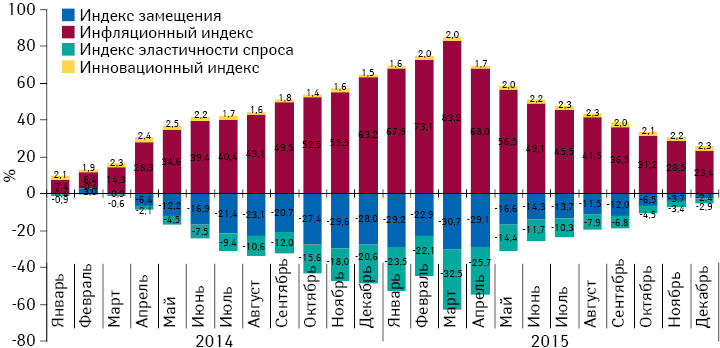

Индикаторы динамики рынка лекарственных средств демонстрируют, что относительно показателей предыдущего года с апреля 2015 г. отмечается снижение влияния инфляционной составляющей на рост рынка. Индексы замещения и эластичности спроса, которые характеризуют перераспределение структуры потребления и отказ от покупки, остаются отрицательными, однако их негативное влияние на развитие рынка снижается (рис. 5).

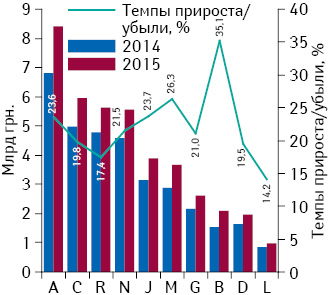

В разрезе АТС-классификации 1-го уровня по объему аптечных продаж в денежном выражении традиционно лидирует группа А «Средства, влияющие на пищеварительную систему и метаболизм», далее следуют группы С «Средства, влияющие на сердечно-сосудистую систему» и R «Cредства, действующие на респираторную систему» (рис. 6).

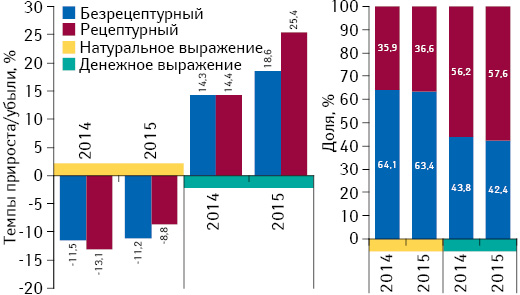

По итогам 2015 г., рецептурные препараты демонстрируют более высокие показатели динамики продаж по сравнению с безрецептурными, что способствует смещению структуры потребления в сторону препаратов Rx-группы (рис. 7).

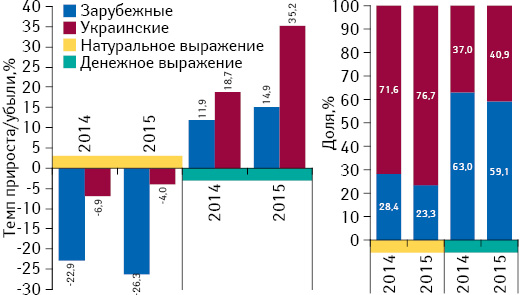

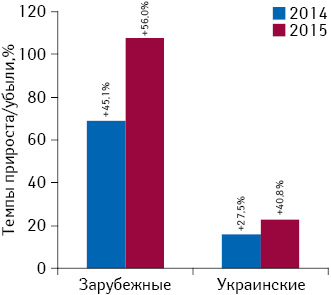

Показатели динамики продаж отечественных лекарственных средств в 2015 г. значительно превышают аналогичные показатели зарубежных. Вследствие этого удельный вес украинских препаратов в структуре рынка существенно увеличился (рис. 8). Основным фактором увеличения потребления отечественных препаратов является более низкая их стоимость по сравнению с зарубежными конкурентами. Так, по итогам 2015 г. средневзвешенная стоимость 1 упаковки лекарственных средств зарубежного производства повысилась и составила 107,8 грн., в то время как для украинских препаратов этот показатель составляет 22,7 грн. (рис. 9).

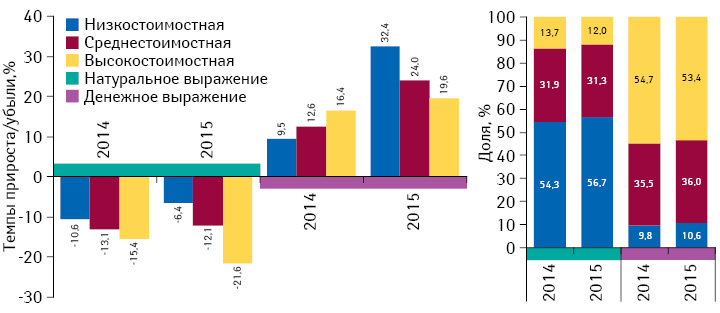

Уменьшение доли препаратов высокостоимостной ниши является еще одним подтверждением важности цены на препараты для потребителя (рис. 10).

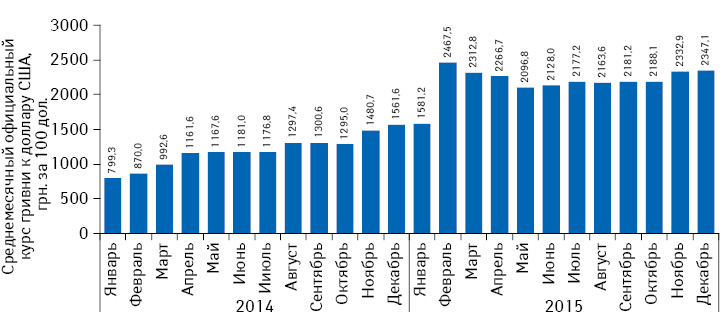

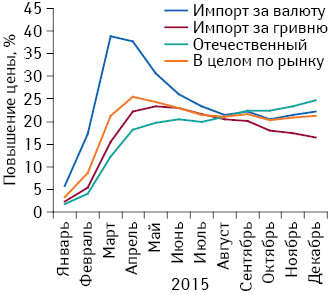

С июля 2015 г. курс гривни по отношению к доллару США оставался относительно стабильным (рис. 11). Это способствовало снижению и стабилизации роста розничных цен на лекарственные средства. По итогам декабря 2015 г., средний индекс роста розничных цен на препараты по отношению к декабрю 2014 г. составил 21,2%. Значимое замедление темпов роста цен отмечается в сегменте препаратов, закупаемых непосредственно у зарубежных производителей за валюту, индекс цен для которых снизился с 39% в марте до 22% в сентябре 2015 г. (рис. 12). Также отмечается замедление темпов роста цен на препараты зарубежных компаний, имеющих локальные предприятия в Украине.

В то же время следует отметить, что, по данным ГСС, инфляция за 2015 г. составила 43,3% по отношению к декабрю 2014 г. Индекс цен на продукты питания составил 40,1%, а на фармацевтическую продукцию, медицинские товары и оборудование — 34,6%.

По итогам 2015 г. рейтинг брэндов лекарственных средств по объему розничных продаж в денежном выражении возглавляет АКТОВЕГИН. Значительно улучшили свои позиции по сравнению с 2014 г. 20 брэндов, а также в топ-30 попали такие брэнды, как ЦЕФТРИАКСОН, АУГМЕНТИН, ФАНИГАН, АРМАДИН, АМИКСИН и ЭНАП (табл. 2). В рейтинге маркетирующих организаций по объему продаж в денежном выражении за 2015 г. украинские производители укрепили свои позиции. Тройку лидеров представляют «Фармак», «Berlin-Chemie/Menarini Group» и Фармацевтическая фирма «Дарница» (табл. 3).

| Таблица 2 | Рейтинг брэндов лекарственных средств по объему аптечных продаж в денежном выражении за 2015 г. с указанием их позиции в рейтинге за аналогичный период 2013–2014 гг. |

| Брэнд | № п/п, год | ||

|---|---|---|---|

| 2015 | 2014 | 2013 | |

| АКТОВЕГИН | 1 | 1 | 1 |

| НО-ШПА | 2 | 2 | 4 |

| НАТРИЯ ХЛОРИД | 3 | 7 | 7 |

| НУРОФЕН | 4 | 10 | 15 |

| НИМЕСИЛ | 5 | 5 | 10 |

| ЭССЕНЦИАЛЕ | 6 | 3 | 5 |

| ЦИТРАМОН | 7 | 4 | 6 |

| СПАЗМАЛГОН | 8 | 9 | 9 |

| НАЛБУФИН | 9 | 13 | 28 |

| ФАРМАЦИТРОН | 10 | 8 | 18 |

| ТИВОРТИН | 11 | 16 | 30 |

| КАРДИОМАГНИЛ | 12 | 6 | 3 |

| РЕОСОРБИЛАКТ | 13 | 21 | 25 |

| ЦЕФТРИАКСОН | 14 | 50 | 46 |

| ЛИНЕКС | 15 | 11 | 8 |

| КОДТЕРПИН | 16 | 20 | 2 |

| КАРСИЛ | 17 | 18 | 14 |

| СИНУПРЕТ | 18 | 27 | 35 |

| ДИКЛОБЕРЛ | 19 | 25 | 38 |

| КАПТОПРЕС | 20 | 30 | 31 |

| АУГМЕНТИН | 21 | 31 | 20 |

| КАНЕФРОН | 22 | 23 | 23 |

| АЦЦ | 23 | 33 | 37 |

| ПАНКРЕАТИН | 24 | 66 | 86 |

| ТИОТРИАЗОЛИН | 25 | 15 | 13 |

| ФАНИГАН | 26 | 32 | 95 |

| КЕТАНОВ | 27 | 22 | 19 |

| АРМАДИН | 28 | 54 | 115 |

| АМИКСИН | 29 | 45 | 42 |

| ЭНАП | 30 | 52 | 41 |

| Таблица 3 | Рейтинг маркетирующих организаций по объему продаж лекарственных средств в денежном выражении за 2015 г. с указанием их позиции в рейтинге за аналогичный период 2013–2014 гг. |

| Маркетирующая организация | № п/п, год | ||

|---|---|---|---|

| 2015 | 2014 | 2013 | |

| Фармак (Украина) | 1 | 1 | 1 |

| Berlin-Chemie/Menarini Group (Германия) | 2 | 2 | 2 |

| Дарница (Украина) | 3 | 3 | 4 |

| Артериум Корпорация (Украина) | 4 | 4 | 7 |

| Здоровье Группа компаний (Украина) |

5 | 8 | 8 |

| Sanofi (Франция) | 6 | 6 | 5 |

| Takeda (Япония) | 7 | 5 | 3 |

| KRKA (Словения) | 8 | 10 | 11 |

| Gedeon Richter (Венгрия) | 9 | 7 | 9 |

| Teva (Израиль) | 10 | 9 | 6 |

| Киевский витаминный завод (Украина) | 11 | 15 | 17 |

| Sandoz (Швейцария) | 12 | 11 | 12 |

| Юрия-Фарм (Украина) | 13 | 19 | 22 |

| Кусум Фарм (Украина) | 14 | 17 | 23 |

| GlaxoSmithKline (Великобритания) | 15 | 16 | 14 |

| Борщаговский ХФЗ (Украина) | 16 | 20 | 16 |

| Bayer Consumer Care (Швейцария) | 17 | 14 | 13 |

| Actavis Group (Ирландия) | 18 | 13 | 15 |

| Servier (Франция) | 19 | 12 | 10 |

| Stada (Германия) | 20 | 22 | 20 |

| Abbott Products GmbH (Германия) | 21 | 18 | 18 |

| Sopharma (Болгария) | 22 | 26 | 27 |

| Фарма Старт (Украина) | 23 | 31 | 39 |

| Alpen Pharma AG (Швейцария) | 24 | 21 | 24 |

| ИнтерХим (Украина) | 25 | 27 | 19 |

| Дельта Медикел (Украина) | 26 | 23 | 21 |

| Heel (Германия) | 27 | 40 | 43 |

| Bionorica (Германия) | 28 | 30 | 31 |

| Dr. Reddy’s (Индия) | 29 | 39 | 29 |

| Boehringer Ingelheim (Германия) | 30 | 25 | 28 |

СЕГМЕНТ ДИСТРИБУЦИИ

Объем поставок лекарственных средств в аптечные учреждения за 2015 г. составил 35,6 млрд грн. в ценах закупки аптечными учреждениями, увеличившись по сравнению с предыдущим годом на 27,3%. При этом в натуральном и долларовом выражении объем поставок сократился на 8,3% и 31,6 % соответственно (рис. 13).

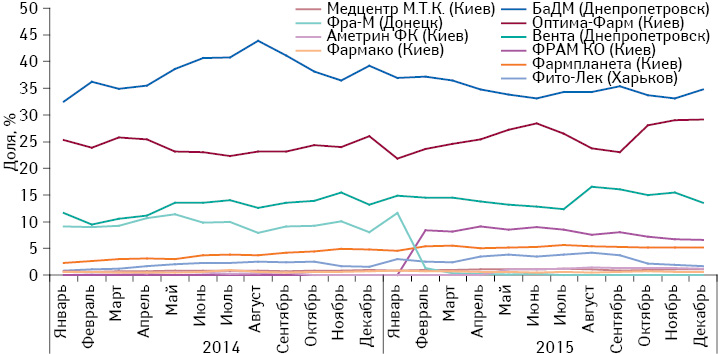

Рейтинг дистрибьюторов традиционно возглавляет компания «БаДМ», также в тройку лидеров вошли «Оптима-Фарм» и «Вента» (табл. 4). При этом стоит отметить, что соотношение долей весьма динамично изменялось в течение года (рис. 14).

| Таблица 4 | Топ-5 крупнейших дистрибьюторов по объему поставок лекарственных средств в аптечные учреждения в денежном выражении за 2015 г. с указанием их позиций в рейтинге за аналогичный период 2013–2014 гг. |

| Дистрибьютор | 2015 | 2014 | 2013 |

|---|---|---|---|

| БаДМ (Днепропетровск) | 1 | 1 | 1 |

| Оптима-Фарм (Киев) | 2 | 2 | 2 |

| Вента (Днепропетровск) | 3 | 3 | 4 |

| ФРАМ КО (Киев) | 4 | — | — |

| Фармпланета (Киев) | 5 | 5 | 6 |

ИТОГИ

По итогам 2015 г., показатели динамики рынка лекарственных средств составили +22,4% в денежном, –10,3% в натуральном и –34,2% в долларовом выражении. Однако стоит учесть, что на развитие рынка в 2015 г. значительное влияние оказала потеря части территорий в 2014 г. Без учета этих территорий динамические показатели рынка составляют +36,7% в денежном, +0,02% в натуральном и –26,3% в долларовом выражении.

Стабилизация курса гривни по отношению к доллару США во втором полугодии 2015 г. способствовала стабилизации розничных цен на лекарственные средства.

В целом же в 2015 г. структура потребления смещается в сторону рецептурных препаратов и препаратов отечественного производства. Это способствовало укреплению позиций отечественных производителей в рейтинге по объему продаж лекарственных средств в денежном выражении.

Коментарі