Программа тренинга включала новейшие методы и инструменты КМ — методы планирования и контроля; анализа и оптимизации ассортимента аптечной сети; управления доходностью торговых и экспозиционных площадей; разработки и реализации стратегии развития категории и многое другое. Итак, подробно рассмотрим основные анализы КМ.

Программа тренинга включала новейшие методы и инструменты КМ — методы планирования и контроля; анализа и оптимизации ассортимента аптечной сети; управления доходностью торговых и экспозиционных площадей; разработки и реализации стратегии развития категории и многое другое. Итак, подробно рассмотрим основные анализы КМ.

РОЛЕВОЙ АНАЛИЗ

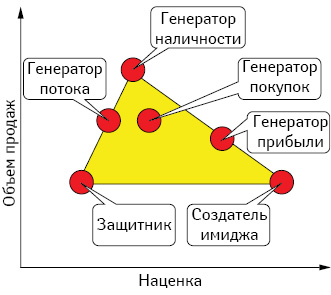

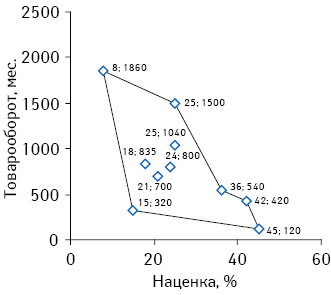

Данный анализ используют для оценки устойчивости и конкурентоспособности категории. Его проводят по категориям и группам однородных товаров (видам, брэндам). Динамика ролевого анализа отражает ротацию ассортимента в категории. В категории присутствуют все товары 6 основных ролей (рис. 1). После самостоятельно проведенного ролевого анализа по конкретным категориям товаров, участники выяснили, что в большинстве случаев в категориях отсутствуют какие-либо из товаров 6 основных ролей (или защитника, или генератора наличности). Для того чтобы правильно провести ролевой анализ, необходимо для каждого брэнда определить торговую наценку и товарооборот и присвоить роль (табл. 1). Далее на основании полученных значений следует построить график (рис. 2) и проанализировать, для всех ли позиций правильно определены наценка и роль.

| Таблица 1 | Ролевой анализ категории, предусматривающий управление развитием ассортимента |

| Брэнд | Торговая наценка, % | Товарооборот брэнда, тыс. руб. | Ролевое значение |

|---|---|---|---|

| Брэнд A | 8 | 1 860 | Гененерато потока |

| Брэнд B | 25 | 1 500 | Генератор наличности |

| Брэнд C | 25 | 1 040 | Генератор наличности |

| Брэнд D | 18 | 835 | |

| Брэнд E | 42 | 420 | Генератор прибыли |

| Брэнд F | 36 | 540 | Генератор покупок |

| Брэнд G | 15 | 320 | Дельта* |

| Брэнд H | 21 | 700 | |

| Брэнд I | 24 | 800 | |

| Брэнд J | 45 | 120 | Генератор имиджа |

| Итого | 8 135 |

Дельта — брэнд или товарная позиция, находящаяся в нижнем левом углу матрицы. Дельта удовлетворяет стандартам ЕПП розничной сети

На первом этапе анализа оценивают «устойчивость» и «достаточность» ассортимента.

Известно, что для формирования максимального товарооборота и прибыли, в категории необходимо наличие товаров 6 основных ролей.

Генераторы потока — марочные, брэндовые товары, хорошо известные на рынке в связи с активным маркетингом производителя.

Поскольку эти товары представлены во всех розничных сетях города, потребитель, как правило, хорошо ориентируется в продажных ценах. Соответственно, наценка на эти товары устанавливается на уровне «средняя» или «чуть ниже средней» по рынку. Основная задача генераторов потока — формировать поток покупателей в магазины. Товарооборот по генераторам потока — высокий и выше среднего в категории.

Генераторы наличности — менее известные, возможно, небрэндовые товары, являющиеся аналогами генераторов потока.

Розничные цены у генератора наличности чуть ниже, чем у генератора потока; зато наценка — значительно выше. Задача менеджера — поднять продажи генератора наличности до уровня генератора потока и выше.

Генераторы покупки — весь ассортимент товаров импульсного и пассивного спроса; сопутствующие товары.

Генераторы покупки имеют наценку «выше среднего» по товарной категории и работают на повышение общей прибыльности и увеличение количества покупок в чеке.

Генераторы прибыли — товары с высокой наценкой и существенной долей продаж по товарной категории. Для их поддержки работает большинство генераторов в категории.

Генератор(ы) имиджа — товары, позволяющие позиционировать ассортимент категории на рынке и в сознании потребителей. Могут иметь следующие характеристики:

- максимальная наценка, незначительный объем продаж (редкие, эксклюзивные товары); есть в ассортименте супермаркета;

- минимальная наценка, значительный объем продаж (товары массового спроса, «убыточные лидеры»); в наличии в ассортименте дискаунтера.

Защитник — товар, продающийся только у одного розничного оператора в регионе (эксклюзивный контракт, собственная торговая марка сети) или же на уникальных условиях. Позволяет удержать основной пул потребителей даже при агрессивной ассортиментной политике конкурентов. Может иметь принципиально разные характеристики по наценке и объему продаж.

На втором этапе анализа оценивают площадь фигуры по ролевому анализу. Увеличение площади может свидетельствовать об:

- изменении объема продаж генераторов категории;

- изменении торговой наценки на генераторы категории;

- появлении новых генераторов, то есть о ротации ассортимента.

Большинство изменений площади фигуры по ролевому анализу связано с появлением новых (дополнительных) генераторов в категории. Менеджер либо сразу вводит в категорию товар-лидер с максимальным оборотом и (или) наценкой; либо вводит в ассортимент новинку, планируя, что когда-либо она перейдет в верхнюю правую часть матрицы.

Но поскольку полки магазинов «не резиновые», ввод новых товаров в ассортимент возможен только в том случае, если из ассортиментной матрицы будут удалены несоответствующие товарные позиции (нижний левый угол по ролевому анализу).

Таким образом, увеличение площади фигуры гарантирует постоянную ротацию ассортимента и подтверждает, что прирост товарооборота и прибыли произошел не только за счет маркетинга, роста потребительского рынка или инфляции, но и благодаря оптимизации структуры ассортимента.

структурный анализ ассортимента. оптимальная глубина

Как рассчитать количество необходимых товарных позиций (SKU-Stock Keeping Unit; единица учета запасов), входящих в категорию, при которой аптека получит максимальный товарооборот или максимальную оборачиваемость? Кроме АВС-анализа это можно сделать с помощью структурного анализа, который участники тренинга также выполнили на практике. Структурный анализ позволяет рассчитать оптимальную структуру ассортимента, то есть такое количество групп, подгрупп, брэндов, артикулов; их обновляемость и соотношение, при которых достигаются максимальные показатели товарооборота и прибыли.

Структурный анализ базируется на расчете следующих показателей ассортимента:

- широта категории — количество входящих в категорию групп (подгрупп, видов, разновидностей);

- полнота категории — количество входящих в категорию (группу, подгруппу) брэндов;

- глубина категории — общее количество товарных позиций (артикулов, SKU);

- гармоничность категории — степень схожести товарных позиций по ценовому ряду;

- устойчивость категории — колебания основных показателей ассортимента категории за анализируемый период;

- обновляемость категории — количество новых товарных позиций в структуре ассортимента (за анализируемый период).

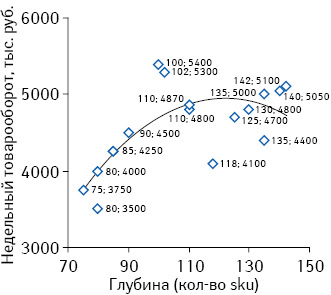

На первом этапе анализа рассчитывают оптимальные значения показателей. Для этого еженедельные значения товарооборота (или любого другого показателя, например — прибыли, оборачиваемости) сопоставляют с соответствующим значением показателя ассортимента. Данные о глубине (количество SKU) предполагают информацию о товарах, которые были в наличии в ту или иную неделю. Сопоставление производится не менее чем за 12 нед (табл. 2). По результатам сопоставления данных строится точечный график (рис. 3). На график добавляется линия тренда (полиномиальный тренд). На тренде определяется точка перехода (после которой замедляется прирост товарооборота). Точка перехода является оптимальным значением показателя для данного сезона.

| Таблица 2 | Структурный анализ категории по показателю глубины ассортимента |

| Неделя | Глубина, кол-во sku | Недельный товарооборот, тыс. руб. |

|---|---|---|

| 1-я | 102 | 5300 |

| 2-я | 80 | 3500 |

| 3-я | 110 | 4800 |

| 4-я | 90 | 4500 |

| 5-я | 75 | 3750 |

| 6-я | 85 | 4250 |

| 7-я | 100 | 5400 |

| 8-я | 142 | 5100 |

| 9-я | 125 | 4700 |

| 10-я | 80 | 4000 |

| 11-я | 135 | 5000 |

| 12-я | 85 | 4250 |

| 13-я | 135 | 4400 |

| 14-я | 110 | 4870 |

| 15-я | 130 | 4800 |

| 16-я | 140 | 5050 |

| 16-я | 118 | 4100 |

В данном случае оптимальная глубина категории находится в диапазоне от 110 до 120 SKU (для определенного сезона).

Структурный анализ следует рассчитывать 1 раз в сезон. После расчета оптимальных показателей ассортимента, категорийный менеджер еженедельно отчитывается перед коммерческим директором за отклонение текущих показателей от оптимальных. Анализ советуют использовать для однородной группы товаров.

гармоничность по ценовому уровню

Как определить, сколько должно быть в товарной категории SKU низкого, среднего и высокого ценового сегментов? Традиционный метод определения — по спросу. А при какой структуре мы получим максимальный товарооборот либо доход по конкретной товарной категории? Анализ гармоничности ассортимента по ценовому уровню (анализ ценовой линейки) по категориям и подгруппам позволяет определить, гармонична ли стоимость брэндов в категории.

Результат расчета — значение гармоничности за 1 нед по конкретным товарам. Для примера была выбрана продуктовая линейка пива (табл. 3). На первом этапе необходимо перечислить все товарные позиции, входящие в конкретную группу товаров. Далее следует выбрать товар с минимальной ценой — в данном случае это пиво «Старый мельник» со стоимостью 18 руб. И затем вычислить соотношение стоимости каждого товара и минимальной цены и определить среднее арифметическое значение. Таким образом, для анализа гармоничности по цене необходимо знать:

| Таблица 3 | Расчет гармоничности по цене на примере пивной продукции |

| № п/п | Наименование, «пиво, стекло, 0,5» | Стоимость, руб. |

|---|---|---|

| 1 | Балтика № 3 | 20 |

| 2 | Балтика № 5 | 25 |

| 3 | Балтика № 5 | 28 |

| 4 | Старый мельник | 30 |

| 5 | Клинское светлое | 24 |

| 6 | Клинское темное | 27 |

| 7 | Старопрамен | 32 |

| 8 | Жигулевское | 34 |

| 9 | Старый мельник | 18 |

| 10 | Хайнекен | 38 |

- оптимальное значение характеристики (признака);

- отношение каждой характеристики к оптимальной характеристике;

- среднее арифметическое по всем отношениям (по всем результатам деления).

Таким образом, была выведена формула гармоничности по цене на примере пивной продукции: Гм (Аі) = (20/18 + 25/18 + 28/18+ 30/18+ 24/18+ 27/18+ 32/18+ 34/18+ 18/18+ 38/18)/10.

В данном случае гармоничность по цене составила 1,5. Если гармоничность — около 1, это означает, что все товары продаются по одной цене и удовлетворяется потребность одного ценового сегмента потребителей. Чем больше гармоничность — 2, 10, 15 или выше, тем большая разница по ценам, значит, удается удовлетворить потребителей в разных ценовых сегментах. Оптимальная гармоничность — та, при которой можно получить максимальный товарооборот либо прибыль. Одного показателя гармоничности за 1 нед (1,5) недостаточно. Точно также необходимо рассчитать гармоничность для 2-, 3-, 4-й недели и т.д. На основании полученных результатов следует провести структурный анализ, чтобы увидеть на графике точку, при которой можно получить максимальный товарооборот или доход для данной разновидности.

Количество недель должно составлять около 16 (столько недель, сколько их в сезоне), далее необходимо вычислить среднее арифметическое. К примеру, если оптимальное значение — пиковая точка на графике — составляет 5, а в текущий период гармоничность равна 4,5, то категорийный менеджер вручную согласно ролевому анализу включает или выводит некоторые товарные позиции, с тем чтобы «подтянуть» показатель гармоничности до 5. Гармоничность необходима для того, чтобы в будущем выводя или вводя какие-либо категории товаров не распозиционировать продукцию.

АВС-анализ

«Если Вы хотите убить ассортимент — проводите АВС-анализ», — заявила В. Снегирева своим ученикам. Но это заявление их не шокировало. АВС-анализ — это статистический метод анализа, основанный на законе Парето — за большую часть результатов отвечает меньшее количество причин. АВС-анализ позволяет понять, какие товары являются лидерами по продажам, а какие, напротив, — аутсайдерами. Но АВС-анализ никогда не покажет, в результате чего одни товарные позиции поднялись вверх в рейтинге, а другие — вниз. Возможно, это сделали категорийные менеджеры самостоятельно, переместив их позиционные площади, а возможно это было вызвано сезонным спадом (или если это был товар-новинка и т д.). И самое главное — цель АВС-анализа — оптимизация товарного ассортимента. Логично, что исключать следует те позиции, которые находятся внизу списка по доле в категории. Такие исключения можно проводить еженедельно, но в результате дооптимизироваться до того, что останется одна товарная позиция. В. Снегирева показала снимки, сделанные в супермаркете, где ассортимент категории «подсолнечное масло» состоял исключительно из масла «Олейна». АВС-анализ необходим только для определения и контроля над товарными запасами, но не для управления продажами. АВС-анализ следует использовать только со связкой с ХУZ-анализом.

АВС-анализ с индексом мерчандайзинга

Как понять, что повлияло на рост продаж безрецептурной продукции или их снижение? Для этого необходим АВС-анализ с индексом мерчандайзинга — АBCi, который позволяет учесть такие факторы, как номер полки, на котором размещен брэнд, и доля пространства на полке, занимаемого брэндом в группе. Он позволяет увидеть, как могли бы продаваться брэнды при условии, если бы были выставлены на одной высоте над уровнем пола и занимали равное положение на полке.

Результаты АВСi-анализа хорошо зарекомендовали себя при переговорах с поставщиками, чей товар попадает в группу «А» по классическому АВС-анализу.

Вначале следует посчитать, каким будет коэффициент снятия с полки для исследуемого товара. Для каждой сети он будет индивидуален. Необходимо посмотреть, как часто товар продается и представлен на той или иной полке.

Индекс мерчандайзинга помогает уравнять показатели продаж с разных полок. Он показывает, как продавались бы позиции, если бы стояли на одной полке. Как правило нижняя полка приравнивается к 1,4, следующая вверх 1,0, на уровне глаз 0,8 или 0,6, верхняя — 1,2. Если оборудование трехполочное и с 1-й полки продали 40 позиций, со 2-й — 100, а с 3-й — 80. Итого составляет 220 позиций, что приравнивается к 100%. Далее следует рассчитать долю каждой полки, которая и будет индексом мерчандайзинга. Формула АВС-анализа с индексом мерчандайзинга:

АВСм=Т · Iм · 1 / К , где

Т — текущий товарооборот;

Iм — индекс мерчандайзинга;

К — доля экспозиционной площади, занимаемая товаром (брэндом) на оборудовании.

| Таблица 4 | Классический АBC-анализ с индексом мерчандайзинга |

| Брэнд, SKU | Товарооборот брэнда, тыс. руб. | Доля брэнда в товарообороте группы | Доля с накопит. итогом | Группа по результатам ABC-анализа | Группа по результатам ABCi-анализа |

|---|---|---|---|---|---|

| Брэнд A | 420,00 | 0,14 | 0,14 | A | C |

| Брэнд B | 380,00 | 0,12 | 0,26 | A | B |

| Брэнд C | 340,00 | 0,11 | 0,37 | A | B |

| Брэнд D | 290,00 | 0,09 | 0,47 | A | C |

| Брэнд E | 270,00 | 0,09 | 0,55 | B | C |

| Брэнд F | 250,00 | 0,08 | 0,63 | B | B |

| Брэнд G | 230,00 | 0,07 | 0,71 | B | A |

| Брэнд H | 220,00 | 0,07 | 0,78 | B | C |

| Брэнд I | 180,00 | 0,06 | 0,84 | C | A |

| Брэнд J | 165,00 | 0,05 | 0,89 | C | C |

| Брэнд K | 130,00 | 0,04 | 0,93 | C | B |

| Брэнд L | 120,00 | 0,04 | 0,97 | C | A |

| Брэнд M | 80,00 | 0,03 | 1,00 | C | C |

| Всего | 3 075,00 | 1,00 |

| Таблица 5 | АBC-анализ с индексом мерчандайзинга (АBCi-анализ) |

| Брэнд, SKU | Товарооборот брэнда, тыс. руб. | Выкладка, линейн. метров | Номер полки | Индекс мерчандайзинга, Im | Доля пространства на полке , К | Сопоставимые величины | Доля в сопоставимых величинах |

Доля с накопительным итогом |

Группа, по результатам ABCi-анализа |

|---|---|---|---|---|---|---|---|---|---|

| Брэнд L | 120,00 | 0,50 | 1 | 1,4 | 0,02 | 8 400 | 0,162129745 | 0,162129745 | A |

| Брэнд G | 230,00 | 1,00 | 5 | 1,2 | 0,04 | 6 900 | 0,133178005 | 0,29530775 | A |

| Брэнд I | 180,00 | 1,00 | 1 | 1,4 | 0,04 | 6 300 | 0,121597309 | 0,416905059 | A |

| Брэнд F | 250,00 | 1,00 | 2 | 1 | 0,04 | 6 250 | 0,120632251 | 0,53753731 | B |

| Брэнд K | 130,00 | 1,00 | 1 | 1,4 | 0,04 | 4 550 | 0,087820279 | 0,625357588 | B |

| Брэнд B | 380,00 | 2,00 | 4 | 0,8 | 0,08 | 3 800 | 0,073344409 | 0,698701997 | B |

| Брэнд C | 340,00 | 1,50 | 3 | 0,6 | 0,06 | 3 400 | 0,065623944 | 0,764325941 | B |

| Брэнд H | 220,00 | 2,50 | 1 | 1,4 | 0,10 | 3 080 | 0,059447573 | 0,823773515 | C |

| Брэнд A | 420,00 | 3,00 | 4 | 0,8 | 0,12 | 2 800 | 0,054043248 | 0,877816763 | C |

| Брэнд J | 165,00 | 2,00 | 2 | 1 | 0,08 | 2 063 | 0,039808643 | 0,917625406 | C |

| Брэнд E | 270,00 | 4,00 | 5 | 1,2 | 0,16 | 2 025 | 0,039084849 | 0,956710255 | C |

| Брэнд D | 290,00 | 3,50 | 3 | 0,6 | 0,14 | 1 243 | 0,023988585 | 0,98069884 | C |

| Брэнд M | 80,00 | 2,00 | 2 | 1 | 0,08 | 1 000 | 0,01930116 | 1 | C |

| Всего | 3 075,00 | 25,00 | 1,0 | 51 810 | 1 |

Участники семинара вначале провели классический АВС-анализ с индексом мерчандайзинга (табл. 4). После этого заполнили табл. 5, где добавили товарооборот, линейные метры, номер полки для товарной позиции. Индекс мерчандайзинга был просчитан по формуле, указанной выше, с учетом 5-полочного пространства. Столбец сопоставимые величины был рассчитан так:

товарооборот · индекс мерчандайзинга:доля пространства на полке.

На основании полученных данных далее был проведен классический АВС-анализ, где затем рассчитана доля в сопоставимых величинах и с накопительным итогом и по ее результатам каждому брэнду была присвоена группа. Затем участники сопоставили результаты классического АВС-анализа с АВС-анализом с индексом мерчандайзинга. Если товарная позиция по результатам двух анализов получила разную группу (например в одной А, а в другой — В) это означает, что она занимает слишком много пространства на полке. Такое несоответствие необходимо использовать на переговорах с дистрибьюторами, сокращать выкладку товара и менять номер ее полки.

Далее участники провели анализ оптимизации полочного пространства по брэндам (табл. 6).

| Таблица 6 | Оптимизация полочного пространства по брэндам

Увеличение товарооборота (прибыли, оборачиваемости и пр.) категории за счет перераспределения пространства на полке |

| Брэнд | Товарооборот брэнда, руб. | Выкладка брэнда, см | ЕПП, руб. | <ЕПП | >ЕПП | Достаточ-ность, см | Лишнее, см | Распределение, см | Выкладка брэнда 2, см | ЕПП 2, руб. | Товарооборот брэнда 2, руб. |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Брэнд A | 7 800 | 260 | 30,0 | 26,3 | 0,0 | 139 | 121 | 0 | 139 | 56,3 | 7 800 |

| Брэнд B | 4 600 | 100 | 46,0 | 10,3 | 0,0 | 82 | 18 | 0 | 82 | 56,3 | 4 600 |

| Брэнд C | 12 000 | 160 | 75,0 | 0,0 | 18,7 | 0 | 0 | 37 | 197 | 75,0 | 14 812 |

| Брэнд D | 5 400 | 120 | 45,0 | 11,3 | 0,0 | 96 | 24 | 0 | 96 | 56,3 | 5 400 |

| Брэнд E | 16 000 | 200 | 80,0 | 0,0 | 23,7 | 0 | 0 | 48 | 248 | 80,0 | 19 801 |

| Брэнд F | 6 000 | 200 | 30,0 | 26,3 | 0,0 | 107 | 93 | 0 | 107 | 56,3 | 6 000 |

| Брэнд G | 12 000 | 160 | 75,0 | 0,0 | 18,7 | 0 | 0 | 37 | 197 | 75,0 | 14 812 |

| Брэнд H | 9 600 | 160 | 60,0 | 0,0 | 3,7 | 0 | 0 | 7 | 167 | 60,0 | 10 048 |

| Брэнд I | 6 600 | 100 | 66,0 | 0,0 | 9,7 | 0 | 0 | 19 | 119 | 66,0 | 7 886 |

| Брэнд J | 4 400 | 40 | 110,0 | 0,0 | 53,7 | 0 | 0 | 108 | 148 | 110,0 | 16 231 |

| Всего | 84 400 | 1 500 | 56,3 | 128 | 257 | 257 | 1 500 | 107 391 |

| ЕПП=Товарооборот/Выкладка (см) < ЕПП = ЕПП (среднее) – ЕПП (по брэнду) > ЕПП = ЕПП (среднее) – ЕПП (по брэнду) Достаточность = Товарооборот (аутсайдер) / ЕПП (среднее) Лишнее = Выкладка (аутсайдер) – Достаточность Коэфф. распределения=Лишнее, см (сумма)/>ЕПП, руб. (сумма) |

Распределение = Коэфф. распределения · >ЕПП Выкладка 2 (аутсайдер) = Достаточность Выкладка 2 (лидер) = Выкладка + Распределение ЕПП 2 (аутсайдер) = ЕПП (среднее) ЕПП 2 (лидер) = ЕПП |

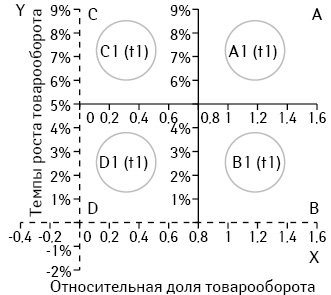

Матричный анализ

Матричный анализ позволяет принять решение об исключении позиции из ассортимента, а также о перераспределении ресурсов (полочного и торгового пространства) между товарными позициями, входящими в одну категорию. Матричный анализ проводится как по категориям, так и по группам однородных товаров (видам, брэндам и пр.) На первом этапе анализа сравниваются все товарные позиции по двум характеристикам:

- по оси У откладывают еженедельные (ежемесячные) темпы прироста товарооборота конкретной SKU;

- по оси Х откладывают относительную долю товарооборота (ОДТ) SKU (отношение товарооборота SKU к товарообороту лидера по продажам в группе).

Доля ОДТ рассчитывается так — объем продаж исследуемой товарной позиции делится на объем продаж лидера в конкретном сегменте.

В результате каждая товарная позиция (SKU) попадает в один из четырех секторов (рис. 4):

Сектор А — высокие ОДТ и темпы роста товарооборота (прирост товарооборота — выше 1/4 по торговой сети; ОДТ — выше 0,6).

Сектор В — большая доля рынка и относительно стабильные темпы роста (прироста товарооборота — ниже 1/4 по торговой сети; ОДТ — выше 0,6). Приносимый ими поток денежных средств значительно превышает потребности в инвестировании. Но поскольку большинство из них опустились из сектора А, они сохраняют тенденцию к снижению темпов роста товарооборота. Поэтому первоочередной задачей менеджера является сглаживание этой тенденции на как можно больший период времени.

Сектор D — товары-аутсайдеры (прирост товарооборота — ниже 1/1 по торговой сети; ОДТ — ниже 0,6). Поддерживание этих товаров оправдано настолько, насколько их существование согласуется концепцией торгового ассортимента (специализация предприятия, имидж, желание придать ассортименту особые свойства). Однако поскольку эти элементы находятся на заключительной стадии жизненного цикла, то именно они подлежат исключению в случае недофинансирования какого-либо из секторов матричного анализа.

Сектор С — высокие темпы роста и незначительная величина товарооборота (прирост товарооборота — выше 1/4 по торговой сети; ОДТ — ниже 0,6). Эти товары отличают высокие потребности в финансировании и низкий уровень дохода (обусловленный несформировавшимся рынком сбыта). Поскольку не все из элементов, представленных в поле В, смогут перейти в сектор А, возникает вопрос о том, насколько оправдано финансирование того или иного элемента.

В зависимости от того, как ведут себя товары в матрице (увеличиваются или уменьшаются координаты по осям матрицы; растет или сокращается ОДТ и товарооборот и др.) по сравнению с предыдущим периодом, всем элементам присваивается одна из линий финансирования:

1-я линия — приоритет финансирования. Получение 1-й линии финансирования предполагает увеличение торговой и экспозиционной площади, отводимой под товар (минимум, с коэффициентом 1,7); увеличение количества фейсингов в выкладке; дублирование товара на дополнительных точках продаж и пр.

2-я линия — финансирование товарной позиции остается без изменения. То количество ресурсов, которые товар получал в предыдущий период, он продолжает получать и в планируемый период.

3-я линия — финансирование товара сокращается до начального уровня (до уровня, предшествовавшего появлению 1-й линии финансирования). Сокращаются площадь выкладки, количество фейсингов, товар снимается с дополнительных точек продажи.

4-я линия — товар готовится к выведению из матрицы (возможно, временному). Менеджер прекращает делать заказы по данному товару, остатки реализуются по сети.

5-я линия — товар должен быть исключен из ассортиментной матрицы (до наступления сезона), если только это не имиджевый товар.

6-я линия — появляется у товара только в том случае, если товар по каким-либо причинам отсутствовал в продаже. Появление 6-й линии требует дальнейшего разбирательства.

Решение об исключении товарной позиции не может быть принято при появлении одной единственной «5». Менеджер принимает решение об увеличении финансирования или исключении товара по итогам 4–6 нед, анализируя сложившийся тренд.

Участники семинара также рассчитали примерный товарооборот сети для будущего периода, исходя из ее формата и площади. Его формула вычисления такова:

T 2008 = (((Tм2 2007 * Sм2 2007 + Tм2 2007 * Sм2 2008 * (b-n)/12) + Инф. (%)) + РПР (%)) + Инт.(%), где, b — месяцы, оставшиеся до конца года, с момента открытия магазина; n — месяцы, отводимые на раскрутку магазина; Инф. — процент инфляции (примерно); РПР — рост потребительского рынка; Инт. — интенсивный прирост товарооборота.

Возможности и перспективы

Участники тренинга научились проводить различные виды комплексного анализа ассортимента, получили рекомендации по оптимизации структуры категорий, изучили современные методы управления ассортиментом, методы его анализа и оптимизации.

В рамках одной публикации невозможно рассказать о столь объемной теме, как управление товарным ассортиментом. Получить практические уроки по КМ можно на подобного рода тренингах. Справедливости ради следует сказать, что сегодня в открытом доступе крайне мало исчерпывающей информации относительно КМ в аптечном бизнесе. Это легко объясняется конкуренцией в этом сегменте. Однако ясно одно — самостоятельная и кропотливая работа в изучении тонкостей КМ станет бесценным пособием для специалистов аптечных учреждений при управлении продажами.

Коментарі